Настоящий Кодекс устанавливает основополагающие принципы налогообложения, регулирует властные отношения по установлению, введению, изменению, отмене, порядку исчисления и уплаты налогов и других обязательных платежей в бюджет, а также отношения, связанные с исполнением налогового обязательства.

1. ОБЩАЯ ЧАСТЬ

РАЗДЕЛ 1. ОБЩИЕ ПОЛОЖЕНИЯ

Глава 1. ОСНОВНЫЕ ПОЛОЖЕНИЯ

Статья 1. Основные понятия, используемые в настоящем Кодексе

1. Основные понятия, используемые в настоящем Кодексе для целей налогообложения:

1) услуги по обработке информации - услуги по осуществлению сбора и обобщению информации, систематизации информационных массивов (данных) и предоставлению в распоряжение пользователя результатов обработки этой информации;

2) специальный налоговый режим - особый порядок исчисления и уплаты отдельных видов налогов и других обязательных платежей в бюджет, а также представления налоговой отчетности по ним для отдельных категорий налогоплательщиков;

2-1) организация органа Международного финансового центра «Астана» – юридическое лицо, зарегистрированное в соответствии с действующим правом Международного финансового центра «Астана», 50 и более процентов доли участия (голосующих акций) которого прямо или косвенно принадлежат органу Международного финансового центра «Астана».

Косвенное владение означает владение органом Международного финансового центра «Астана» через другое юридическое лицо, которое прямо принадлежит органу Международного финансового центра «Астана»;

3) социальные платежи - обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы, обязательные пенсионные взносы работодателя, социальные отчисления, уплачиваемые в соответствии с Социальным кодексом Республики Казахстан, отчисления и взносы на обязательное социальное медицинское страхование, уплачиваемые в соответствии с Законом Республики Казахстан «Об обязательном социальном медицинском страховании»;

4) ценные бумаги - акции, долговые ценные бумаги, депозитарные расписки, паи паевых инвестиционных фондов, исламские ценные бумаги;

5) недоимка – исчисленные, начисленные и не уплаченные в срок суммы налогов и платежей в бюджет, в том числе авансовых и (или) текущих платежей по ним, за исключением сумм, отраженных в уведомлении о результатах проверки, уведомлении о результатах горизонтального мониторинга в период обжалования в установленном законодательством Республики Казахстан порядке в обжалуемой части;

6) долговые ценные бумаги - государственные эмиссионные ценные бумаги, облигации и другие ценные бумаги, признанные долговыми ценными бумагами в соответствии с законодательством Республики Казахстан;

7) дисконт по долговым ценным бумагам (далее - дисконт) - разница между номинальной стоимостью и стоимостью первичного размещения (без учета купона) или стоимостью приобретения (без учета купона) долговых ценных бумаг;

8) купон по долговым ценным бумагам (далее - купон) - сумма, выплачиваемая (подлежащая выплате) эмитентом сверх номинальной стоимости долговых ценных бумаг в соответствии с условиями выпуска;

9) премия по долговым ценным бумагам - разница между стоимостью первичного размещения (без учета купона) или стоимостью приобретения (без учета купона) и номинальной стоимостью долговых ценных бумаг, условиями выпуска которых предусматривается выплата купона;

10) другие обязательные платежи в бюджет (далее - платежи в бюджет) - обязательные отчисления денег в бюджет в виде плат, сборов, пошлин, за исключением таможенных платежей, производимые в размерах и случаях, установленных настоящим Кодексом;

11) рыночный курс обмена валюты - курс тенге к иностранной валюте, определенный в порядке, определенном Национальным Банком Республики Казахстан совместно с уполномоченным государственным органом, осуществляющим регулирование деятельности в сфере бухгалтерского учета и финансовой отчетности;

12) веб-приложение - персонифицированный и защищенный от несанкционированного доступа интернет - ресурс уполномоченного органа, предназначенный для получения налогоплательщиком электронных налоговых услуг и исполнения им налоговых обязательств;

13) грант - имущество, предоставляемое на безвозмездной основе для достижения определенных целей (задач):

государствами, правительствами государств - Республике Казахстан, Правительству Республики Казахстан, физическим, а также юридическим лицам;

международными и государственными организациями, зарубежными и казахстанскими неправительственными общественными организациями и фондами, чья деятельность носит благотворительный и (или) международный характер и не противоречит Конституции Республики Казахстан, включенными в перечень, устанавливаемый Правительством Республики Казахстан по заключениям государственных органов, - Республике Казахстан, Правительству Республики Казахстан, физическим, а также юридическим лицам;

иностранцами и лицами без гражданства - Республике Казахстан и Правительству Республики Казахстан;

14) гуманитарная помощь - имущество, предоставляемое безвозмездно Республике Казахстан в виде продовольствия, товаров народного потребления, техники, снаряжения, оборудования, лекарственных средств и медицинских изделий, иного имущества, направленных из зарубежных стран и международных организаций для улучшения условий жизни и быта населения, а также предупреждения и ликвидации чрезвычайных ситуаций военного, экологического, природного и техногенного характера, распределяемое Правительством Республики Казахстан через уполномоченные организации;

15) спонсорская помощь - имущество, предоставляемое на безвозмездной основе с целью распространения информации о лице, оказывающем данную помощь:

физическим лицам в виде финансовой (кроме социальной) поддержки для участия в соревнованиях, конкурсах, выставках, смотрах и развития творческой, научной, научно-технической, изобретательской деятельности, повышения уровня образования и спортивного мастерства;

некоммерческим организациям для реализации их уставных целей;

16) дивиденды - доход:

в виде чистого дохода или его части, подлежащих выплате по акциям, в том числе по акциям, являющимся базовыми активами депозитарных расписок;

подлежащий выплате по паям паевого инвестиционного фонда, за исключением дохода по паям при их выкупе управляющей компанией фонда;

в виде чистого дохода или его части, распределяемых юридическим лицом между его учредителями, участниками;

от распределения имущества при ликвидации юридического лица или уменьшении уставного капитала, а также выкупе юридическим лицом у учредителя, участника доли участия или ее части в этом юридическом лице, выкупе юридическим лицом-эмитентом у акционера акций, выпущенных этим эмитентом;

подлежащий выплате по исламским сертификатам участия;

получаемый акционером, участником, учредителем или их взаимосвязанной стороной от юридического лица в виде:

положительной разницы между рыночной ценой товаров, работ, услуг и ценой, по которой такие товары, работы, услуги реализованы акционеру, участнику, учредителю или их взаимосвязанной стороне;

отрицательной разницы между рыночной ценой товаров, работ, услуг и ценой, по которой такие товары, работы, услуги приобретены у акционера, участника, учредителя или их взаимосвязанной стороны;

стоимости расходов или обязательств, не связанных с предпринимательской деятельностью юридического лица, возникающих у его акционера, участника, учредителя или их взаимосвязанной стороны перед третьим лицом, погашаемой юридическим лицом без ее возмещения акционером, учредителем, участником или их взаимосвязанной стороной юридическому лицу;

любого имущества и материальной выгоды, предоставляемых юридическим лицом своему акционеру, участнику, учредителю или их взаимосвязанной стороне, за исключением доходов, отраженных в статьях 322 - 324 настоящего Кодекса, и доходов от реализации товаров, работ, услуг.

Доход от распределения имущества, указанный в настоящем подпункте, определяется в следующем порядке:

Д = Сп - Су,

где:

Д - доход от распределения имущества;

Сп - балансовая стоимость имущества, получаемого (полученного) акционером, участником, учредителем при распределении имущества, в том числе получаемого (полученного) взамен ранее внесенного, на дату передачи, подлежащая отражению (отраженная) в бухгалтерском учете передающего лица, без учета переоценки и обесценения;

Су:

размер оплаченного уставного капитала, приходящийся на количество акций, на которые осуществляется распределение имущества;

размер оплаченного уставного капитала, приходящийся на долю участия, на которую осуществляется распределение имущества, но не более первоначальной стоимости такой доли участия, определяемой в порядке, предусмотренном пунктом 7 статьи 228 настоящего Кодекса, у участника, в пользу которого осуществляется распределение имущества.

Положительная или отрицательная разница, указанная в настоящем подпункте, определяется при корректировке объектов налогообложения. При этом корректировка объектов налогообложения производится в случаях и порядке, установленных законодательством Республики Казахстан о трансфертном ценообразовании. Для целей настоящего подпункта взаимосвязанные стороны определяются в соответствии с пунктом 2 настоящей статьи;

17) дизайнерские услуги - услуги по проектированию художественных форм, внешнего вида изделий, фасадов зданий, интерьеров помещений; художественное конструирование;

18) общеустановленный порядок налогообложения - порядок исчисления, уплаты налогов и платежей в бюджет, представления налоговой отчетности по ним, установленный Особенной частью настоящего Кодекса, за исключением порядка, определенного разделом 20 настоящего Кодекса;

19) лицо, занимающееся частной практикой, - частный нотариус, частный судебный исполнитель, адвокат, профессиональный медиатор;

20) социальная поддержка физического лица - безвозмездная передача налоговым агентом за год имущества в пределах 647-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на начало соответствующего финансового года, физическому лицу, имеющему право на социальную поддержку в соответствии с законодательством Республики Казахстан.

Перечень категорий лиц, предусмотренных настоящим подпунктом, утверждается центральным уполномоченным органом по государственному планированию по согласованию с уполномоченным органом;

21) личное имущество физического лица - вещи физического лица в материальной форме, находящиеся на праве собственности или являющиеся его долей в общей собственности, при одновременном выполнении следующих условий:

не используются физическим лицом в целях предпринимательской деятельности;

не являются объектом обложения индивидуальным подоходным налогом с доходов, подлежащих налогообложению физическим лицом самостоятельно;

22) контракт на недропользование - договор между компетентным органом или уполномоченным органом по изучению и использованию недр или местным исполнительным органом области, города республиканского значения, столицы в соответствии с компетенцией, установленной законодательством Республики Казахстан о недрах и недропользовании, и физическим и (или) юридическим лицом на проведение разведки, добычи, совмещенной разведки и добычи полезных ископаемых либо строительство и (или) эксплуатацию подземных сооружений, не связанных с разведкой и (или) добычей, либо на государственное геологическое изучение недр.

Для целей настоящего Кодекса к контракту на недропользование также относятся лицензии на недропользование и другие виды предоставления права недропользования и (или) водопользования в соответствии с законодательством Республики Казахстан.

При этом термины «контракт на разведку», «контракт на добычу», «контракт на совмещенную разведку и добычу» и «лицензия на разведку или добычу», используемые в настоящем Кодексе, идентичны понятию «контракт на недропользование», термин «контракт на разведку и добычу» идентичен понятию «контракт на совмещенную разведку и добычу»;

23) операции по недропользованию - работы, относящиеся к геологическому изучению недр, разведке и (или) добыче полезных ископаемых, в том числе связанные с разведкой и добычей подземных вод, лечебных грязей, разведкой недр для сброса сточных вод, а также по строительству и (или) эксплуатации подземных сооружений, не связанные с разведкой и (или) добычей;

24) недропользователи - физические или юридические лица, обладающие правом проведения операций по недропользованию, включая нефтяные операции, и (или) водопользованию на территории Республики Казахстан в соответствии с законами Республики Казахстан;

25) работник:

физическое лицо, состоящее в трудовых отношениях с работодателем и непосредственно выполняющее работу по трудовому договору (контракту);

государственный служащий;

член совета директоров или иного органа управления налогоплательщика, не являющегося высшим органом управления, за исключением государственных служащих;

иностранец или лицо без гражданства, предоставленные для работы по контракту на предоставление персонала нерезидентом, деятельность которого не образует постоянного учреждения в соответствии с положениями пункта 7 статьи 220 настоящего Кодекса, резиденту или иному нерезиденту, осуществляющему деятельность в Республике Казахстан через постоянное учреждение;

26) структурное подразделение юридического лица - филиал, представительство;

27) инвестиционное золото - золото, соответствующее следующим условиям:

для золотых монет:

такие золотые монеты не обладают нумизматической ценностью;

чистота золотых монет равна или превышает 900 тысячных долей на 1 000 долей общей массы (что соответствует 900 пробе, 900 промилле, 90,0 процентам, или 21,6 карата).

При этом золотая монета признается обладающей нумизматической ценностью при соответствии одному из следующих условий:

отчеканена до 1800 года;

отчеканена по технологии, обеспечивающей получение зеркальной поверхности, качества «пруф» (proof);

имеет тираж выпуска не более 1 000 экземпляров;

ее рыночная цена превышает стоимость золота, содержащегося в монете, более чем на 80 процентов.

Стоимость золота, содержащегося в монете, определяется путем умножения утреннего фиксинга (котировки цены) золота, который установлен (которая установлена) Лондонской ассоциацией рынка драгоценных металлов на дату реализации золотой монеты, на рыночный курс обмена валюты, определенный в последний рабочий день, предшествующий указанной дате.

Для остального золота:

такое золото является аффинированным (чистота такого золота равна или превышает 995 тысячных долей на 1 000 долей лигатурной массы (что соответствует 995 пробе, 995 промилле, 99,5 процента, или 23,88 карата);

такое золото соответствует национальному или международному стандарту, изготовлено в виде мерного или стандартного слитка и (или) пластины с нанесенной на них следующей маркировкой:

для стандартного слитка и (или) пластины:

серийный номер (может включать год изготовления);

товарный знак изготовителя;

чистота (массовая доля) золота;

год изготовления, если он не включен в серийный номер;

для мерного слитка:

наименование металла;

товарный знак изготовителя;

чистота (массовая доля) золота;

масса слитка;

28) инжиниринговые услуги - инженерно-консультационные услуги, работы исследовательского, проектно-конструкторского, расчетно-аналитического характера, подготовка технико-экономических обоснований проектов, выработка рекомендаций в области организации производства и управления, реализации продукции;

29) интернет-площадка - информационная система, размещенная в Интернете, которая оказывает посреднические услуги по организации электронной торговли товарами;

30) интернет-магазин - информационная система, размещенная в Интернете, предназначенная для реализации товаров на собственном интернет - ресурсе;

31) исламские ценные бумаги - исламские арендные сертификаты и исламские сертификаты участия;

32) профессиональный медиатор - медиатор, осуществляющий деятельность на профессиональной основе в соответствии с требованиями Закона Республики Казахстан «О медиации»;

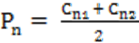

33) среднеарифметический рыночный курс обмена валюты за период - курс, определенный по следующей формуле:

R = (R1 + R2 + ... + Rn)/n,

где:

R - среднеарифметический рыночный курс обмена валюты за период;

R1, R2 ., Rn - ежедневный рыночный курс обмена соответствующей валюты, определенный в последний рабочий день, предшествующий каждому дню периода в течение периода;

n - количество календарных дней в периоде;

34) внеконтрактная деятельность - любая иная деятельность недропользователя, которая прямо не предусмотрена положениями контракта на недропользование;

35) контрактная деятельность - деятельность недропользователя, осуществляемая в соответствии с положениями контракта на недропользование;

36) консультационные услуги - услуги по предоставлению разъяснений, рекомендаций, советов и иных форм консультаций, включая определение и (или) оценку проблем и (или) возможностей лица, в целях решения управленческих, экономических, финансовых, инвестиционных вопросов, в том числе вопросов стратегического планирования, организации и осуществления предпринимательской деятельности, управления персоналом;

37) подготовка углеводородов - комплекс технологических процессов подготовки углеводородов, в том числе сбор, доставка для подготовки, поступление скважинной жидкости в замерные установки, дегазация, обезвоживание, обессоливание, стабилизация, демеркаптанизация;

38) благотворительная помощь - имущество, предоставляемое на безвозмездной основе:

в виде спонсорской помощи;

в виде социальной поддержки физического лица;

физическому лицу, пострадавшему в результате чрезвычайной ситуации;

некоммерческой организации с целью поддержки ее уставной деятельности;

организации, осуществляющей деятельность в социальной сфере, с целью осуществления данной организацией видов деятельности, указанных в пункте 2 статьи 290 настоящего Кодекса;

организации, осуществляющей деятельность в социальной сфере, которая соответствует условиям, указанным в пункте 3 статьи 290 настоящего Кодекса;

39) доля участия - долевое участие физического и (или) юридического лица в совместной деятельности, уставном капитале юридического лица, за исключением акционерных обществ и паевых инвестиционных фондов;

40) соглашение о конфиденциальности - договор (соглашение) между недропользователем и уполномоченным органом по изучению и использованию недр, на основании которого предоставлена в пользование геологическая информация. К такому договору (соглашению) в том числе относится договор (соглашение) о приобретении информации;

41) изделие с нагреваемым табаком – вид табачного изделия, состоящего из табачного сырья с добавлением или без добавления ингредиентов табачного изделия, предназначенного для использования в системе для нагрева табака;

42) маркетинговые услуги - услуги, связанные с исследованием, анализом, планированием и прогнозированием в сфере производства и обращения товаров, работ, услуг в целях определения мер по созданию лучших экономических условий производства и обращения товаров, работ, услуг, включая характеристику товаров, работ, услуг, выработку ценовой стратегии и стратегии рекламы;

43) получатель от имени государства - юридическое лицо, определенное Правительством Республики Казахстан, действующее от имени государства в качестве получателя полезных ископаемых, передаваемых в натуральной форме недропользователем в счет исполнения налогового обязательства, предусмотренного налоговым законодательством Республики Казахстан и (или) соглашениями (контрактами) о разделе продукции, контрактом на недропользование, утвержденным Президентом Республики Казахстан, предусмотренными статьей 722 настоящего Кодекса;

44) орган государственных доходов - государственный орган, в пределах своей компетенции осуществляющий обеспечение поступлений налогов и платежей в бюджет, таможенное регулирование в Республике Казахстан, полномочия по предупреждению, выявлению, пресечению и раскрытию административных правонарушений, отнесенных законодательством Республики Казахстан к ведению этого органа, а также выполняющий иные полномочия, предусмотренные законодательством Республики Казахстан;

45) минеральное сырье - извлеченная на поверхность часть недр (горная порода, рудное сырье и другие), содержащая полезное ископаемое (полезные ископаемые), без учета разубоживания;

46) первичная переработка (обогащение) минерального сырья - вид горнопромышленной деятельности, который включает сбор на месте, дробление или измельчение, классификацию (сортировку), брикетирование, агломерацию и обогащение физико-химическими методами (без качественного изменения минеральных форм полезных ископаемых, их агрегатно-фазового состояния, кристаллохимической структуры), а также может включать перерабатывающие технологии, являющиеся специальными видами работ по добыче полезных ископаемых (подземная газификация и выплавление, химическое и бактериальное выщелачивание, дражная и гидравлическая разработка россыпных месторождений);

47) нефтяные операции - работы по разведке, добыче углеводородов, строительству и (или) эксплуатации необходимых технологических и производственных объектов;

48) оператор - юридическое лицо, создаваемое или определяемое в соответствии с законами Республики Казахстан, недропользователями, осуществляющими операции по недропользованию в составе простого товарищества (консорциума) в рамках соглашения (контракта) о разделе продукции;

49) добыча - весь комплекс работ (операций), непосредственно связанных с извлечением минерального сырья или твердых полезных ископаемых из недр на поверхность и (или) отделением полезных ископаемых из мест их залегания, в том числе из техногенных минеральных образований, а также связанных с забором подземных вод;

Подпункт 49-1) утратил силу с 1 января 2024 года

49-1) погашенные запасы – объем добытых и списываемых с государственного баланса запасов полезных ископаемых, включая фактические потери, образующиеся в процессе добычи;

50) реализация - отгрузка и (или) передача товаров либо иного имущества, выполнение работ, оказание услуг с целью продажи, обмена, безвозмездной передачи, передача имущества по договору лизинга, а также передача заложенных товаров залогодержателю при неисполнении должником обеспеченного залогом обязательства;

51) полезные ископаемые - содержащиеся в недрах природные минеральные образования, углеводороды и подземные воды, а также содержащие полезные компоненты природные минеральные образования и органические вещества, химический состав и физические свойства которых позволяют использовать их в сфере материального производства и (или) потребления и (или) иных нужд непосредственно или после переработки;

52) роялти - платеж за:

право пользования недрами в процессе добычи полезных ископаемых и переработки техногенных образований;

использование или право на использование авторских прав, программного обеспечения, чертежей или моделей, за исключением полной или частичной реализации имущественных (исключительных) прав на объект интеллектуальной собственности; использование или право на использование патентов, товарных знаков или других подобных видов прав;

использование или право использования промышленного оборудования, в том числе морских судов, арендуемых по договорам бербоут-чартера или димайз-чартера, и воздушных судов, арендуемых по договорам димайз-чартера, а также торгового или научно-исследовательского оборудования; использование «ноу-хау»; использование или право использования кинофильмов, видеофильмов, звукозаписи или иных средств записи;

53) налоговый агент - индивидуальный предприниматель, лицо, занимающееся частной практикой, юридическое лицо, в том числе его структурные подразделения, а также юридическое лицо-нерезидент, на которых в соответствии с настоящим Кодексом возложена обязанность по исчислению, удержанию и перечислению налогов, удерживаемых у источника выплаты, и (или) единого платежа, а также оператор интернет-платформы, определенный Социальным кодексом Республики Казахстан (далее - оператор интернет-платформы);

54) налоговый режим - совокупность норм налогового законодательства Республики Казахстан, применяемых налогоплательщиком при исчислении всех налоговых обязательств по уплате налогов и платежей в бюджет, установленных настоящим Кодексом;

55) налоги - законодательно установленные государством в одностороннем порядке обязательные денежные платежи в бюджет, за исключением случаев, предусмотренных настоящим Кодексом, производимые в определенных размерах, носящие безвозвратный и безвозмездный характер;

56) заключение аудита по налогам - заключение, составленное по результатам аудита по налогам в соответствии с законодательством Республики Казахстан;

57) налогоплательщик - лицо и (или) структурное подразделение юридического лица, являющиеся плательщиком налогов и платежей в бюджет;

57-1) паспорт налогоплательщика – информационная карта субъекта предпринимательства, не являющаяся налоговой тайной и содержащаяся в штрих-коде, формируемом налоговым органом;

58) лицевой счет налогоплательщика (налогового агента) - документ, в том числе в электронной форме, для учета исчисленных, начисленных (уменьшенных), перечисленных и уплаченных (с учетом зачтенных и возвращенных) сумм налогов и платежей в бюджет, социальных платежей, а также сумм пени и штрафов;

59) электронный документ налогоплательщика - электронный документ, переданный в установленном электронном формате, удостоверенный электронной цифровой подписью налогоплательщика, после его приема и подтверждения аутентичности;

60) электронная цифровая подпись налогоплательщика – набор электронных цифровых символов, созданная средствами электронной цифровой подписи и подтверждающая достоверность электронного документа, его принадлежность налогоплательщику и неизменность содержания, полученная в соответствии с законодательством Республики Казахстан об электронном документе и электронной цифровой подписи;

61) налоговая задолженность - сумма недоимки, а также неуплаченные суммы пени и штрафов. В налоговую задолженность не включаются сумма пени, отраженная в уведомлении о результатах проверки, уведомлении о результатах горизонтального мониторинга, а также сумма штрафов, отраженная в постановлении о наложении административного взыскания, в период обжалования в порядке, определенном законодательством Республики Казахстан в обжалуемой части;

61-1) налоговое мобильное приложение – программный продукт, установленный и запущенный на абонентском устройстве сотовой связи и предоставляющий доступ к электронным услугам для налогоплательщиков;

62) вознаграждение - все выплаты:

связанные с кредитом (займом, микрокредитом), за исключением полученной (выданной) суммы кредита (займа, микрокредита), комиссий за перевод денег банками второго уровня и иных выплат лицу, не являющемуся для заемщика заимодателем, взаимосвязанной стороной;

связанные с кредитом (займом, микрокредитом), право требования по которому уступлено юридическому лицу, указанному в законах Республики Казахстан «О банках и банковской деятельности в Республике Казахстан» и «О микрофинансовой деятельности», за исключением полученной (выданной) суммы кредита (займа, микрокредита), комиссий за перевод денег и иных выплат лицу, не являющемуся для заемщика заимодателем, взаимосвязанной стороной;

связанные с передачей имущества по договору финансового лизинга, в том числе связанные с таким договором выплаты взаимосвязанной стороне, за исключением:

стоимости, по которой такое имущество получено (передано);

выплат в связи с изменением размера лизинговых платежей при применении коэффициента (индекса) в соответствии с условиями договора финансового лизинга;

выплат лицу, которое не является для лизингополучателя лизингодателем, взаимосвязанной стороной;

по вкладам (депозитам), за исключением суммы вклада (депозита), а также выплат лицу, не являющемуся для стороны, принявшей вклад (депозит), вкладчиком (депозитором), взаимосвязанной стороной;

связанные с договором накопительного страхования, за исключением размера страховой суммы, выплат лицу, не являющемуся для страхователя страховщиком, взаимосвязанной стороной;

по долговым ценным бумагам в виде дисконта либо купона (с учетом дисконта либо премии от стоимости первичного размещения и (или) стоимости приобретения), выплаты лицу, являющемуся для лица, выплачивающего вознаграждение, держателем его долговых ценных бумаг, взаимосвязанной стороной;

по векселю, за исключением суммы, указанной в векселе, выплат лицу, не являющемуся для векселедателя держателем его векселей, взаимосвязанной стороной;

по операциям репо - в виде разницы между ценой закрытия и ценой открытия репо;

по исламским арендным сертификатам.

В целях настоящего подпункта вознаграждением также признаются вознаграждения, выплачиваемые по договорам банковского счета;

63) сопроводительная накладная на товары - документ, оформляемый в электронной форме в случаях, порядке, по форме и в сроки, которые установлены настоящим Кодексом;

64) импорт товаров - ввоз товаров на таможенную территорию Евразийского экономического союза, осуществляемый в соответствии с таможенным законодательством Евразийского экономического союза и (или) таможенным законодательством Республики Казахстан, а также ввоз товаров на территорию Республики Казахстан с территории другого государства-члена Евразийского экономического союза;

65) электронная торговля товарами - предпринимательская деятельность по реализации товаров физическим лицам, осуществляемая посредством информационных технологий через интернет-магазин и (или) интернет-площадку при одновременном соблюдении следующих условий:

оформление сделок по реализации товаров осуществляется в электронной форме;

оплата за товары производится безналичным платежом;

наличие собственной службы доставки товаров покупателю (получателю), либо наличие договоров с лицами, осуществляющими услуги по перевозке грузов, курьерскую и (или) почтовую деятельность;

66) услуги туроператора - услуги индивидуального предпринимателя и юридического лица, имеющих лицензию на туристскую операторскую деятельность (туроператорскую деятельность) в соответствии с законодательством Республики Казахстан о туристской деятельности, по реализации сформированного ими туристского продукта турагентам и туристам;

67) лицо – физическое лицо и юридическое лицо; физическое лицо – гражданин Республики Казахстан, иностранец или лицо без гражданства; юридическое лицо – организация, созданная в соответствии с законодательством Республики Казахстан или иностранного государства (юридическое лицо-нерезидент). Для целей настоящего Кодекса под юридическим лицом-нерезидентом понимается компания, партнерство, организация или другое корпоративное образование, созданные в соответствии с законодательством иностранного государства, которые рассматриваются в качестве самостоятельных юридических лиц независимо от того, обладают ли они статусом юридического лица иностранного государства, где они созданы;

67-1) регистрирующие органы – государственные органы и Государственная корпорация «Правительство для граждан», осуществляющие регистрацию сведений и выдачу документов с идентификационным номером;

68) уполномоченное юридическое лицо - юридическое лицо, определенное уполномоченным органом, в сфере реализации ограниченного в распоряжении и (или) заложенного в соответствии с настоящим Кодексом имущества налогоплательщика (налогового агента) и (или) третьего лица;

69) уполномоченные государственные органы - государственные органы Республики Казахстан, за исключением налоговых органов и местных исполнительных органов, уполномоченные Правительством Республики Казахстан осуществлять исчисление и (или) сбор с платежей в бюджет, а также взаимодействующие в соответствии с настоящим Кодексом с налоговыми органами в пределах их компетенции, установленной законодательством Республики Казахстан;

70) уполномоченный орган - государственный орган, осуществляющий руководство в сфере обеспечения поступлений налогов и платежей в бюджет;

71) уполномоченное лицо - лицо, на которое возложена обязанность по представлению в уполномоченный орган имеющихся у него сведений по физическим лицам в соответствии со статьей 26 настоящего Кодекса в пределах его компетенции, установленной законодательством Республики Казахстан;

72) выигрыши - любые виды доходов в натуральном и денежном выражении, получаемые налогоплательщиками на конкурсах, соревнованиях (олимпиадах), фестивалях, по лотереям, розыгрышам, включая розыгрыши по вкладам и долговым ценным бумагам, а также доходы в виде имущественной выгоды, полученной в азартной игре и (или) пари;

72-1) трехкомпонентная интегрированная система – интегрированная система, состоящая из контрольно-кассовой машины с функцией фиксации и передачи данных, системы (устройства) для приема безналичных платежей, а также оборудования (устройства), оснащенного системой автоматизации управления торговли, оказания услуг, выполнения работ и учета товаров, или программно-аппаратного комплекса, заменяющего все три компонента интегрированной системы.

Требования к трехкомпонентной интегрированной системе и ее учету, порядок ее установки и применения устанавливаются уполномоченным органом по согласованию с центральным государственным органом в области государственного планирования, уполномоченным государственным органом, осуществляющим реализацию государственной политики в области связи, и Национальным Банком Республики Казахстан;

73) электронный налогоплательщик – налогоплательщик, взаимодействующий с налоговыми органами электронным способом в соответствии с законодательством Республики Казахстан об электронном документе и электронной цифровой подписи;

74) электронные сигареты - изделия без табака, которые с помощью электронных технологий нагревают никотиносодержащую жидкость (в картриджах, резервуарах и других контейнерах для использования в электронных сигаретах) и образуют аэрозоль, предназначенный для вдыхания;

74-1) никотиносодержащая жидкость для использования в электронных системах потребления – жидкость, содержащая никотин, или жидкость без содержания никотина, предназначенная для использования в электронных системах потребления (в картриджах, резервуарах и других контейнерах), при нагревании которой образуется аэрозоль (пар), предназначенный для вдыхания;

75) информационная система электронных счетов-фактур - информационная система уполномоченного органа, посредством которой осуществляются прием, обработка, регистрация, передача и хранение счетов-фактур, выписанных в электронной форме.

2. В целях настоящего Кодекса взаимосвязанными сторонами признаются физические и (или) юридические лица, имеющие взаимоотношения, которые соответствуют одному либо нескольким из следующих условий:

1) одно лицо признается аффилированным лицом другого лица в соответствии с законами Республики Казахстан;

2) одно лицо является крупным участником другого лица;

3) лица связаны договором, в соответствии с которым одно из них вправе определять решения, принимаемые другим;

4) юридическое лицо находится под контролем крупного участника или должностного лица другого юридического лица;

5) крупный акционер, крупный участник или должностное лицо одного юридического лица являются крупным акционером, крупным участником либо должностным лицом другого юридического лица;

6) юридическое лицо совместно с другим юридическим лицом находится под контролем третьего лица;

7) лицо совместно со своими аффилированными лицами владеет, пользуется, распоряжается 10 и более процентами долей участия юридического лица либо юридических лиц, указанных в подпунктах 2) - 6) настоящего пункта;

8) физическое лицо является должностным лицом юридического лица, указанного в подпунктах 2) - 7) настоящего пункта, за исключением независимого директора акционерного общества;

9) физическое лицо является близким родственникам либо свойственником (брат, сестра, родитель, сын или дочь супруга (супруги) крупного участника либо должностного лица юридического лица.

Под крупным участником в целях настоящего пункта понимается участник, доля которого в имуществе юридического лица, за исключением акционерных обществ, составляет 10 и более процентов.

Под контролем над юридическим лицом понимается возможность определять решения, принимаемые юридическим лицом.

2-1. В целях настоящего Кодекса положения, предусмотренные для банков второго уровня, страховых (перестраховочных) организаций, страховых брокеров, распространяются на филиалы банков-нерезидентов Республики Казахстан, филиалы страховых (перестраховочных) организаций-нерезидентов Республики Казахстан, филиалы страховых брокеров-нерезидентов Республики Казахстан, открытые на территории Республики Казахстан и осуществляющие деятельность на основании лицензии уполномоченного органа по регулированию, контролю и надзору финансового рынка и финансовых организаций.

3. Другие специальные понятия и термины налогового законодательства Республики Казахстан используются в значениях, определяемых в соответствующих статьях настоящего Кодекса.

4. Понятия гражданского и других отраслей законодательства Республики Казахстан, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства Республики Казахстан, если иное не предусмотрено настоящим Кодексом.

Статья 2. Налоговое законодательство Республики Казахстан

1. Налоговое законодательство Республики Казахстан основывается на Конституции Республики Казахстан, состоит из настоящего Кодекса, а также нормативных правовых актов, принятие которых предусмотрено настоящим Кодексом.

2. Ни на кого не может быть возложена обязанность по уплате налогов и платежей в бюджет, не предусмотренных настоящим Кодексом.

3. При наличии противоречия между настоящим Кодексом и другими законами Республики Казахстан в целях налогообложения действуют нормы настоящего Кодекса.

4. Запрещается включение в неналоговое законодательство Республики Казахстан норм, регулирующих налоговые отношения, кроме случаев, предусмотренных настоящим Кодексом.

5. Если международным договором, ратифицированным Республикой Казахстан, установлены иные правила, чем те, которые содержатся в настоящем Кодексе, применяются правила указанного договора.

Статья 3. Действие налогового законодательства Республики Казахстан

1. Налоговое законодательство Республики Казахстан действует на всей территории Республики Казахстан и распространяется на всех физических лиц, юридические лица и их структурные подразделения, которые определены настоящим Кодексом в качестве плательщиков налогов и платежей в бюджет, а также в качестве участников соответствующих налоговых и иных процедур по взиманию и администрированию налогов и платежей в бюджет.

2. Законы Республики Казахстан, вносящие изменения и дополнения в настоящий Кодекс в части установления нового налога и (или) платежа в бюджет, повышения ставки, изменения объекта налогообложения и (или) налоговой базы, увеличения категорий налогоплательщиков (налоговых агентов), отмены или уменьшения вычета или льготы по уплате налогов и платежей в бюджет, могут быть приняты не позднее 1 июля текущего года и введены в действие не ранее 1 января года, следующего за годом их принятия.

3. Законы, вносящие изменения и дополнения в настоящий Кодекс по налоговому администрированию, особенностям установления налоговой отчетности, улучшению положения налогоплательщика (налогового агента), могут быть приняты не позднее 1 декабря текущего года.

4. Внесение изменений и (или) дополнений в настоящий Кодекс осуществляется законом, не предусматривающим внесение изменений и дополнений в другие законодательные акты Республики Казахстан, за исключением Закона Республики Казахстан о введении в действие настоящего Кодекса.

При этом при внесении изменений и (или) дополнений в настоящий Кодекс в порядке законодательной инициативы Правительства Республики Казахстан проект такого закона разрабатывается уполномоченным органом в области налоговой политики.

5. Положения законов Республики Казахстан, устанавливающие новые виды налогов и (или) платежей в бюджет, повышающие ставки, устанавливающие новые обязанности, а также ухудшающие положение налогоплательщика (налогового агента), обратной силы не имеют.

Статья 4. Принципы налогообложения

1. Налоговое законодательство Республики Казахстан основывается на принципах налогообложения, установленных настоящим Кодексом.

К принципам налогообложения относятся принципы обязательности, определенности налогообложения, справедливости налогообложения, добросовестности налогоплательщика, единства налоговой системы и гласности налогового законодательства Республики Казахстан.

Положения налогового законодательства Республики Казахстан не должны противоречить принципам налогообложения.

2. При выявлении противоречий положений налогового законодательства Республики Казахстан принципам налогообложения такие положения не подлежат применению, если противоречия выявлены при рассмотрении жалоб на уведомления о результатах проверки, последние подлежат пересмотру.

Статья 5. Принцип обязательности налогообложения

Налогоплательщик обязан исполнять налоговое обязательство, налоговый агент - исчислять, удерживать и перечислять налоги в соответствии с налоговым законодательством Республики Казахстан в полном объеме и в установленные сроки.

Статья 6. Принцип определенности налогообложения

Налоги и платежи в бюджет Республики Казахстан должны быть определенными. Определенность налогообложения означает установление в налоговом законодательстве Республики Казахстан всех оснований и порядка возникновения, исполнения и прекращения налогового обязательства налогоплательщика, обязанности налогового агента по исчислению, удержанию и перечислению налогов.

Статья 7. Принцип справедливости налогообложения

1. Налогообложение в Республике Казахстан является всеобщим и обязательным.

2. Запрещается предоставление налоговых льгот индивидуального характера.

3. Никто не может быть подвергнут повторному обложению одним и тем же видом налога, одним и тем же видом платежа в бюджет по одному и тому же объекту обложения за один и тот же период.

Статья 8. Принцип добросовестности налогоплательщиков

1. Добросовестность осуществления налогоплательщиком (налоговым агентом) действий (бездействия) по исполнению им налогового обязательства предполагается.

2. Не допускается извлечение налогоплательщиком (налоговым агентом) выгоды из своих незаконных действий в целях получения налоговых выгод (налоговой экономии) и уменьшения налоговых платежей.

3. Если налоговое обязательство, исполненное налогоплательщиком (налоговым агентом) в соответствии с предварительно полученным индивидуальным письменным разъяснением налогового органа, которое впоследствии отозвано, признано ошибочным или направлено новое, иное по смыслу разъяснение, то налоговое обязательство подлежит корректировке (исправлению) при рассмотрении жалобы на уведомление о результатах проверки без начисления налогоплательщику штрафов и пени.

4. Нарушение налогового законодательства Республики Казахстан, допущенное налогоплательщиком (налоговым агентом), должно быть описано в ходе проведения налоговых проверок. Обоснование доводов и раскрытие обстоятельств, свидетельствующих о факте нарушения налогового законодательства Республики Казахстан, возлагаются на налоговые органы.

5. При рассмотрении жалобы на уведомление о результатах проверки все неопределенности и неурегулированные вопросы налогового законодательства Республики Казахстан толкуются в пользу налогоплательщика (налогового агента).

Статья 9. Принцип единства налоговой системы

Налоговая система Республики Казахстан является единой на всей территории Республики Казахстан в отношении всех налогоплательщиков (налоговых агентов).

Статья 10. Принцип гласности налогового законодательства Республики Казахстан

Нормативные правовые акты, регулирующие вопросы налогообложения, подлежат обязательному официальному опубликованию.

Статья 11. Налоговая политика

Налоговой политикой является совокупность мер по установлению новых и отмене действующих налогов и платежей в бюджет, изменению ставок, объектов налогообложения и объектов, связанных с налогообложением, налоговой базы по налогам и платежам в бюджет в целях обеспечения финансовых потребностей государства на основе соблюдения баланса экономических интересов государства и налогоплательщиков.

Уполномоченный орган в области налоговой политики осуществляет анализ эффективности применения налоговых льгот в соответствии с порядком, определенным Правительством Республики Казахстан.

Статья 12. Консультационный совет по вопросам налогообложения

1. В целях устранения неясностей, неточностей и противоречий, которые могут возникнуть в ходе исполнения налоговых обязательств, а также пресечения возможных схем уклонения от уплаты налогов и платежей в бюджет Правительство Республики Казахстан вправе создать Консультационный совет по вопросам налогообложения.

2. Положение о Консультационном совете и его составе утверждаются Правительством Республики Казахстан.

Глава 2. ПРАВА И ОБЯЗАННОСТИ НАЛОГОПЛАТЕЛЬЩИКА И НАЛОГОВОГО АГЕНТА. ПРЕДСТАВИТЕЛЬСТВО В НАЛОГОВЫХ ОТНОШЕНИЯХ

Статья 13. Права и обязанности налогоплательщика

1. Налогоплательщик вправе:

1) получать от налоговых органов информацию о действующих налогах и платежах в бюджет, изменениях в налоговом законодательстве Республики Казахстан, разъяснения по применению налогового законодательства Республики Казахстан;

2) представлять свои интересы в отношениях, регулируемых налоговым законодательством Республики Казахстан, лично или через законного или уполномоченного представителя в соответствии со статьей 16 настоящего Кодекса, или с участием налогового консультанта;

3) заключать договор на проведение аудита по налогам в соответствии с законодательством Республики Казахстан;

4) получать результаты налогового контроля в случаях, установленных настоящим Кодексом;

5) получать бесплатно в налоговом органе бланки установленных форм налоговых заявлений и (или) программное обеспечение, необходимое для представления налоговой отчетности и заявления в электронной форме;

6) обжаловать уведомление о результатах проверки, уведомление о результатах горизонтального мониторинга, уведомление об итогах рассмотрения жалобы налогоплательщика (налогового агента) на уведомление о результатах проверки, а также действия (бездействие) должностных лиц налоговых органов;

7) не представлять информацию и документы, не относящиеся к объектам налогообложения и (или) объектам, связанным с налогообложением, за исключением информации и документов, представление которых предусмотрено налоговым законодательством Республики Казахстан, законодательством Республики Казахстан о трансфертном ценообразовании, а также законодательством Республики Казахстан, регулирующим производство и оборот отдельных видов подакцизных товаров, авиационного топлива, биотоплива и мазута.

8) получать информацию о благонадежности и добросовестности контрагента из информационной системы, указанной в пункте 15 статьи 22 настоящего Кодекса.

2. Налогоплательщик вправе представить в налоговый орган сведения о своих номерах телефонов и адресах электронной почты для целей информирования о наличии налоговых обязательств.

3. Налогоплательщик обязан:

1) своевременно и в полном объеме исполнять налоговые обязательства;

2) представлять по требованию налоговых органов договор на проведение аудита по налогам и заключение аудита по налогам в случае заключения такого договора;

3) представлять информацию и документы, предусмотренные налоговым законодательством Республики Казахстан, законодательством Республики Казахстан о трансфертном ценообразовании, а также законодательством Республики Казахстан, регулирующим производство и оборот отдельных видов подакцизных товаров, авиационного топлива, биотоплива и мазута;

4) соблюдать требования, предъявляемые при применении контрольно-кассовых машин;

5) хранить в течение пяти лет с даты печати или полного заполнения сменные отчеты, книги учета наличных денег и товарных чеков, а также чеки аннулирования, возврата и чеки контрольно-кассовых машин, по которым проведены операции аннулирования и возврата.

Положение настоящего подпункта не распространяется на налогоплательщика, применяющего контрольно-кассовые машины с функцией фиксации и (или) передачи данных.

4. Налогоплательщик имеет иные права и выполняет иные обязанности, установленные налоговым законодательством Республики Казахстан.

Статья 14. Права и обязанности налогового агента

Налоговый агент имеет такие же права и выполняет такие же обязанности, что и налогоплательщик, за исключением случаев, предусмотренных настоящим Кодексом.

Налоговый агент в лице оператора интернет-платформы производит удержание и перечисление индивидуального подоходного налога и социальных платежей, указанных в пункте 1 статьи 102-1 Социального кодекса Республики Казахстан, за индивидуальных предпринимателей, применяющих специальный налоговый режим с использованием специального мобильного приложения, которые являются исполнителями в соответствии с Социальным кодексом Республики Казахстан.

Статья 15. Обеспечение и защита прав налогоплательщика (налогового агента)

1. Налогоплательщику (налоговому агенту) гарантируется защита его прав и законных интересов.

2. Защита прав и законных интересов налогоплательщика (налогового агента) осуществляется в порядке, определенном настоящим Кодексом и иными законами Республики Казахстан.

3. Налоговым органам, их должностным лицам и работникам запрещается требовать от налогоплательщиков выполнения обязанностей, не предусмотренных налоговым законодательством Республики Казахстан.

Статья 16. Представительство в налоговых отношениях, регулируемых настоящим Кодексом

1. Налогоплательщик (налоговый агент) вправе участвовать в отношениях, регулируемых налоговым законодательством Республики Казахстан, через законного или уполномоченного представителя, если иное не предусмотрено настоящим пунктом.

Положение настоящего пункта не применяется в случае представления:

1) налоговой отчетности по налогу на добавленную стоимость налогоплательщиком, снятым с регистрационного учета по налогу на добавленную стоимость по решению налогового органа в соответствии с пунктом 4 статьи 85 настоящего Кодекса;

2) налогового заявления о постановке на регистрационный учет по налогу на добавленную стоимость.

2. Законным представителем налогоплательщика (налогового агента) признается лицо, уполномоченное представлять налогоплательщика (налогового агента) в соответствии с законами Республики Казахстан.

3. Уполномоченным представителем налогоплательщика (налогового агента) признается физическое или юридическое лицо, уполномоченное налогоплательщиком (налоговым агентом) представлять его интересы в отношениях с налоговыми органами, иными участниками отношений, регулируемых налоговым законодательством Республики Казахстан.

Уполномоченный представитель налогоплательщика (налогового агента) - физического лица, в том числе индивидуального предпринимателя, действует на основе нотариально удостоверенной или приравненной к ней доверенности, выданной в соответствии с гражданским законодательством Республики Казахстан, в которой указываются соответствующие полномочия представителя.

Электронный налогоплательщик вправе определить уполномоченного представителя путем оформления электронного документа налогоплательщика посредством веб-приложения налоговых органов, в котором указываются соответствующие полномочия представителя.

Уполномоченный представитель налогоплательщика (налогового агента) - юридического лица либо его структурного подразделения действует на основе учредительных документов и (или) доверенности, выданной в соответствии с гражданским законодательством Республики Казахстан, в которой указываются соответствующие полномочия представителя.

4. Личное участие налогоплательщика (налогового агента) в отношениях, регулируемых налоговым законодательством Республики Казахстан, не лишает его права иметь представителя, равно как участие представителя не лишает налогоплательщика (налогового агента) права на личное участие в указанных отношениях.

5. Действия (бездействие) уполномоченного представителя налогоплательщика (налогового агента), совершенные от имени налогоплательщика (налогового агента), признаются действиями (бездействием) налогоплательщика (налогового агента).

6. Действия (бездействие) законного представителя физического лица, совершенные от имени этого физического лица, признаются действиями (бездействием) законного представителя физического лица.

Статья 17. Участие в налоговых отношениях через оператора при осуществлении операций по недропользованию на основании соглашения (контракта) о разделе продукции

1. Недропользователи, осуществляющие операции по недропользованию в составе простого товарищества (консорциума) в рамках соглашения (контракта) о разделе продукции, вправе участвовать в отношениях, регулируемых налоговым законодательством Республики Казахстан, через оператора.

2. Полномочия оператора в отношениях, регулируемых налоговым законодательством Республики Казахстан, определяются в соответствии с соглашением (контрактом) о разделе продукции в части, не противоречащей настоящему Кодексу.

3. При исполнении налоговых обязательств в соответствии с подпунктом 2) пункта 3 статьи 722 настоящего Кодекса оператор обладает всеми правами и обязанностями, предусмотренными настоящим Кодексом для налогоплательщиков (налоговых агентов), а также к нему применяется порядок налогового администрирования, предусмотренный настоящим Кодексом для налогоплательщиков (налоговых агентов).

4. Действия (бездействие) оператора, совершенные от имени и (или) по поручению недропользователей, в связи с участием этих недропользователей в отношениях, регулируемых налоговым законодательством Республики Казахстан, признаются действиями (бездействием) таких недропользователей и оператора, выступающего от их имени и (или) по их поручению.

Глава 3. НАЛОГОВЫЕ ОРГАНЫ. ВЗАИМОДЕЙСТВИЕ НАЛОГОВЫХ ОРГАНОВ С УПОЛНОМОЧЕННЫМИ ГОСУДАРСТВЕННЫМИ ОРГАНАМИ И ИНЫМИ ЛИЦАМИ

Статья 18. Налоговые органы, их задачи и система

1. Налоговые органы являются органами государственных доходов и выполняют следующие задачи:

1) обеспечение соблюдения налогового законодательства Республики Казахстан;

2) обеспечение полноты и своевременности поступления налогов и платежей в бюджет;

3) обеспечение полноты и своевременности исчисления, удержания и перечисления социальных платежей в соответствии с законодательством Республики Казахстан и настоящим Кодексом;

4) участие в реализации налоговой политики Республики Казахстан;

5) обеспечение в пределах своей компетенции экономической безопасности Республики Казахстан;

6) формирование, обеспечение развития информационно-коммуникационной инфраструктуры и доступности электронных услуг для налогоплательщиков;

7) выполнение иных задач, предусмотренных законодательством Республики Казахстан.

2. Система налоговых органов состоит из уполномоченного органа и его территориальных подразделений по областям, городам республиканского значения и столице, по районам, городам и районам в городах, а также межрайонных территориальных подразделений. В случае создания специальных экономических зон могут быть образованы территориальные подразделения уполномоченного органа на территориях этих зон.

Налоговые органы имеют коды, утвержденные уполномоченным органом.

3. Уполномоченный орган осуществляет руководство налоговыми органами.

4. Налоговые органы имеют символ, описание и порядок использования которого утверждаются уполномоченным органом.

Статья 19. Права и обязанности налоговых органов

1. Налоговые органы вправе:

1) в пределах своей компетенции разрабатывать и утверждать нормативные правовые акты, предусмотренные настоящим Кодексом;

2) осуществлять международное сотрудничество по вопросам налогообложения, в том числе обмениваться информацией с уполномоченными органами иностранных государств;

3) требовать в ходе налогового контроля от налогоплательщика (налогового агента) предоставления права доступа к просмотру данных программного обеспечения, предназначенного для автоматизации бухгалтерского и налогового учетов, и (или) информационной системы, содержащих данные первичных учетных документов, регистров бухгалтерского учета, информацию об объектах налогообложения и (или) объектах, связанных с налогообложением, в случае использования налогоплательщиком (налоговым агентом) такого программного обеспечения и (или) информационной системы, за исключением права доступа к просмотру данных программного обеспечения и (или) информационной системы банков второго уровня и организаций, осуществляющих отдельные виды банковских операций, содержащих сведения, составляющие банковскую тайну в соответствии с законами Республики Казахстан.

Исключение, установленное частью первой настоящего подпункта, не распространяется на требования налоговых органов, предъявляемых в ходе осуществления горизонтального мониторинга и проведения налоговой проверки в отношении доходов и расходов;

4) требовать от налогоплательщика (налогового агента):

представления документов, подтверждающих правильность исчисления и своевременность уплаты (удержания и перечисления) налогов и платежей в бюджет, полноту и своевременность исчисления, удержания и перечисления социальных платежей;

письменных пояснений по составленным налогоплательщиком (налоговым агентом) налоговым формам, а также финансовой отчетности налогоплательщика (налогового агента), в том числе консолидированной финансовой отчетности налогоплательщика-резидента (налогового агента), включая финансовую отчетность его дочерних организаций, расположенных за пределами Республики Казахстан, с приложением аудиторского отчета в случае, если для такого лица законами Республики Казахстан установлено обязательное проведение аудита;

5) получать от банков второго уровня и организаций, осуществляющих отдельные виды банковских операций, кастодианов, центральный депозитарий, брокеров и (или) дилеров, обладающих правом ведения счетов клиентов в качестве номинальных держателей ценных бумаг, управляющих инвестиционным портфелем, а также страховых организаций сведения, представление которых предусмотрено подпунктами 1), 2), 3) и 6) статьи 24 и статьей 27 настоящего Кодекса;

6) получать от банков второго уровня и организаций, осуществляющих отдельные виды банковских операций, сведения о наличии и номерах банковских счетов, об остатках и движении денег на этих счетах с соблюдением установленных законами Республики Казахстан требований к разглашению сведений, составляющих коммерческую, банковскую и иную охраняемую законом тайну, в отношении лиц, указанных в подпункте 13) статьи 24 настоящего Кодекса;

7) в ходе налоговой проверки в порядке, определенном Кодексом Республики Казахстан об административных правонарушениях, производить у налогоплательщика (налогового агента) изъятие документов, свидетельствующих о совершении административных правонарушений;

8) в ходе налоговой проверки физического лица, на которого в соответствии с настоящим Кодексом возложена обязанность по представлению декларации об активах и обязательствах, осуществлять проверку в части достоверности сведений об имуществе, отраженных в указанной декларации, подлежащем государственной или иной регистрации, а также имуществе, по которому права и (или) сделки подлежат государственной или иной регистрации;

9) привлекать к налоговым проверкам специалистов;

10) предъявлять в суды иски о признании сделок недействительными, ликвидации юридического лица по основаниям, предусмотренным подпунктами 1), 2), 3) и 4) пункта 2 статьи 49 Гражданского кодекса Республики Казахстан, а также иные иски в соответствии с компетенцией и задачами, установленными законодательством Республики Казахстан.

2. Налоговые органы обязаны:

1) соблюдать права налогоплательщика (налогового агента);

2) защищать интересы государства;

3) предоставлять налогоплательщику (налоговому агенту) информацию о действующих налогах и платежах в бюджет, об изменениях в налоговом законодательстве Республики Казахстан, разъяснять вопросы по применению налогового законодательства Республики Казахстан;

4) в пределах своей компетенции осуществлять разъяснение и давать комментарии по возникновению, исполнению и прекращению налогового обязательства.

Для налогоплательщиков, состоящих на горизонтальном мониторинге, осуществление разъяснений и предоставление комментариев, предусмотренных частью первой настоящего подпункта, производится уполномоченным органом. При этом для таких налогоплательщиков уполномоченным органом также предоставляются предварительные разъяснения и комментарии в отношении планируемых сделок (операций);

5) обеспечивать в течение срока исковой давности сохранность сведений, подтверждающих факт уплаты налогов и платежей в бюджет;

6) предоставлять доступ к информационной системе налоговых органов уполномоченному государственному органу, осуществляющему финансовый мониторинг и принимающему иные меры по противодействию легализации (отмыванию) доходов, в соответствии с законодательством Республики Казахстан;

7) размещать на интернет - ресурсе уполномоченного органа в порядке и случаях, которые определены настоящим Кодексом, сведения о налогоплательщиках (налоговых агентах):

имеющих налоговую задолженность;

признанных бездействующими в соответствии с налоговым законодательством Республики Казахстан;

которым ограничена выписка электронных счетов-фактур в информационной системе электронных счетов-фактур в соответствии с пунктом 1 статьи 120-1 настоящего Кодекса;

регистрация которых признана недействительной на основании вступившего в законную силу судебного акта;

8) предоставлять бесплатно налогоплательщику (налоговому агенту) бланки установленных форм налоговых заявлений и (или) программное обеспечение, необходимое для представления налоговой отчетности и заявления в электронной форме;

9) рассматривать жалобу налогоплательщика (налогового агента) на действия (бездействие) должностных лиц налоговых органов;

10) ежегодно по запросу Национальной палаты предпринимателей Республики Казахстан представлять сведения о наименовании и идентификационном номере субъектов предпринимательства, совокупный годовой доход которых соответствует критериям, установленным Законом Республики Казахстан «О Национальной палате предпринимателей Республики Казахстан»;

11) применять способы обеспечения исполнения налогового обязательства и взыскивать налоговую задолженность налогоплательщика (налогового агента) в принудительном порядке;

12) осуществлять контроль за соблюдением порядка учета, хранения, оценки, дальнейшего использования и реализации имущества, обращенного в собственность государства, за полнотой и своевременностью его передачи соответствующему уполномоченному государственному органу в соответствии с законодательством Республики Казахстан, а также за полнотой и своевременностью поступления в бюджет денег в случае его реализации;

13) осуществлять контроль за деятельностью уполномоченных государственных органов и местных исполнительных органов по вопросам правильности исчисления, полноты взимания и своевременности перечисления налогов и платежей в бюджет;

14) по налоговому заявлению налогоплательщика (налогового агента) представлять в порядке и сроки, которые установлены настоящим Кодексом, справку о суммах, полученных нерезидентом доходов из источников в Республике Казахстан и удержанных (уплаченных) налогов;

15) размещать на сайте уполномоченного органа информацию об индивидуальном идентификационном номере физических лиц, представивших:

декларации об активах и обязательствах;

декларации о доходах и имуществе.

16) предоставлять доступ к информационной системе налоговых органов органам национальной безопасности Республики Казахстан в целях и порядке, предусмотренных Законом Республики Казахстан «Об органах национальной безопасности Республики Казахстан»;

17) в ходе проведения тематической налоговой проверки по вопросам соответствия наименования, количества (объема) товаров сведениям, указанным в сопроводительных накладных на товары при осуществлении международных автомобильных перевозок с территории одного государства – члена Евразийского экономического союза на территорию другого государства-члена Евразийского экономического союза через территорию Республики Казахстан, производить изъятие документов, товаров и вещей, свидетельствующих о совершении административных правонарушений, в порядке, определенном Кодексом Республики Казахстан об административных правонарушениях.

3. Налоговые органы имеют иные права и выполняют иные обязанности, установленные законодательством Республики Казахстан.

4. При выявлении фактов уклонения от уплаты налогов и платежей в бюджет в ходе налоговой проверки, а также преднамеренного банкротства, указывающих на признаки уголовного правонарушения, налоговые органы направляют соответствующим правоохранительным органам материалы, отнесенные к их подследственности, для принятия процессуального решения в соответствии с законами Республики Казахстан.

Статья 20. Материальное обеспечение, правовая и социальная защита должностных лиц налоговых органов

1. Должностное лицо налоговых органов при исполнении служебных обязанностей охраняется законом.

2. Неисполнение законных требований должностного лица налоговых органов, оскорбление, угроза, насилие или посягательство на жизнь, здоровье, имущество должностного лица налоговых органов или членов его семьи в связи с его служебной деятельностью, другие действия, препятствующие выполнению должностным лицом налоговых органов служебных обязанностей, влекут установленную законами Республики Казахстан ответственность.

3. При получении средней тяжести вреда здоровью в связи с осуществлением служебной деятельности должностному лицу налоговых органов выплачивается единовременная компенсация в размере пяти месячных заработных плат из средств бюджета.

4. При получении тяжкого вреда здоровью в связи с осуществлением служебной деятельности, исключающего дальнейшую возможность заниматься профессиональной деятельностью, должностному лицу налоговых органов выплачивается единовременная компенсация в размере пятилетнего денежного содержания из средств бюджета, а также разница между размерами его должностного оклада и пенсии (пожизненно).

5. В случае гибели должностного лица налоговых органов при исполнении им служебных обязанностей семье погибшего или его иждивенцам (наследникам):

1) выплачивается единовременное пособие в размере десятилетнего денежного содержания по последней занимаемой должности погибшего из средств бюджета;

2) назначается государственное социальное пособие по случаю потери кормильца в размерах и порядке, установленных законодательством Республики Казахстан о социальной защите.

6. Ущерб, причиненный здоровью и имуществу должностного лица налоговых органов, а также ущерб, причиненный здоровью и имуществу членов семьи и близких родственников должностного лица налоговых органов в связи с выполнением им служебных обязанностей, возмещается в соответствии с законодательством Республики Казахстан.

Статья 21. Полномочия местных исполнительных органов

1. Акимы городов районного значения, поселков, сел, сельских округов (далее - акимы) организуют сбор налогов на имущество, транспортные средства, земельного налога, уплачиваемых налогоплательщиком - физическим лицом.

2. Сбор налогов, указанных в пункте 1 настоящей статьи, осуществляется на основе квитанции, являющейся документом строгой отчетности. Форма квитанции устанавливается уполномоченным органом.

3. При организации сбора налогов, указанных в пункте 1 настоящей статьи, акимы обеспечивают:

1) вручение налогоплательщику - физическому лицу уведомления о сумме налога не позднее пяти рабочих дней со дня получения указанного уведомления от налоговых органов;

2) при уплате суммы налогов наличными деньгами выдачу налогоплательщику - физическому лицу квитанции, подтверждающей факт такой уплаты;

3) сдачу сумм налогов в банк второго уровня или организацию, осуществляющую отдельные виды банковских операций, ежедневно не позднее следующего операционного дня, когда был осуществлен прием денег, для последующего зачисления их в бюджет. В случае, если ежедневные поступления денег составляют сумму менее 10-кратного месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, а также при отсутствии банка второго уровня или организации, осуществляющей отдельные виды банковских операций, в населенном пункте сдача денег осуществляется один раз в три операционных дня;

4) правильность заполнения и сохранность квитанций;

5) предоставление в налоговый орган отчетов об использовании квитанций, а также сдаче сумм налогов в банк второго уровня или организацию, осуществляющую отдельные виды банковских операций, в порядке и сроки, которые установлены уполномоченным органом.

Статья 22. Взаимодействие налоговых органов с уполномоченными государственными органами, местными исполнительными органами и иными лицами

1. Налоговые органы взаимодействуют с уполномоченными государственными и местными исполнительными органами, разрабатывают и принимают совместные меры контроля в соответствии с законодательством Республики Казахстан, обеспечивают взаимный обмен информацией.

2. Уполномоченные государственные и местные исполнительные органы обязаны оказывать содействие налоговым органам в выполнении задач по осуществлению налогового контроля.

3. Уполномоченный государственный орган в области охраны окружающей среды и его территориальные органы обязаны представлять в порядке, определенном пунктом 3 статьи 573 настоящего Кодекса, сведения по результатам осуществления ими проверок по соблюдению экологического законодательства Республики Казахстан (государственный экологический контроль).

4. Уполномоченные государственные органы обязаны представлять в уполномоченный орган сведения по физическим лицам по перечню в порядке и сроки, которые установлены статьей 26 настоящего Кодекса.

5. Налоговые органы и местные исполнительные органы взаимодействуют между собой по осуществлению сбора налогов в порядке, определенном статьей 21 настоящего Кодекса.

6. Полномочия уполномоченных государственных и местных исполнительных органов по взиманию платежей в бюджет и представлению сведений по ним определяются Особенной частью настоящего Кодекса.

7. Налоговые органы вправе осуществлять взаимодействие с уполномоченными государственными органами, местными исполнительными органами и иными лицами электронным способом в порядке, определенном настоящим Кодексом.

8. Налоговые органы в ходе налоговой проверки взаимодействуют с уполномоченным органом по регулированию, контролю и надзору финансового рынка и финансовых организаций по получению в отношении проверяемого налогоплательщика заключения о соответствии размера страховых резервов по незаработанным премиям, непроизошедшим убыткам, заявленным, но неурегулированным убыткам, произошедшим, но незаявленным убыткам требованиям, установленным законодательством Республики Казахстан о страховании и страховой деятельности.

Уполномоченный орган по регулированию, контролю и надзору финансового рынка и финансовых организаций по запросу уполномоченного органа представляет такое заключение в порядке, определенном уполномоченным органом совместно с уполномоченным органом по регулированию, контролю и надзору финансового рынка и финансовых организаций.

9. Уполномоченный орган, Национальный Банк Республики Казахстан и уполномоченный орган по регулированию, контролю и надзору финансового рынка и финансовых организаций разрабатывают и принимают совместные меры контроля, в соответствии с законодательством Республики Казахстан обеспечивают взаимный обмен информацией.

Уполномоченный орган оказывает содействие Национальному Банку Республики Казахстан в выполнении задач по осуществлению валютного контроля.

Уполномоченный орган вправе осуществлять информационное взаимодействие с Национальным Банком Республики Казахстан и уполномоченным органом по регулированию, контролю и надзору финансового рынка и финансовых организаций электронным способом. Порядок взаимодействия уполномоченного органа с Национальным Банком Республики Казахстан и уполномоченным органом по регулированию, контролю и надзору финансового рынка и финансовых организаций определяется совместными актами.

10. Национальный Банк Республики Казахстан предоставляет уполномоченному органу полученную от уполномоченных банков информацию о платежах и (или) переводах денежных средств из Республики Казахстан и в Республику Казахстан физического лица (физическому лицу), юридического лица (юридическому лицу), а также структурного подразделения (структурному подразделению) юридического лица по валютным операциям на сумму свыше 50 000 долларов США в эквиваленте, проведенных через банки второго уровня и организации, осуществляющие отдельные виды банковских операций, по сделкам (контрактам), в том числе по безтоварным операциям.

Указанная в части первой настоящего пункта информация направляется в порядке, по форме и в сроки, которые установлены совместным актом уполномоченного органа и Национального Банка Республики Казахстан.

11. Налоговые органы предоставляют ежеквартально уполномоченному государственному органу в области охраны окружающей среды информацию по производителям с указанием их юридических адресов, объемов и видов произведенной (произведенных) на территории Республики Казахстан продукции (товаров), на которую (которые) распространяются расширенные обязательства производителей (импортеров).

12. Уполномоченные государственные органы по предоставлению права недропользования и местные исполнительные органы представляют в налоговый орган копии контрактов на недропользование и (или) соглашений о конфиденциальности, заключенных с недропользователями, и (или) протоколы Государственной комиссии по запасам полезных ископаемых Республики Казахстан об утверждении запасов полезных ископаемых и постановке на государственный баланс запасов полезных ископаемых, а также дополнения и изменения к ним не позднее пяти рабочих дней с даты их заключения или внесения изменений и дополнений в них, в том числе путем автоматизированного обмена информацией.

13. Местные исполнительные органы представляют в налоговые органы по месту нахождения сведения об использовании налогоплательщиками билетов в части оказания услуг населению по перевозкам в общественном городском транспорте по форме, утвержденной уполномоченным органом.

14. Лица, располагающие информацией о нарушениях применения контрольно-кассовой машины и оборудования (устройства), предназначенного для приема платежей с использованием платежных карточек, вправе сообщить в налоговый орган об известных им фактах нарушений, подтвержденных видеофиксацией.

Лицо, сообщившее о фактах нарушения применения контрольно-кассовой машины и оборудования (устройства), предназначенного для приема платежей с использованием платежных карточек, в случае подтверждения такого факта подлежит вознаграждению в порядке, определяемом Правительством Республики Казахстан.

Положения части второй настоящего пункта не распространяются на лиц, сообщивших заведомо ложную информацию о фактах совершенных правонарушений. При этом лица, сообщившие заведомо ложную информацию, несут ответственность, установленную законами Республики Казахстан.

15. Уполномоченный орган взаимодействует с уполномоченными государственными органами и Национальной палатой предпринимателей Республики Казахстан в целях ведения информационной системы для самостоятельной проверки налогоплательщиком контрагентов на основе индексов, рассчитанных по методике, утверждаемой уполномоченным органом по согласованию с Национальной палатой предпринимателей Республики Казахстан. Порядок взаимодействия определяется уполномоченным органом.

Статья 23. Взаимодействие уполномоченного органа с органами военного управления

1. Местные органы военного управления представляют в уполномоченный орган сведения о физических лицах, призванных на срочную воинскую службу и уволенных со срочной воинской службы, в следующие сроки:

1) не позднее 31 июля года, в котором физические лица в апреле - июне:

призваны на срочную воинскую службу;

уволены со срочной воинской службы;

2) не позднее 31 января года, следующего за годом, в котором физические лица в октябре - декабре:

призваны на срочную воинскую службу;

уволены со срочной воинской службы.

2. Министерство обороны Республики Казахстан представляет в порядке, определенном законодательством Республики Казахстан, в уполномоченный орган перечень местных органов военного управления в следующие сроки:

1) не позднее 1 января года, указанного в подпункте 2) пункта 1 настоящей статьи;

2) не позднее 1 июля года, указанного в подпункте 1) пункта 1 настоящей статьи.

Статья 24. Обязанности банков второго уровня и организаций, осуществляющих отдельные виды банковских операций

Банки второго уровня и организации, осуществляющие отдельные виды банковских операций, обязаны:

1) при открытии банковских счетов налогоплательщику - юридическому лицу, включая нерезидента, его структурным подразделениям, физическому лицу, состоящему на регистрационном учете в качестве индивидуального предпринимателя или лица, занимающегося частной практикой, иностранцу и лицу без гражданства либо изменении у банковского счета индивидуального идентификационного кода в случаях, предусмотренных статьями 60-1, 61-2, 61-11, 61-12 Закона Республики Казахстан «О банках и банковской деятельности в Республике Казахстан», уведомить уполномоченный орган об открытии либо изменении указанных счетов посредством передачи через сети телекоммуникаций, обеспечивающие гарантированную доставку сообщений, не позднее двух рабочих дней, следующих за днем их открытия либо изменения, с указанием идентификационного номера.