ПРИКАЗЫВАЮ:

1. Внести в приказ Первого заместителя Премьер-Министра Республики Казахстан – Министра финансов Республики Казахстан от 20 января 2020 года № 39 «Об утверждении форм налоговой отчетности и правил их составления» (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 19897) следующие дополнения:

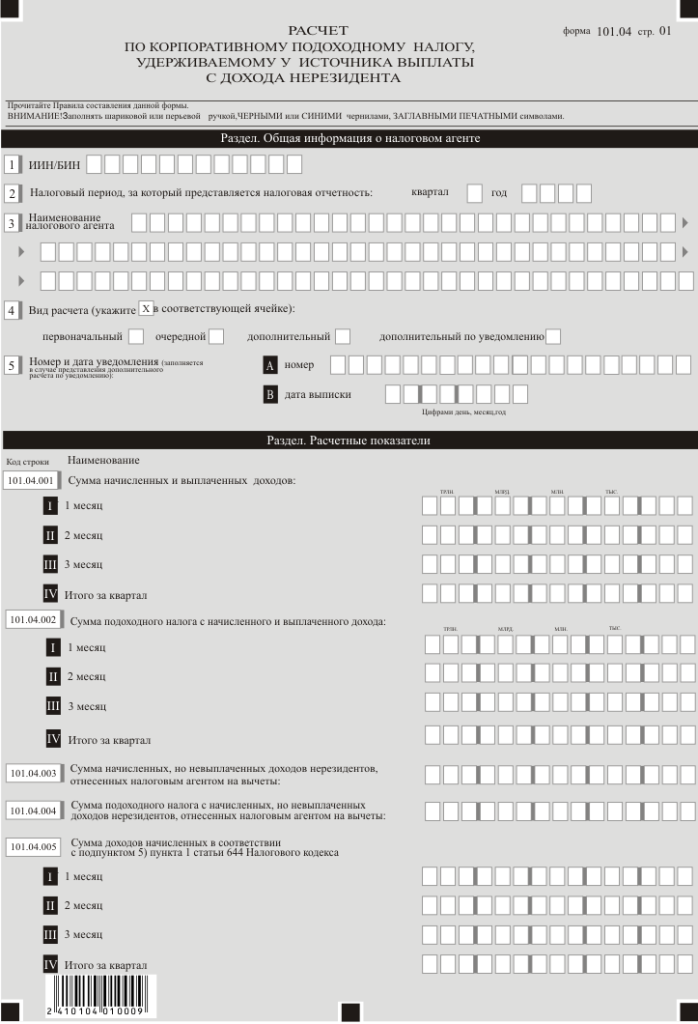

в Правилах составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04)», утвержденных указанным приказом:

дополнить пунктом 13-1 следующего содержания:

«13-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2023 года.»;

пункт 1:

дополнить подпунктами 137) и 138) следующего содержания:

«137) форму расчета по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04), согласно приложению 137 к настоящему приказу;

138) правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04)» согласно приложению 138 к настоящему приказу.»;

дополнить приложениями 137 и 138 согласно приложениям 1 и 2 к настоящему приказу.

2. Комитету государственных доходов Министерства финансов Республики Казахстан в установленном законодательством Республики Казахстан порядке обеспечить:

1) государственную регистрацию настоящего приказа в Министерстве юстиции Республики Казахстан;

2) размещение настоящего приказа на интернет-ресурсе Министерства финансов Республики Казахстан;

3) в течение десяти рабочих дней после государственной регистрации настоящего приказа в Министерстве юстиции Республики Казахстан представление в Департамент юридической службы Министерства финансов Республики Казахстан сведений об исполнении мероприятий, предусмотренных подпунктами 1) и 2) настоящего пункта.

3. Настоящий приказ вводится в действие с 1 января 2024 года и подлежит официальному опубликованию.

Заместитель Премьер-Министра - Министр финансов Республики Казахстан Е. Жамаубаев

Приложение 1

к приказу

Заместитель Премьер-Министра -

Министр финансов

Республики Казахстан

от 28 декабря 2023 года

№ 1332

Приложение 137

к приказу Первого заместителя

Премьера-Министра

Республики Казахстан –

Министра финансов

Республики Казахстан

от 20 января 2020 года

№ 39

Приложение 2

к приказу

Заместитель Премьер-

Министра - Министр финансов

Республики Казахстан

от 28 декабря 2023 года

№ 1332

Приложение 138

к приказу Первого заместителя

Премьера-Министра

Республики Казахстан –

Министра финансов

Республики Казахстан

от 20 января 2020 года

№ 39

Правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04)»

Глава 1. Общие положения

1. Настоящие Правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04)» (далее – Правила), разработаны в соответствии с Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет» (далее – Налоговый кодекс) и определяют порядок составления формы налоговой отчетности «Расчет по корпоративному подоходному налогу» (далее – расчет), предназначенной для исчисления суммы корпоративного подоходного налога, удерживаемого у источника выплаты с дохода нерезидента, а также для отражения сумм:

доходов, освобожденных от налогообложения в соответствии с положениями международного договора;

доходов, не подлежащих налогообложению в соответствии с Налоговым кодексом;

не являющихся доходом из источников Республике Казахстан.

Расчет составляется налоговым агентом в соответствии со статьей 648 Налогового кодекса.

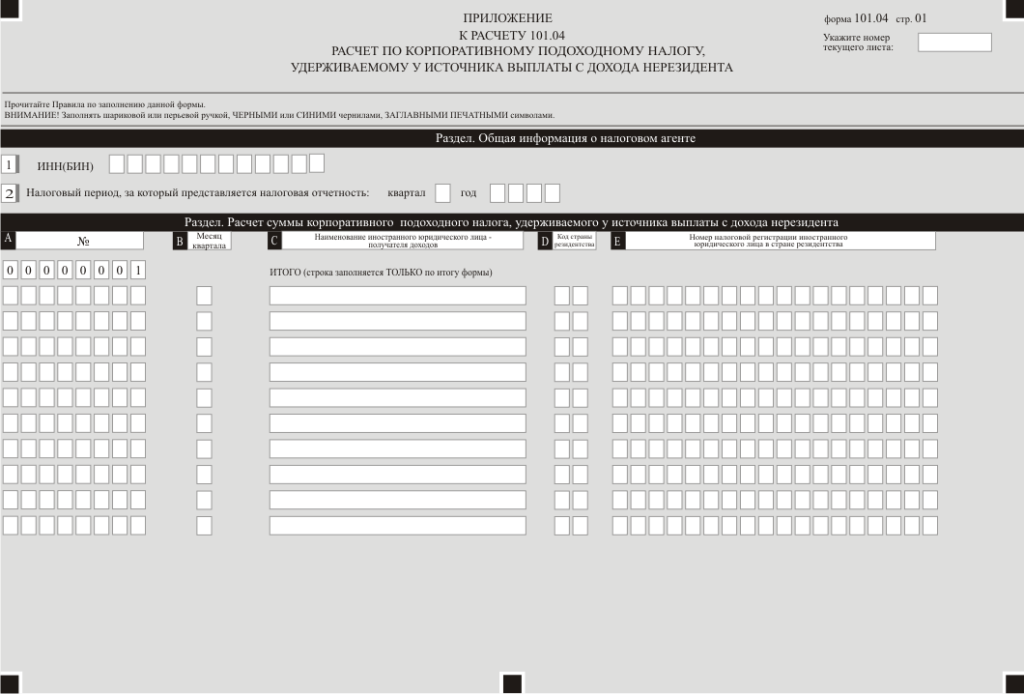

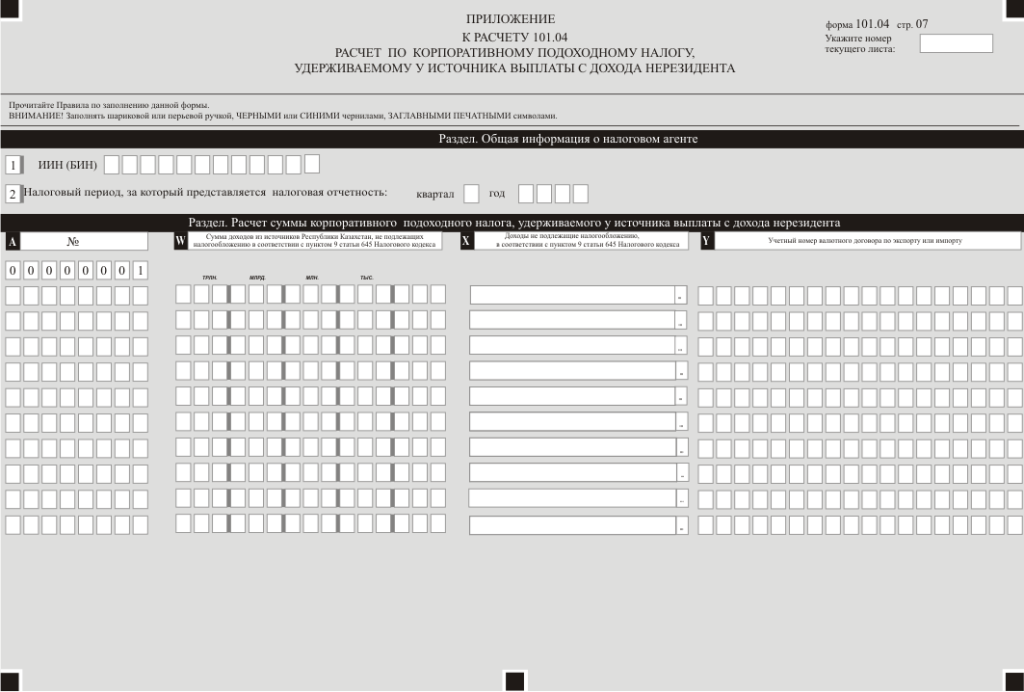

2. Расчет состоит из самого расчета (форма 101.04) и приложения к нему (101.04), предназначенного для детального отражения информации об исчислении налогового обязательства.

3. При заполнении расчета не допускаются исправления, подчистки и помарки.

4. При отсутствии показателей соответствующие ячейки расчета не заполняются.

5. Приложение к расчету (101.04) составляется в обязательном порядке при заполнении строк в расчете, требующих раскрытия соответствующих показателей.

6. Приложение к расчету (101.04) не составляется при отсутствии данных, подлежащих отражению в нем.

7. В случае превышения количества показателей в строках, имеющихся на листе приложения к расчету (101.04), дополнительно заполняется аналогичный лист указанного приложения .

8. В настоящих Правилах применяются арифметические знаки: «+» – плюс, «–» – минус, «х» – умножение, «/» – деление, «=» – равно.

9. Отрицательные значения сумм обозначаются знаком «–» в первой левой ячейке соответствующей строки (графы) расчета.

10. При составлении расчета:

1) на бумажном носителе – заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) в электронной форме – заполняется в соответствии со статьей 208 Налогового кодекса.

11. Расчет составляется, подписывается, заверяется (печатью в установленных законодательством Республики Казахстан случаях либо электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронном носителях на казахском и (или) русском языках соответствии с пунктом 2 статьи 204 Налогового кодекса.

12. Расчет с учетом пункта 6 статьи 208 Налогового кодекса в случае предоставления в явочном порядке на бумажном носителе составляется в двух экземплярах.

13. В разделе «Общая информация о налоговом агенте» приложения к расчету (101.04) указываются соответствующие данные, отраженные в разделе «Общая информация о налоговом агенте» настоящего расчета.

14. Данная форма распространяется на правоотношения, возникшие с 1 января 2024 года.

Глава 2. Пояснение по заполнению расчета (101.04)

15. В разделе «Общая информация о налоговом агенте» налоговый агент указывает следующие данные:

1) индивидуальный идентификационный номер (бизнес-идентификационный номер) налогоплательщика;

2) налоговый период, за который представляется налоговая отчетность – отчетный налоговый период, за который представляется расчет (указывается арабскими цифрами);

3) наименование налогового агента – Ф.И.О. физического лица или наименование юридического лица в соответствии с учредительными документами;

4) вид расчета.

Соответствующие ячейки отмечаются с учетом отнесения расчета к видам налоговой отчетности, указанным в статье 206 Налогового кодекса;

5) номер и дата уведомления.

Строки заполняются в случае представления вида расчета, предусмотренного подпунктом 4) пункта 3 статьи 206 Налогового кодекса.

16. В разделе «Расчетные показатели»:

1) строки 101.04.001 I, 101.04.001 II и 101.04.001 III предназначены для отражения суммы доходов, начисленных и выплаченных нерезиденту за каждый месяц налогового периода, и заполняются на основании данных приложения к расчету (101.04). Строка 101.04.001 IV предназначена для отражения итоговой суммы доходов за налоговый период, указанных в настоящем подпункте, определяемой как сумма строк 101.04.001 I, 101.04.001 II и 101.04.001 III;

2) строки 101.04.002 I, 101.04.002 II и 101.04.002 III предназначены для отражения суммы подоходного налога, подлежащего перечислению в бюджет в соответствии с подпунктом 1) пункта 1 статьи 647 Налогового кодекса за каждый месяц налогового периода, и заполняются на основании данных приложения к расчету (101.04). Строка 101.04.002 IV предназначена для отражения итоговой суммы налога за налоговый период, определяемой как сумма строк 101.04.002 I, 101.04.002 II и 101.04.002 III;

3) строка 101.04.003 предназначена для отражения суммы доходов, начисленных, но невыплаченных нерезиденту, отнесенных налоговым агентом на вычеты. Срока 101.04.003 заполняется на основании данных приложения к расчету (101.04).

Датой отнесения на вычеты начисленных, но не выплаченных доходов нерезидента, признается 31 декабря отчетного календарного года. Строка 101.04.003 заполняется в расчете за 4 квартал отчетного календарного года;

4) строка 101.04.004 предназначена для отражения суммы подоходного налога с начисленных, но невыплаченных доходов нерезидента, отнесенных налоговым агентом на вычеты, отраженных в строке 101.04.003, подлежащего перечислению в бюджет в соответствии с подпунктом 2) пункта 1 статьи 647 Налогового кодекса. Строка 101.04.004 заполняется на основании данных приложения к расчету (101.04);

5) строки 101.04.005 I, 101.04.005 II и 101.04.005 III предназначены для отражения суммы доходов, начисленных в соответствии с подпунктом 5) пункта 1 статьи 644 Налогового кодекса за каждый месяц налогового периода, и заполняются на основании данных приложения к расчету (101.04). Строка 101.04.005 IV предназначена для отражения итоговой суммы доходов за налоговый период, указанных в настоящем подпункте, определяемой как сумма строк 101.04.005 I, 101.04.005 II и 101.04.005 III;

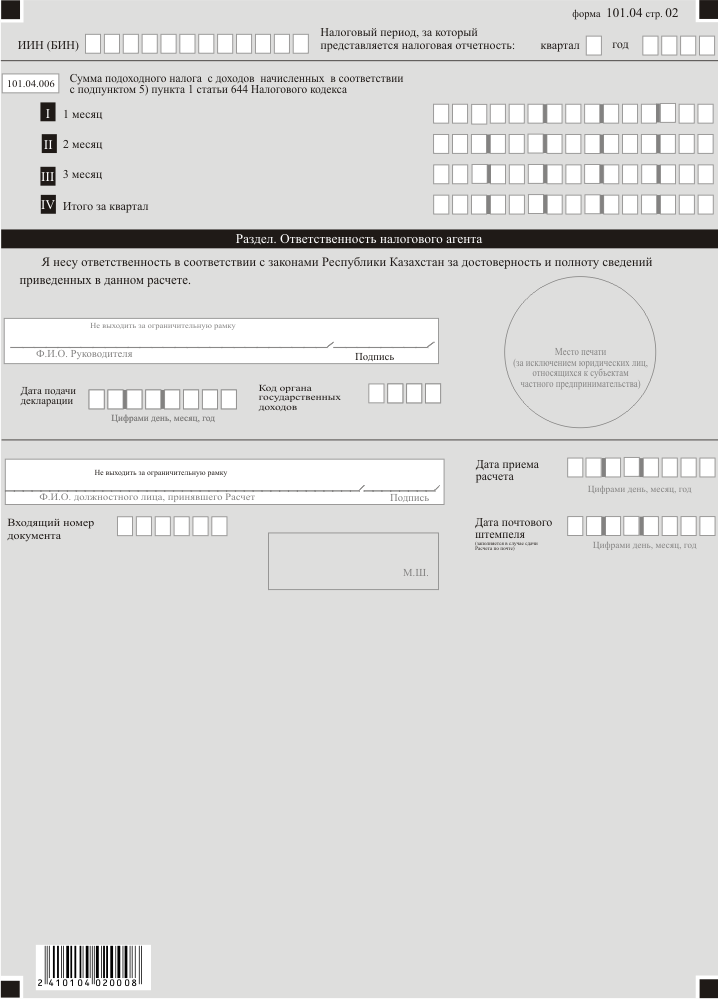

6) строки 101.04.006I, 101.04.006II и 101.04.006III предназначены для отражения суммы подоходного налога, подлежащего перечислению в бюджет в соответствии с подпунктом 3) пункта 1 статьи 647 Налогового кодекса за каждый месяц налогового периода, и заполняются на основании данных приложения к расчету (101.04). Строка 101.04.006 IV предназначена для отражения итоговой суммы налогов за налоговый период, указанных в настоящем подпункте, определяемой как сумма строк 101.04.006 I, 101.04.006 II и 101.04.006 III.

17. В разделе «Ответственность налогового агента»:

1) в поле «Фамилия, имя, отчество (при его наличии) Руководителя» указываются Ф.И.О. руководителя в соответствии с учредительными документами;

2) дата подачи расчета – дата представления расчета в орган государственных доходов;

3) код органа государственных доходов – код органа государственных доходов по месту нахождения налогоплательщика;

4) в поле «Фамилия, имя, отчество (при его наличии) должностного лиц, принявшего расчет» указывается Ф.И.О. работника органа государственных доходов, принявшего расчет;

5) дата приема расчета – дата представления расчета в соответствии с пунктом 2 статьи 209 Налогового кодекса;

6) входящий номер документа – регистрационный номер расчета, присваиваемый органом государственных доходов;

7) дата почтового штемпеля – дата почтового штемпеля, проставленного почтовой или иной организацией связи.

Подпункты 4), 5), 6) и 7) настоящего пункта заполняются работником органа государственных доходов, принявшим декларацию на бумажном носителе.

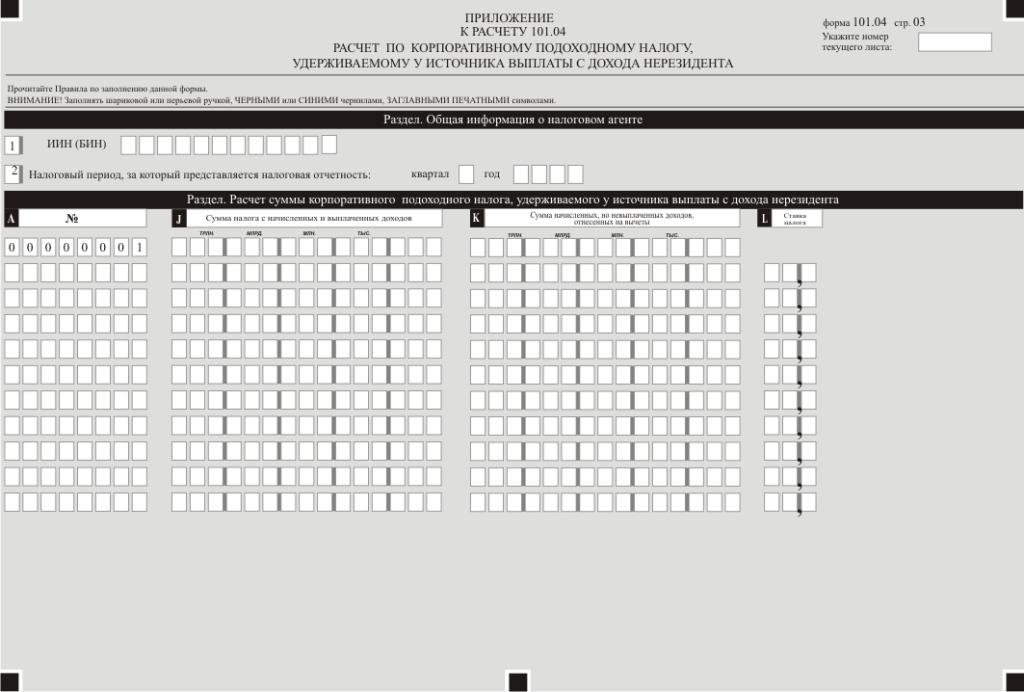

18. Приложение к расчету (101.04):

1) в графе А указывается порядковый номер строки;

2) в графе В указывается месяц квартала, в котором произведена выплата доходов нерезиденту.

В случае отражения сумм начисленных, но невыплаченных доходов, отнесенных на вычеты, графа В расчета за 4 квартал не заполняется;

3) в графе С указывается полное наименование нерезидента (иностранного юридического лица-получателя доходов);

4) в графе D указывается код страны резидентства нерезидента.

При заполнении кода страны используется кодировка стран в соответствии с приложением 22 «Классификатор стран мира», утвержденным решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций», кроме государств с льготным налогообложением, включенных в перечень, государств с льготным налогообложением, утвержденный приказом Министра финансов Республики Казахстан от 8 февраля 2018 года № 142 (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 16404) (далее – Приказ № 142). Для государств с льготным налогообложением, включенных в перечень, утвержденный Приказом № 142, при заполнении кода страны в качестве кода страны используются порядковые номера таких государств в соответствии с Приказом № 142. Для административных территориальных единиц с льготным налогообложением, расположенных на территории государств, кодом страны считается порядковый номер этого государства;

5) в графе E указывается номер налоговой регистрации нерезидента в стране резидентства;

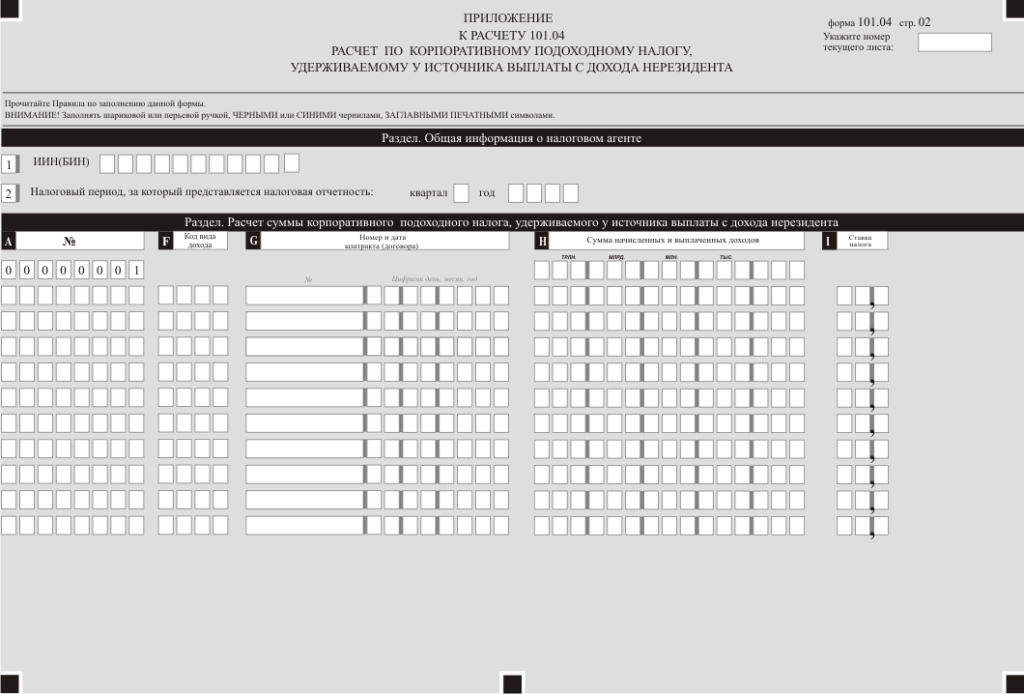

6) в графе F указывается код вида доходов согласно пункту 19 настоящих Правил, полученных нерезидентом из источников в Республике Казахстан;

7) в графе G указывается номер и дата контракта (договора), заключенного между нерезидентом и налоговым агентом, в соответствии с которым возникают доходы, за исключением доходов в виде дивидендов;

8) в графе H указывается сумма начисленных и выплаченных доходов, по которым возникают обязательства по удержанию налогов, в том числе освобожденных от удержания налогов в соответствии с международным договором.

При совершении операций в иностранной валюте в данной графе указывается сумма начисленных и выплаченных доходов, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае предоплаты, на день начисления дохода;

9) в графе I указывается ставка подоходного налога у источника выплаты, установленная международным договором или статьей 646 Налогового кодекса;

10) в графе J указывается сумма подоходного налога с начисленных и выплаченных доходов, подлежащего перечислению в бюджет в соответствии со статьей 647 Налогового кодекса.

При совершении операций (выплаты дохода) в иностранной валюте в данной графе указывается сумма подоходного налога у источника выплаты, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае выплаты предоплаты, на день начисления дохода.

Графы H – J заполняются по начисленным и выплаченным суммам доходов нерезиденту;

11) в графе K указывается сумма начисленных, но невыплаченных нерезиденту в течение налогового периода доходов, отнесенных налоговым агентом на вычеты.

При совершении операций в иностранной валюте в данной графе указывается сумма невыплаченных доходов нерезидента, отнесенных налоговым агентом на вычеты, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на последний день налогового периода, установленного статьей 314 Налогового кодекса, за который доходы нерезидента отнесены на вычеты;

12) в графе L указывается ставка подоходного налога у источника выплаты, установленная международным договором или статьей 646 Налогового кодекса;

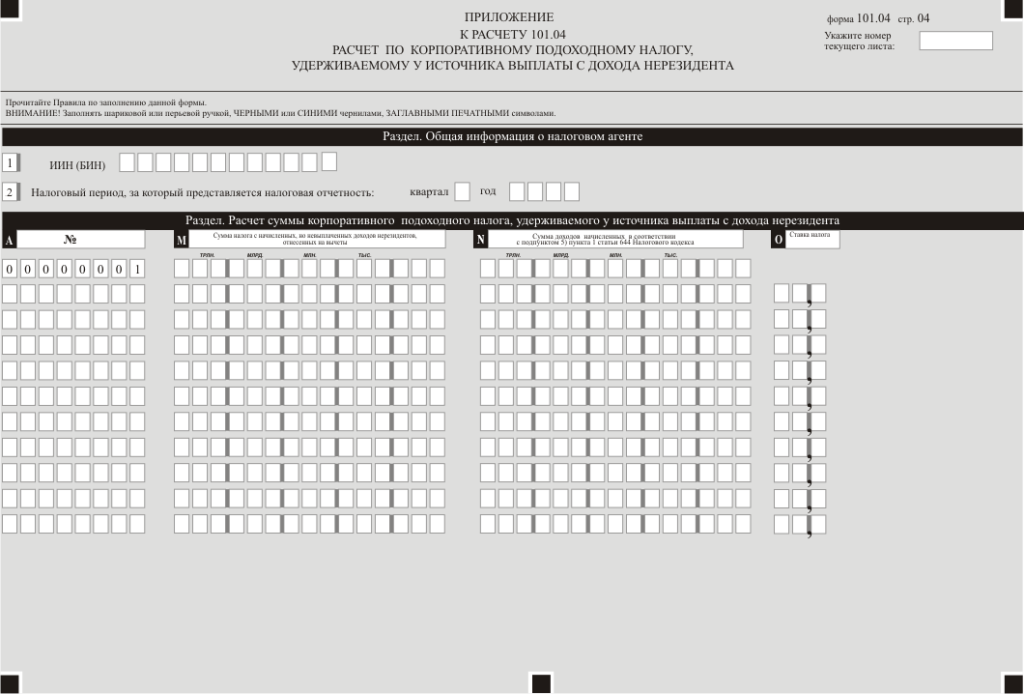

13) в графе M указывается сумма подоходного налога с начисленных, но невыплаченных в течение отчетного налогового периода доходов нерезидента, отнесенных налоговым агентом на вычеты, подлежащего перечислению в бюджет в соответствии со статьей 647 Налогового кодекса.

При совершении операций в иностранной валюте в данной графе указывается сумма подоходного налога, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день отнесения на вычеты дохода нерезидента.

Графы K – M заполняются по начисленным, но не выплаченным суммам доходов нерезиденту при их отнесении на вычеты и заполняются в расчете за 4 квартал отчетного календарного года;

14) в графе N указывается сумма доходов, начисленных в соответствии с подпунктом 5) пункта 1 статьи 644 Налогового кодекса. При совершении операций (выплаты дохода) в иностранной валюте, в данной графе указывается сумма дохода, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае предоплаты, на день начисления дохода;

15) в графе O указывается ставка подоходного налога у источника выплаты, установленная международным договором или статьей 646 Налогового кодекса;

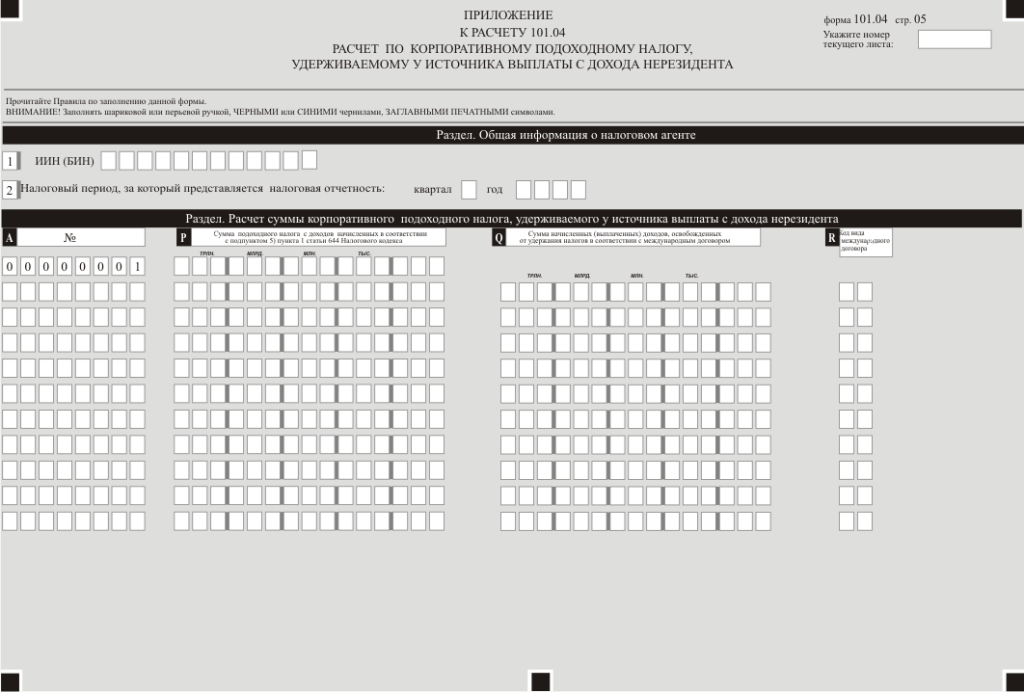

16) в графе Р указывается сумма подоходного налога с доходов, начисленных в соответствии с подпунктом 5) пункта 1 статьи 644 Налогового кодекса, подлежащего перечислению в бюджет в соответствии со статьей 647 Налогового кодекса.

При совершении операций в иностранной валюте в данной графе указывается сумма подоходного налога, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день отнесения на вычеты дохода нерезидента;

17) в графе Q указывается сумма начисленных (выплаченных) доходов, освобожденных от удержания налогов в соответствии с международным договором. При этом под доходами, освобожденными от удержания налогов, также понимаются суммы, к которым применены сниженные ставки налога в соответствии с положениями международных договоров. При совершении операций (выплаты дохода) в иностранной валюте, в данной графе указывается сумма дохода, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае предоплаты, на день начисления дохода;

18) в графе R указывается код вида международного договора в соответствии с пунктом 21 настоящих Правил, который применен в отношении дохода, указанного в графе N;

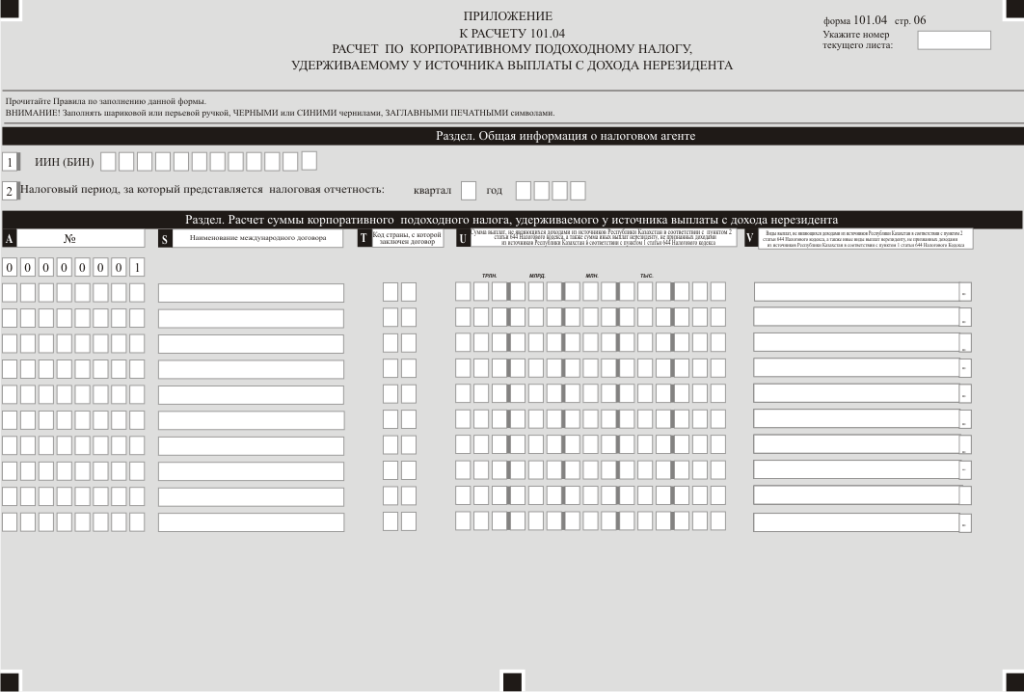

19) в графе S указывается наименование международного договора, указанного в графе R, при отражении в графе R кода 22;

20) в графе T указывается код страны, с которой заключен международный договор. Графа Т заполняется в соответствии с подпунктом 4) пункта 17 настоящих Правил. Графы Q-S заполняются в случае, если налогоплательщик применяет положения ратифицированного межгосударственного или межправительственного договора.

Итоговые суммы графы H за соответствующий месяц отчетного квартала переносятся в соответствующие строки 101.04.001 I, 101.04.001 II и 101.04.001 III.

Итоговые суммы графы J переносятся в соответствующие строки 101.04.002 I, 101.04.002 II и 101.04.002 III.

Итоговые суммы графы K в суммарном выражении по всему приложению к расчету (101.04) переносятся в строку 101.04.003, графа M в строку 101.04.004.

Итоговые суммы графы N за соответствующий месяц отчетного квартала переносятся в соответствующие строки 101.04.005 I, 101.04.005 II и 101.04.005 III.

Итоговые суммы графы P за соответствующий месяц отчетного квартала переносятся в соответствующие строки 101.04.006 I, 101.04.006 II и 101.04.006 III;

21) в графе U указывается сумма, не являющаяся доходом в соответствии с пунктом 2 статьи 644 Налогового кодекса. При совершении операций (выплаты дохода) в иностранной валюте, в данной графе указывается сумма дохода, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае предоплаты, на день начисления дохода;

22) в графе V указывается наименование выплат, не являющихся доходом из источников Республике Казахстан, в соответствии с пунктом 2 статьи 644 Налогового кодекса.

Если приложение к расчету (101.04) заполняется на бумажном носителе, и если применено несколько видов выплат, каждый вид подлежит заполнению отдельной строкой, отражению подлежит соответствующий подпункт, пункт и статья;

23) в графе W указывается сумма доходов из источников Республики Казахстан, не подлежащих налогообложению, в соответствии с пунктом 9 статьи 645 Налогового кодекса, за исключением дохода, указанного в подпункте 1) пункта 9 статьи 645 Налогового кодекса. При совершении операций (выплаты дохода) в иностранной валюте, в данной графе указывается сумма дохода, пересчитанная в национальную валюту Республики Казахстан с применением рыночного курса обмена валюты на день выплаты дохода или, в случае предоплаты, на день начисления дохода.

24) в графе X указываются доходы из источников Республике Казахстан, не подлежащие налогообложению в Республике Казахстан, в соответствии с пунктом 9 статьи 645 Налогового кодекса, за исключением дохода, указанного в подпункте 1) пункта 9 статьи 645 Налогового кодекса.

Если приложение к расчету (101.04) заполняется на бумажном носителе, и если выплачены несколько видов доходов, не подлежащих налогообложению, то каждый вид дохода подлежит заполнению отдельной строкой;

25) в графе Y указывается учетный номер (идентификационный номер) присвоенный валютному договору по экспорту или импорту и предназначенный для обеспечения учета и отчетности по валютным операциям, осуществляемой уполномоченным банком (его филиалом) или территориальным филиалом Национального Банка Республики Казахстан, в соответствии с совместным постановлением Правления Национального банка Республики Казахстан от 29 сентября 2023 года № 78 и приказом Заместителя Премьер-Министра – Министра финансов Республики Казахстан от 4 октября 2023 года № 1054 «Об утверждении Правил осуществления экспортно-импортного валютного контроля в Республике Казахстан» (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 33512).

Глава 3. Коды видов доходов и выплат

19. При заполнении расчета используется следующие коды видов доходов из источников в Республике Казахстан:

1010 – доход от реализации товаров на территории Республики Казахстан, а также доход от реализации товаров, находящихся в Республике Казахстан, за ее пределы в рамках осуществления внешнеторговой деятельности;

1011 – выплаты, связанные с поставкой товаров на территорию Республики Казахстан в рамках внешнеторговой деятельности, за исключением оказанных услуг, выполненных работ на территории Республики Казахстан, связанных с данной поставкой;

1020 – доход от выполнения работ, оказания услуг на территории Республики Казахстан;

1021 – доходы от оказания услуг по открытию и ведению корреспондентских счетов банков-резидентов и проведению расчетов по ним, а также расчетов посредством международных платежных карточек;

1030 – доход от оказания управленческих, финансовых, консультационных, инжиниринговых, маркетинговых, аудиторских, юридических (за исключением услуг по представительству и защите прав и законных интересов в судах, арбитраже или третейском суде, а также нотариальных услуг) услуг за пределами Республики Казахстан;

1031 – доходы от выполнения работ, оказания услуг за пределами Республики Казахстан, за исключением доходов, указанных в подпунктах 3), 4) и 5) пункта 1 статьи 644 Налогового кодекса;

1040 – доходы лица, зарегистрированного в государстве с льготным налогообложением, включенным в перечень, утвержденный Приказом № 142, от выполнения работ, оказания услуг независимо от места их фактического выполнения, оказания, а также иные доходы, установленные статьей 644 Налогового кодекса;

1050 – доходы лица, зарегистрированного в иностранном государстве, в виде обязательств по полученному авансу (предоплате) при выполнении одного из следующих условий:

не удовлетворенных нерезидентом по истечении двухлетнего периода со дня выплаты аванса (предоплаты);

не удовлетворенных нерезидентом на дату представления ликвидационной налоговой отчетности при ликвидации лица, выплатившего аванс (предоплату), до истечения двухлетнего периода со дня выплаты аванса (предоплаты), если иное не предусмотрено настоящим подпунктом;

1060 – доход от прироста стоимости при реализации:

находящегося на территории Республики Казахстан имущества, права на которое или сделки по которому подлежат государственной регистрации в соответствии с Законом Республики Казахстан «О государственной регистрации прав на недвижимое имущество» (далее – Закон о государственной регистрации);

находящегося на территории Республики Казахстан имущества, подлежащего государственной регистрации в соответствии с Законом о государственной регистрации;

ценных бумаг, выпущенных резидентом, а также долей участия в уставном капитале юридического лица-резидента, консорциума, расположенного в Республике Казахстан;

акций, выпущенных нерезидентом, а также долей участия в уставном капитале юридического лица-нерезидента, консорциума, если 50 и более процентов стоимости таких акций, долей участия или активов юридического лица-нерезидента составляет имущество, находящееся в Республике Казахстан;

1061 – доходы от прироста стоимости при реализации методом открытых торгов на фондовой бирже, функционирующей на территории Республики Казахстан, или иностранной фондовой бирже ценных бумаг, находящихся на день реализации в официальных списках данной фондовой биржи;

1062 – доходы от прироста стоимости при реализации акций, выпущенных юридическим лицом, или долей участия в юридическом лице или консорциуме, указанные в подпункте 6) пункта 1 статьи 644 Налогового кодекса, за исключением доходов лиц, зарегистрированных в государстве с льготным налогообложением, включенном в перечень, утвержденный Приказом № 142, подпадающие под условия подпункта 8) пункта 9 статьи 645 Налогового кодекса;

1070 – доход от уступки прав требования долга резиденту или юридическому лицу-нерезиденту, осуществляющему деятельность в Республике Казахстан через постоянное учреждение – для нерезидента, уступившего право требования;

1080 – доход от уступки прав требования при приобретении прав требования долга у резидента или юридического лица-нерезидента, осуществляющего деятельность в Республике Казахстан через постоянное учреждение – для нерезидента, приобретающего право требования;

1090 – доход в виде неустойки (штрафов, пени) и других видов санкций, кроме возвращенных из бюджета необоснованно удержанных ранее штрафов;

1091 – выплаты, связанные с корректировкой стоимости по качеству реализации сырой нефти, транспортируемой по единой трубопроводной системе за пределы Республики Казахстан;

1092 – сумма задолженности по кредиту (займу) и (или) задолженности, связанной с кредитом (займом), в том числе неустойки (штрафы, пени), по которой прощение долга произведено в порядке и на условиях, которые установлены пунктом 2-1 статьи 232 Налогового кодекса, включая задолженность по вознаграждению, начисленному по 31 декабря 2012 года включительно;

1100 – доход в виде дивидендов, получаемый от юридического лица-резидента, а также от паевых инвестиционных фондов, созданных в соответствии с Законом Республики Казахстан «Об инвестиционных и венчурных фондах»;

1101 – дивиденды, за исключением выплачиваемых лицам, зарегистрированных в государстве с льготным налогообложением, включенном в перечень, утвержденный Приказом № 142, подпадающие под условия пункта 4 статьи 646 Налогового кодекса;

1102 – дивиденды, выплачиваемые юридическими лицами-недропользователями, за исключением выплачиваемых лицам, зарегистрированным в государстве с льготным налогообложением, включенном в перечень, утвержденный Приказом № 142, подпадающие под условия подпункта 5) пункта 9 статьи 645 Налогового кодекса;

1110 – доход в виде вознаграждений, за исключением вознаграждений по долговым ценным бумагам;

1111 – дивиденды и вознаграждения по ценным бумагам, находящимся на дату начисления таких дивидендов и вознаграждений в официальном списке фондовой биржи, функционирующей на территории Республики Казахстан;

1112 – вознаграждения по государственным эмиссионным ценным бумагам, агентским облигациям и доходы от прироста стоимости при реализации государственных эмиссионных ценных бумаг и агентских облигаций;

1113 – суммы накопленных (начисленных) вознаграждений по долговым ценным бумагам, оплаченные при их покупке покупателями-резидентами;

1120 – доход в виде вознаграждений по долговым ценным бумагам, получаемый от эмитента;

1130 – доход в виде роялти;

1140 – доход от сдачи в имущественный наем (аренду) имущества, которое находится или будет находиться в Республике Казахстан, кроме финансового лизинга;

1141 – доходы от передачи основных средств в финансовый лизинг по договорам международного финансового лизинга;

1150 – доход, получаемый от недвижимого имущества, находящегося в Республике Казахстан;

1160 – доход в виде страховых премий, выплачиваемый по договорам страхования или перестрахования рисков, возникающих в Республике Казахстан;

1170 – доход от оказания услуг по международной перевозке;

1180 – доход в виде платежа за простой судна при погрузочно-разгрузочных операциях сверх сталийного времени, предусмотренного в договоре (контракте) морской перевозки;

1190 – доход, получаемый от эксплуатации трубопроводов, линий электропередачи, линий волоконно-оптической связи, находящихся на территории Республики Казахстан;

1200 – доход физического лица-нерезидента от деятельности в Республике Казахстан по трудовому договору (соглашению, контракту), заключенному с резидентом или нерезидентом, являющимися работодателями;

1210 – доход трудового иммигранта-нерезидента по трудовому договору, заключенному в соответствии с Трудовым кодексом Республики Казахстан на основании разрешения трудовому иммигранту;

1220 – гонорар руководителя и (или) иные выплаты членам органа управления (совета директоров или иного органа), получаемые указанными лицами в связи с выполнением возложенных на них управленческих обязанностей в отношении резидента, независимо от места фактического выполнения таких обязанностей;

1230 – надбавки физического лица-нерезидента, выплачиваемые ему в связи с проживанием в Республике Казахстан резидентом или нерезидентом, являющимися работодателями;

1240 – доход физического лица-нерезидента от деятельности в Республике Казахстан в виде материальной выгоды, полученной от работодателя;

1250 – доход физического лица-нерезидента в виде материальной выгоды, полученной от лица, не являющегося работодателем;

1260 – пенсионные выплаты, осуществляемые накопительным пенсионным фондом-резидентом;

1270 – доход артиста театра, кино, радио, телевидения, музыканта, художника, спортсмена и иного физического лица-нерезидента от деятельности в Республике Казахстан в области культуры, искусства и спорта, независимо от того, как и кому осуществляются выплаты;

1280 – доход в виде выигрыша;

1290 – доход, от оказания независимых личных (профессиональных) услуг в Республике Казахстан;

1300 – доход в виде безвозмездно полученного или унаследованного имущества, в том числе работ, услуг, за исключением безвозмездно полученного имущества физическим лицом-нерезидентом от физического лица-резидента;

1310 – доход по производным финансовым инструментам;

1320 – доход, полученный от передачи в доверительное управление имущества резиденту, на которого не возложено исполнение налогового обязательства в Республике Казахстан за нерезидента, являющегося учредителем доверительного управления;

1330 – доход по инвестиционному депозиту, размещенному в исламском банке;

1340 – другие доходы, возникающие от деятельности на территории Республики Казахстан.

1500 – сумма подоходного налога, исчисленная с дохода нерезидента в соответствии с положениями Налогового кодекса и уплаченная в бюджет Республики Казахстан налоговым агентом за счет собственных средств без удержания такого подоходного налога;

1510 – компенсация расходов членам органа управления (совета директоров или иного органа), понесенных в связи с выполнением возложенных на них резидентом управленческих обязанностей, в пределах, установленных пунктом 2 статьи 644 Налогового кодекса;

1520 – доход юридического лица-нерезидента, полученный от автономных организаций образования, определенных подпунктами 1), 2) и 3) пункта 1 статьи 291 Налогового кодекса;

1530 – доход юридического лица-нерезидента, полученный от некоммерческой организации, применяющей положения статьи 289 Налогового кодекса, учрежденной лицом, указанным в абзаце втором подпункта 3) пункта 2 статьи 644 Налогового кодекса;

1540 – доход юридического лица-нерезидента, полученный от автономных организаций образования, определенных подпунктами 4) и 5) пункта 1 статьи 291 Налогового кодекса, за выполнение работ, оказание услуг по видам деятельности, указанным в подпунктах 4) и 5) пункта 1 статьи 291 Налогового кодекса;

1550 – доход юридического лица-нерезидента, полученный от органов Международного финансового центра «Астана» или организаций органа Международного финансового центра «Астана»;

1560 – доход, за исключением дохода лица, зарегистрированного в государстве с льготным налогообложением, включенном в перечень, утвержденный уполномоченным органом, от оказания консультационных, маркетинговых, инжиниринговых услуг, услуг в сфере информационной безопасности, выполнения работ по созданию центров обработки данных, выплачиваемый юридическим лицом, указанным в подпункте 6) пункта 1 статьи 293 Налогового кодекса, при условиях, установленных подпунктом 3-1) пункта 2 статьи 644 Налогового кодекса;

1570 – доход юридического лица-нерезидента в виде роялти, выплачиваемый автономными организациями образования, определенными подпунктами 2), 3), 4) и 5) пункта 1 статьи 291 Налогового кодекса;

1580 – доход юридического лица-нерезидента, за исключением дохода лица, зарегистрированного в государстве с льготным налогообложением, включенном в перечень, утвержденный уполномоченным органом, в виде роялти, выплачиваемый юридическим лицом, указанным в подпункте 6) пункта 1 статьи 293 Налогового кодекса, при условиях, установленных подпунктом 4-1) пункта 2 статьи 644 Налогового кодекса;

1590 – стоимость имущества, полученного в виде вклада в уставный капитал юридического лица-нерезидента, а также стоимость имущества, полученного эмитентом-нерезидентом от размещения выпущенных им акций.

Глава 4. Коды видов международных договоров (соглашений)

20. При заполнении расчета используется следующая кодировка видов международных договоров (соглашений):

01 – Конвенция об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал;

02 – Учредительный договор Исламского Банка Развития;

03 – Соглашение об условиях работы регионального экологического центра Центральной Азии;

04 – Учредительный договор Азиатского банка развития;

05 – Соглашение по использованию гранта на проект строительства нового правительственного здания;

06 – Соглашение о финансовом сотрудничестве;

07 – Меморандум о взаимопонимании;

08 – Соглашение относительно уничтожения шахтных пусковых установок межконтинентальных баллистических ракет, ликвидации последствий аварийных ситуаций и предотвращения распространения ядерного оружия;

09 – Соглашение Международного банка реконструкции и развития;

10 – Соглашение Международного валютного фонда;

11 – Соглашение Международной финансовой корпорации;

12 – Конвенция об урегулировании инвестиционных споров;

13 – Соглашение об учреждении Европейского банка реконструкции и развития;

14 – Венская конвенция о дипломатических сношениях;

15 – Договор по созданию Университета Центральной Азии;

16 – Конвенция об учреждении Многостороннего агентства по гарантиям инвестиций;

17 – Соглашение о Египетском университете исламской культуры «Нур-Мубарак»;

18 – Соглашение о воздушном сообщении;

19 – Соглашение о предоставлении Международным Банком Реконструкции и Развития гранта Республике Казахстан на подготовку проекта «Поддержка агросервисных служб»;

20 – Соглашение в форме обмена нотами о привлечении гранта Правительства Японии для осуществления проекта «Водоснабжение сельских населенных пунктов в Республике Казахстан»;

21 – Конвенция о привилегиях и иммунитетах Евразийского экономического сообщества;

22 – Соглашение Азиатского банка инфраструктурных инвестиций;

23 – Иные международные договоры (соглашения, конвенции).