ПРИКАЗЫВАЮ:

1. Внести в

приказ Первого заместителя Премьер-Министра Республики Казахстан – Министра финансов Республики Казахстан от 20 января 2020 года № 39 «Об утверждении форм налоговой отчетности и правил их составления» (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 19897) следующие изменения и дополнения:

в пункте 1:

подпункты 6) и 7) изложить в следующей редакции:

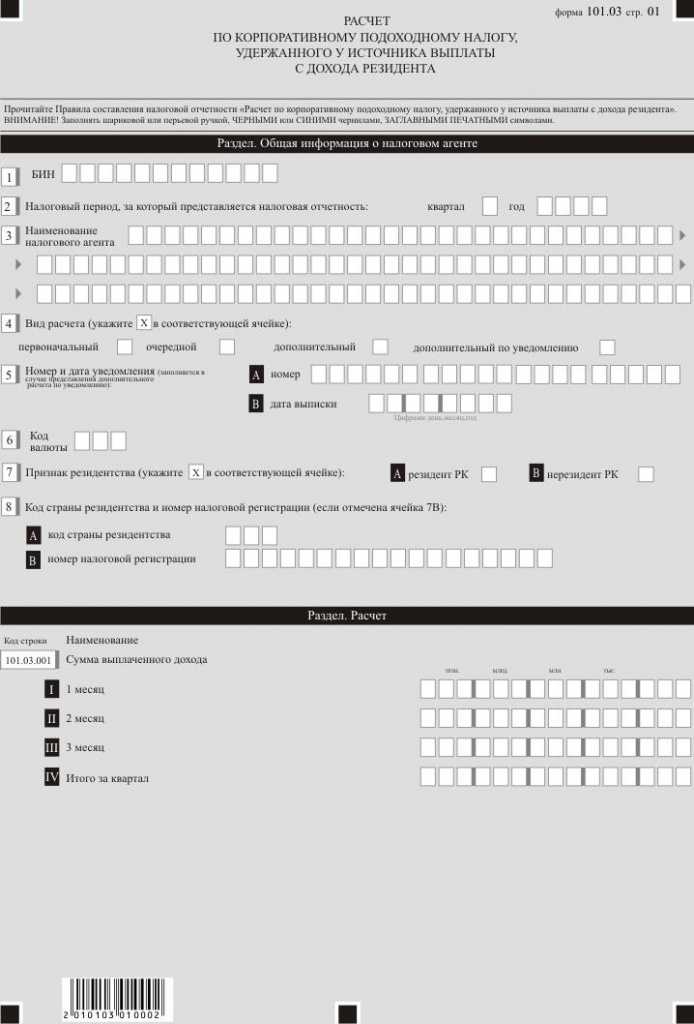

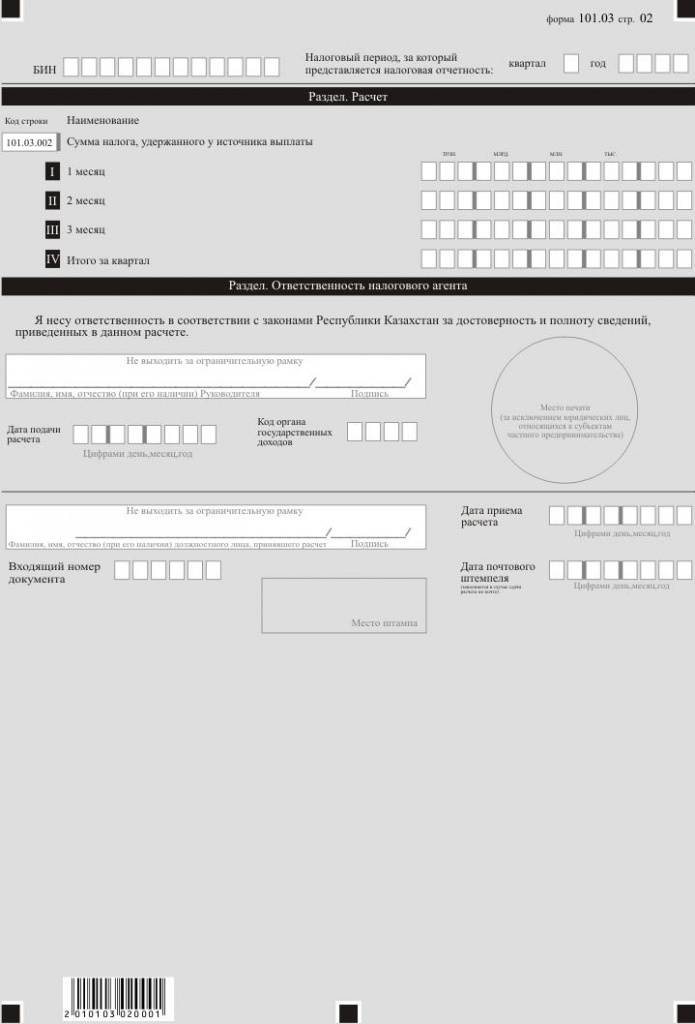

«6) форму расчета по корпоративному подоходному налогу, удержанного у источника выплаты с дохода резидента (форма 101.03) согласно приложению 6 к настоящему приказу;

7) правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удержанного у источника выплаты с дохода резидента (форма 101.03)» согласно приложению 7 к настоящему приказу;»;

подпункт 79) изложить в следующей редакции:

«79) правила составления налоговой отчетности «Декларация по индивидуальному подоходному налогу и социальному налогу (форма 200.00)» согласно приложению 79 к настоящему приказу;»;

дополнить подпунктами 101), 102), 103), 104), 105), 106), 107), 108), 109), 110), 111), 112), 113), 114), 115) и 116) следующего содержания:

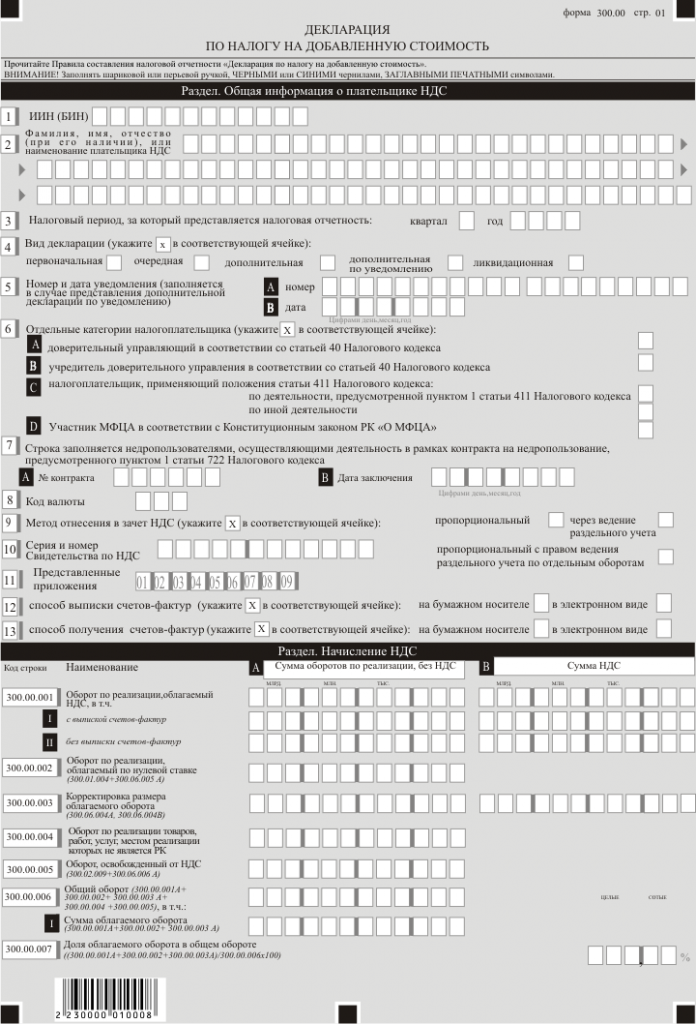

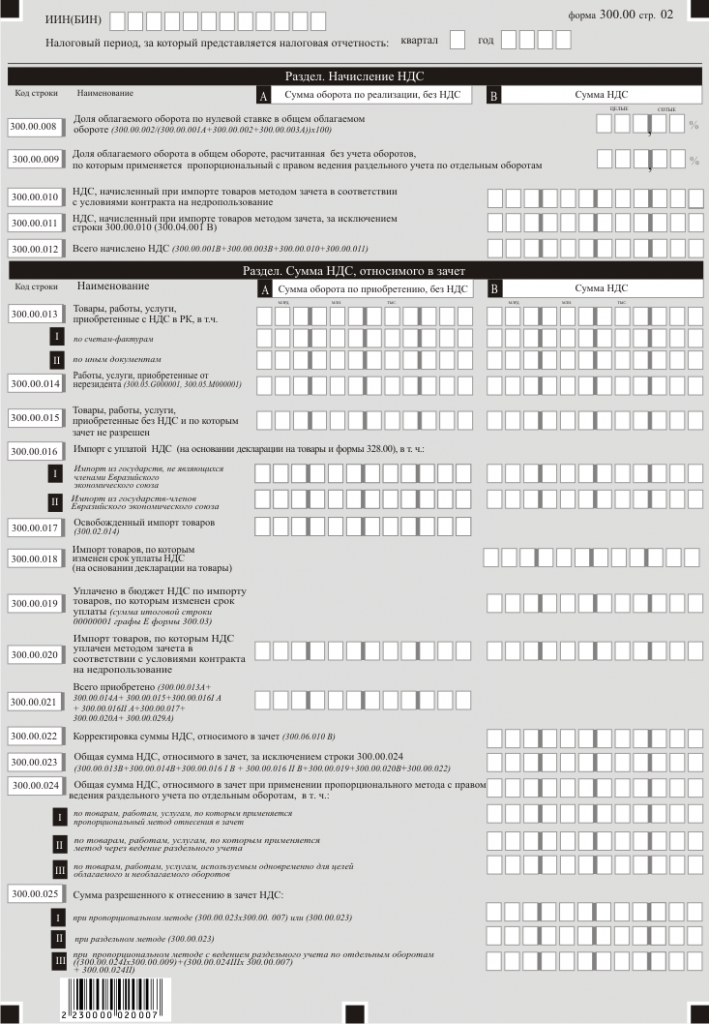

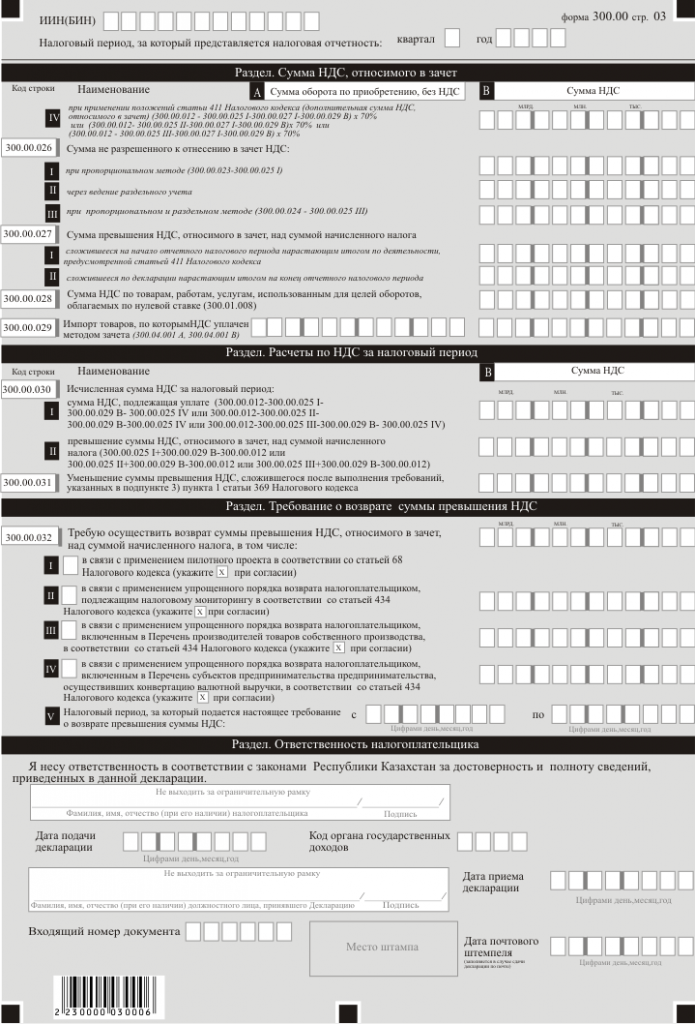

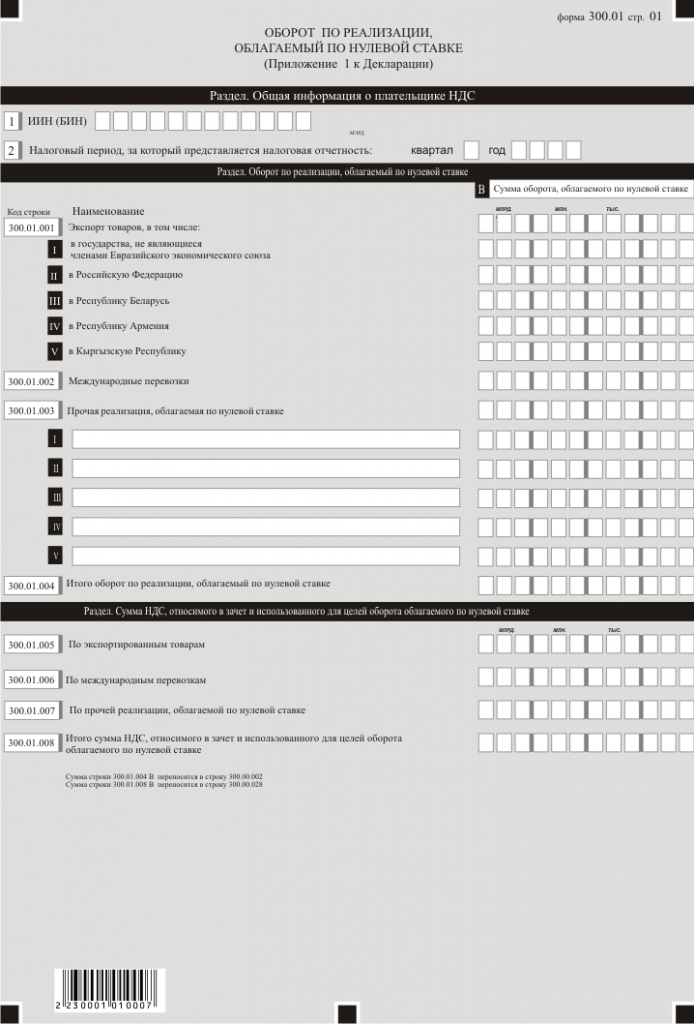

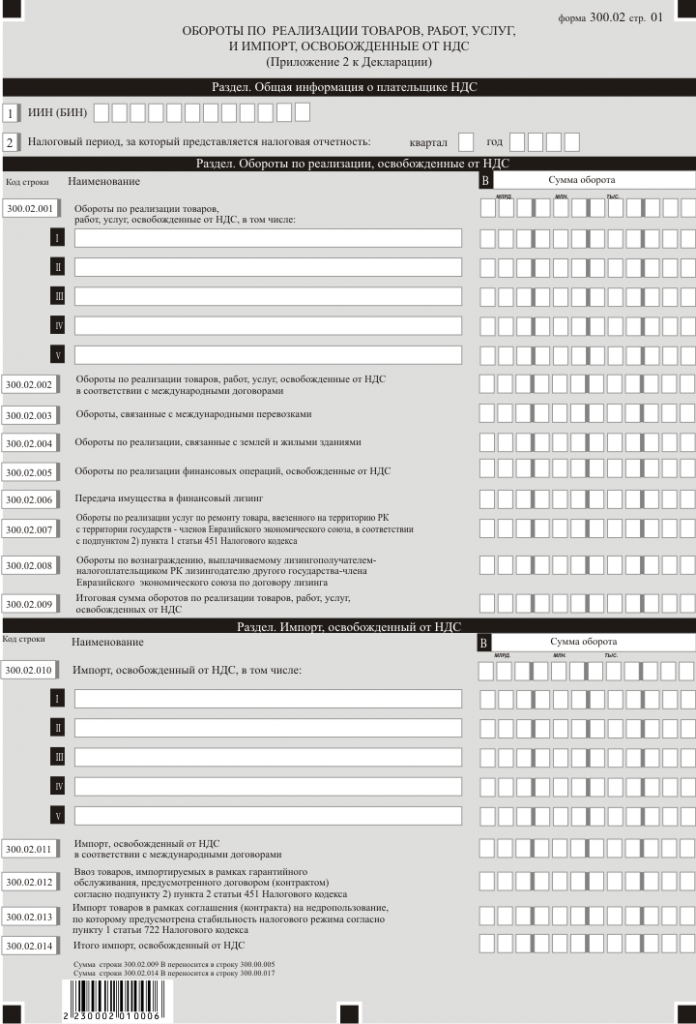

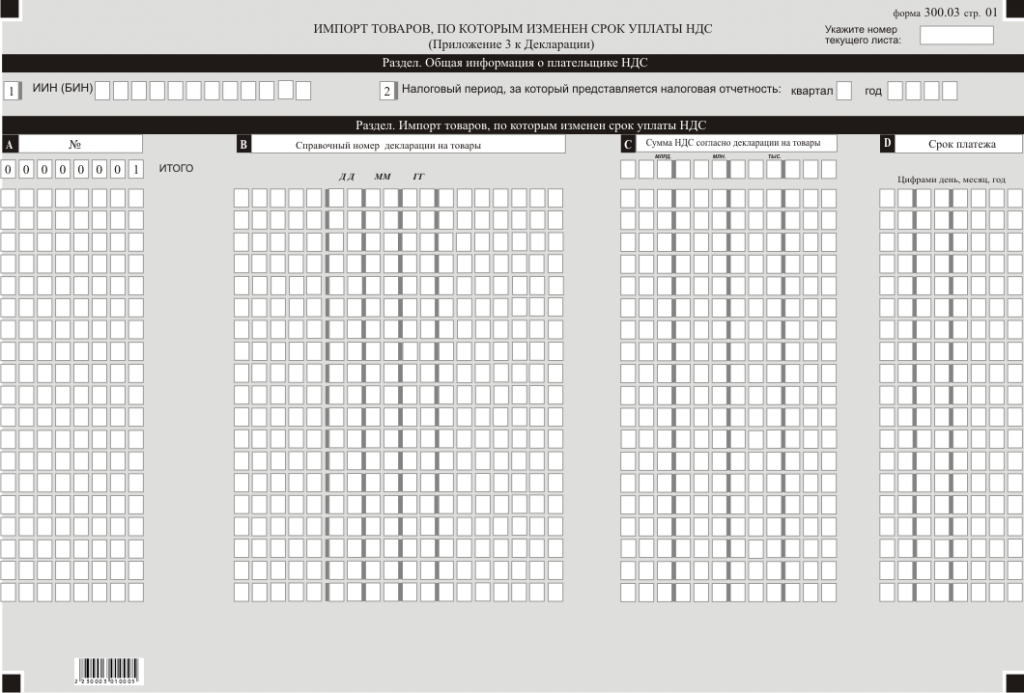

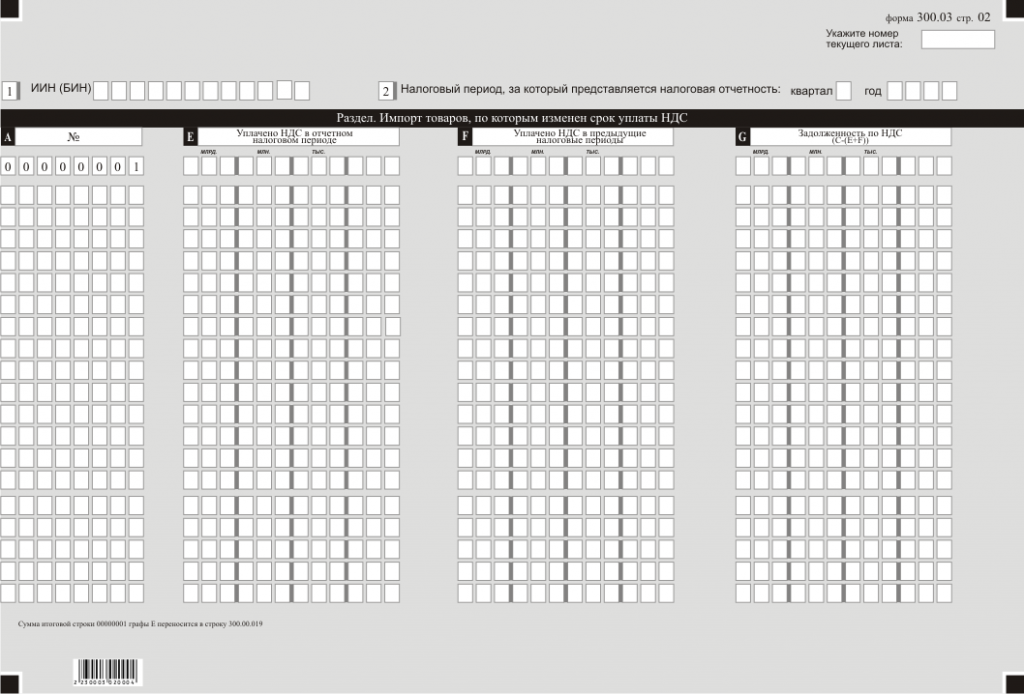

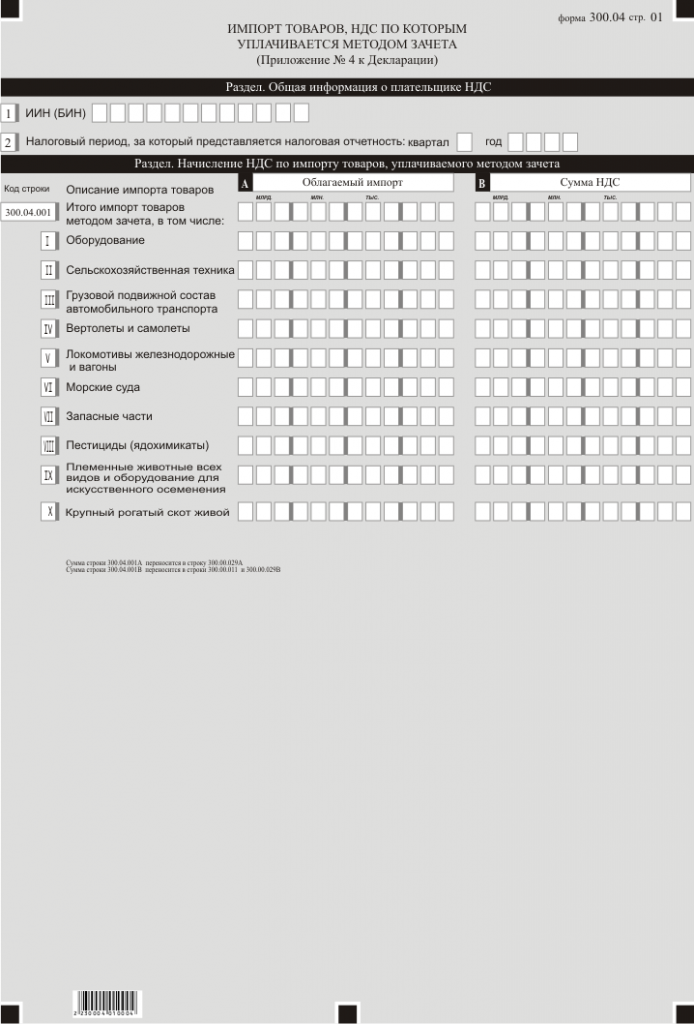

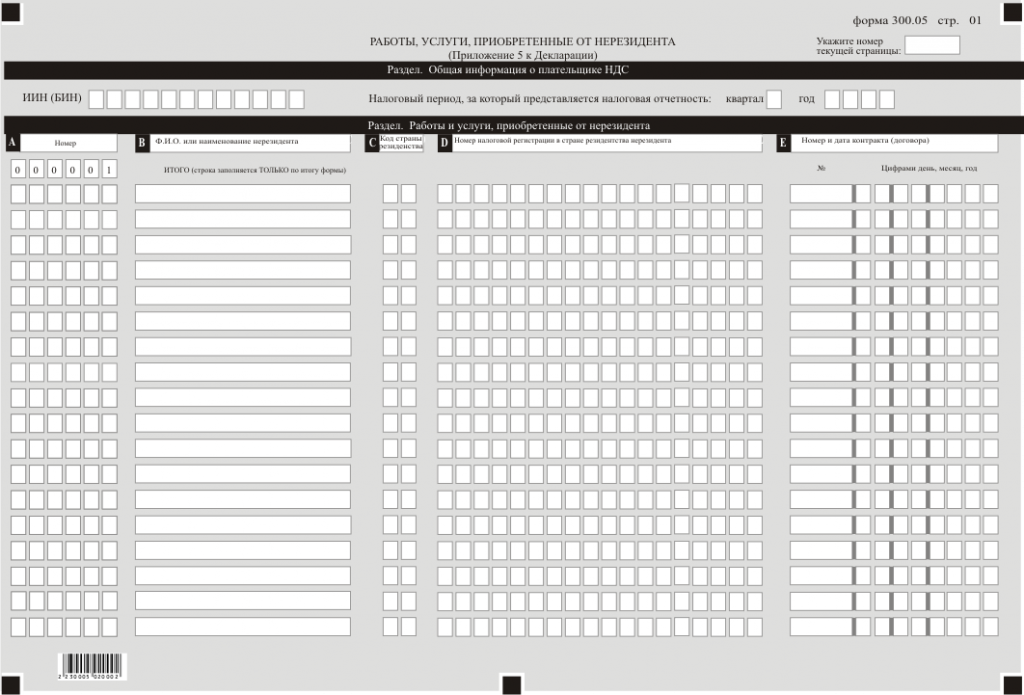

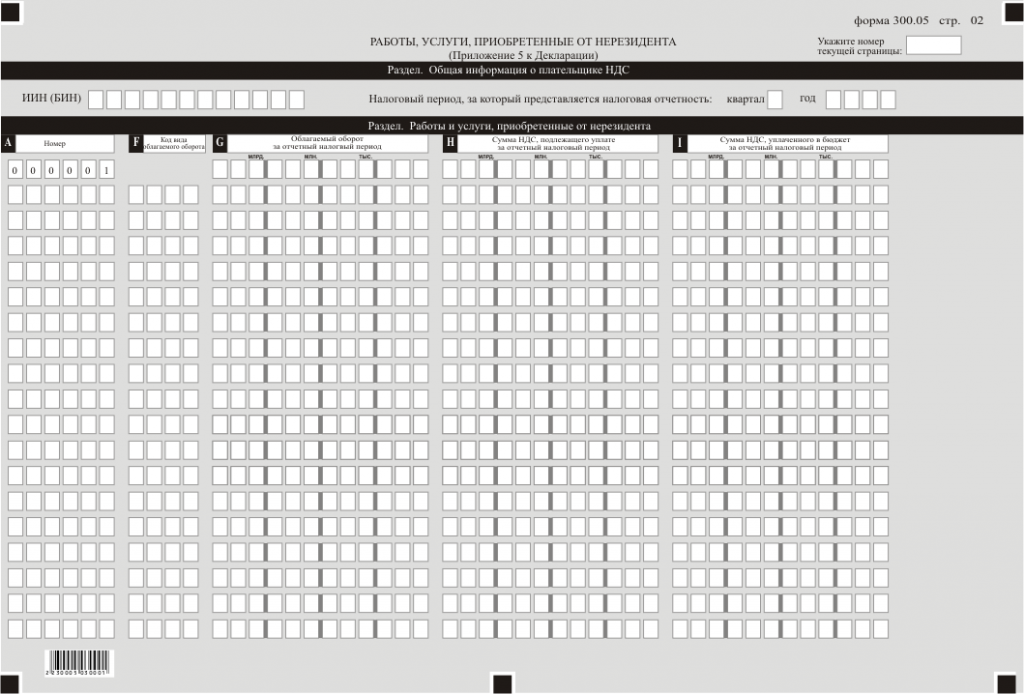

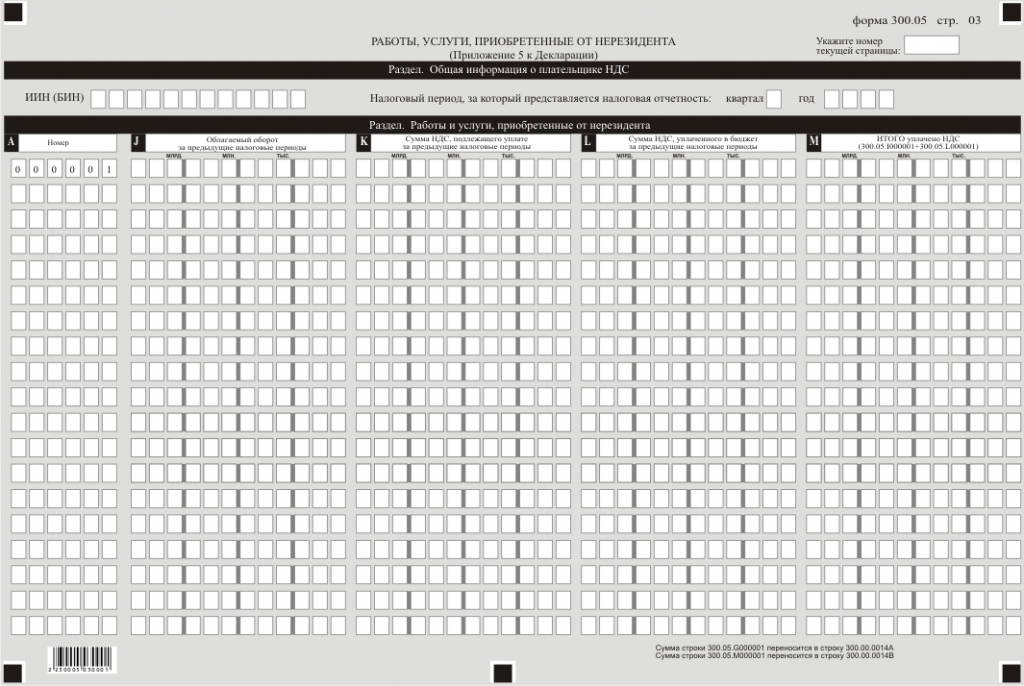

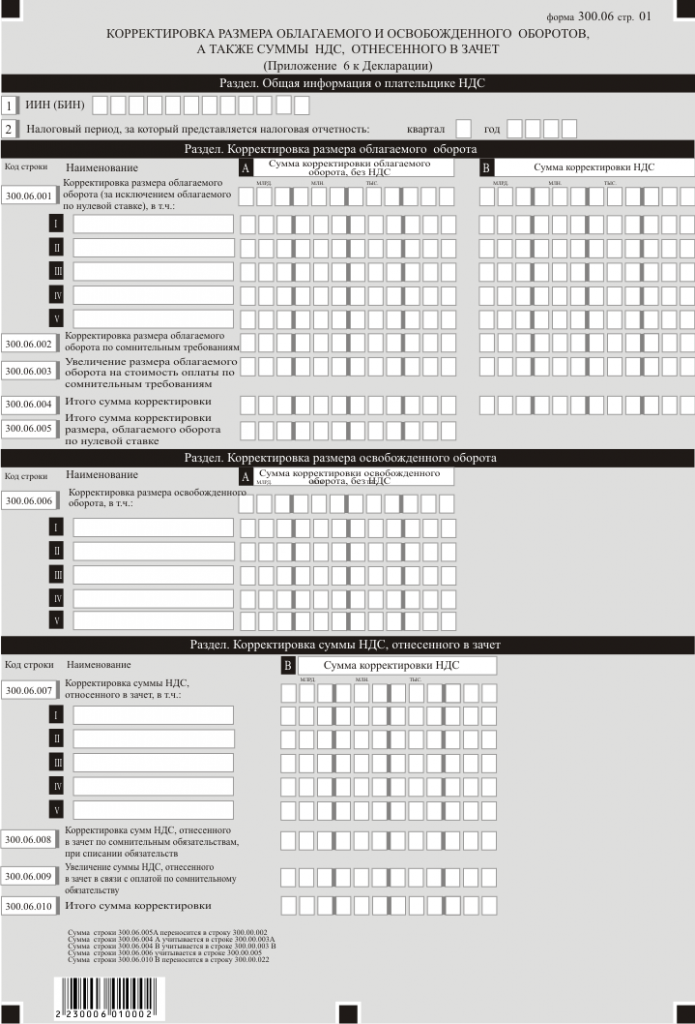

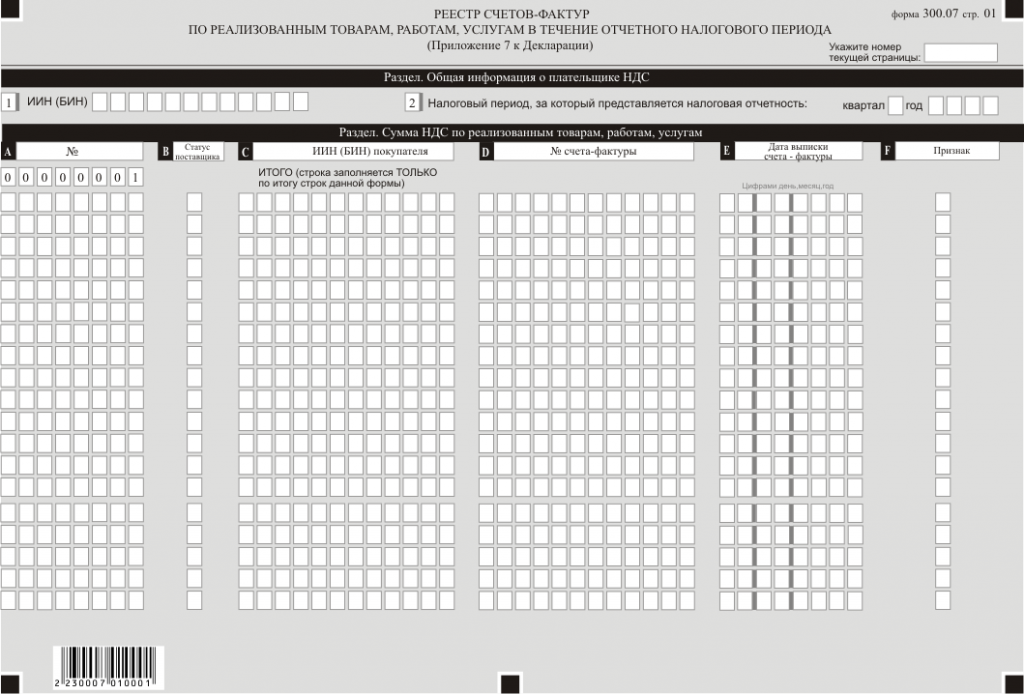

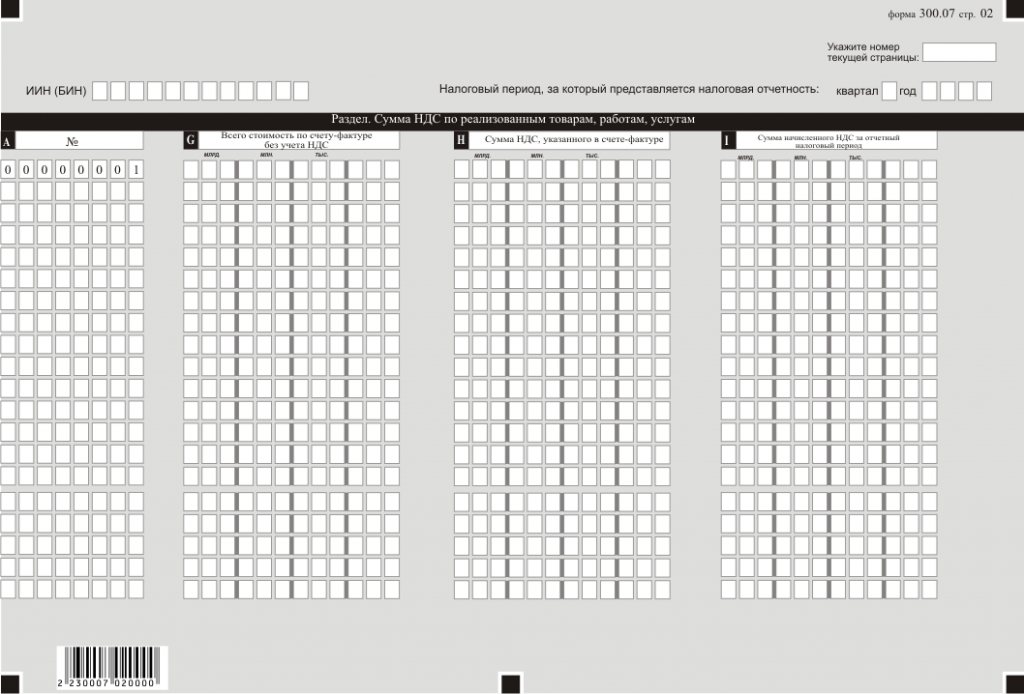

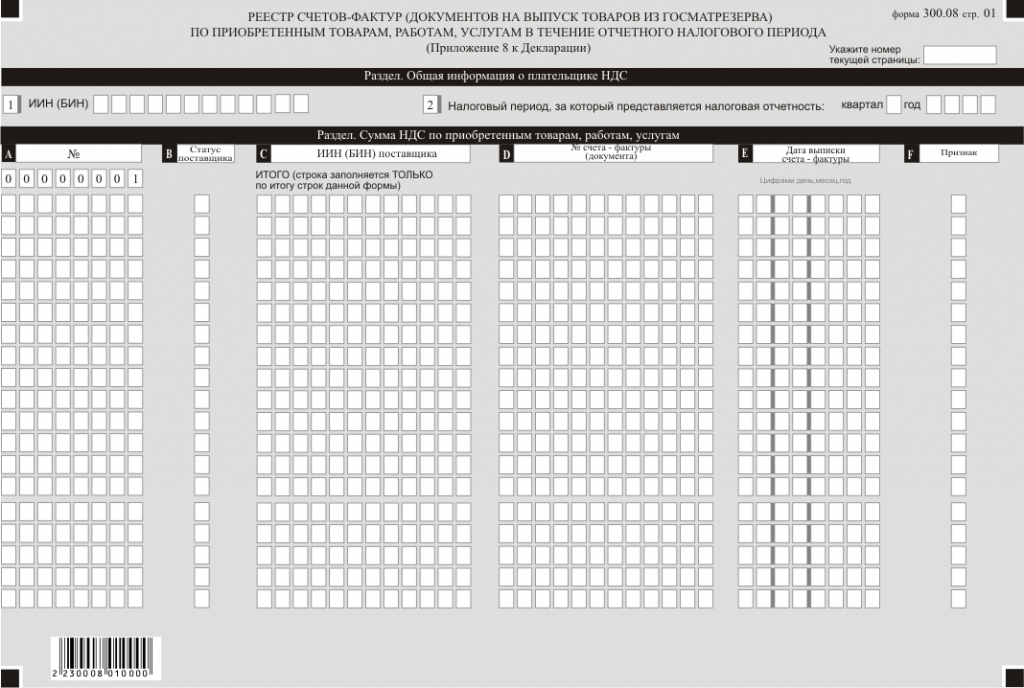

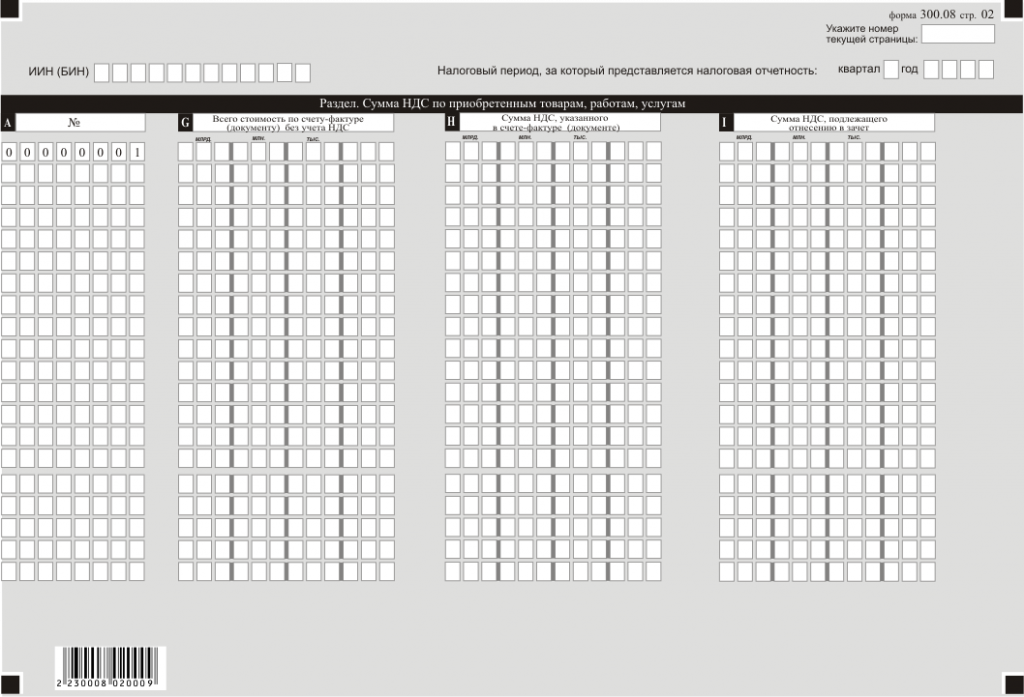

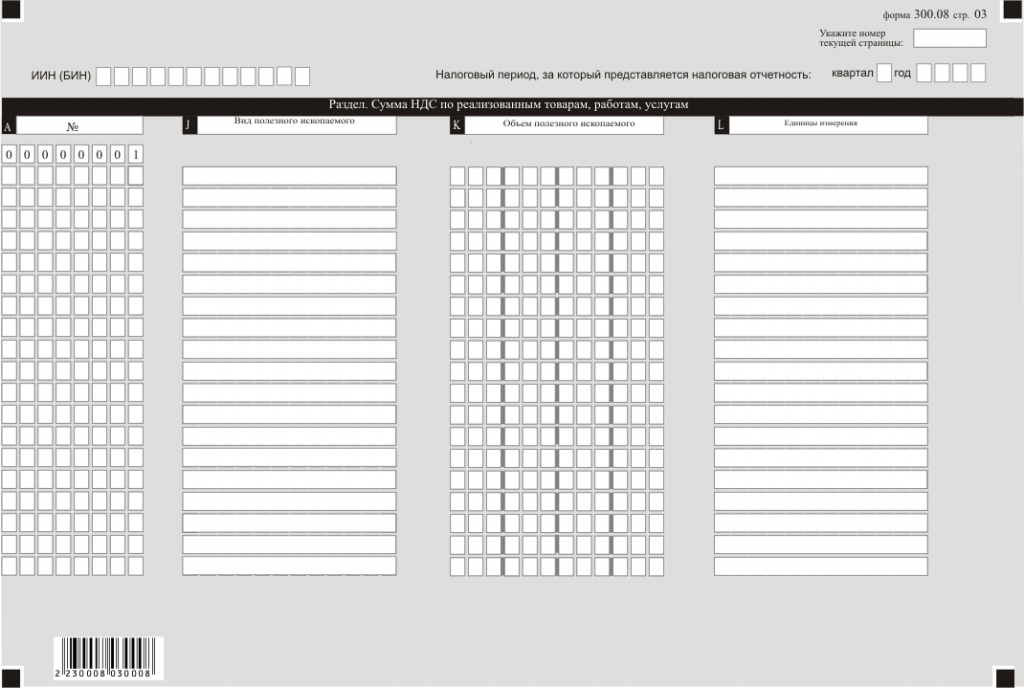

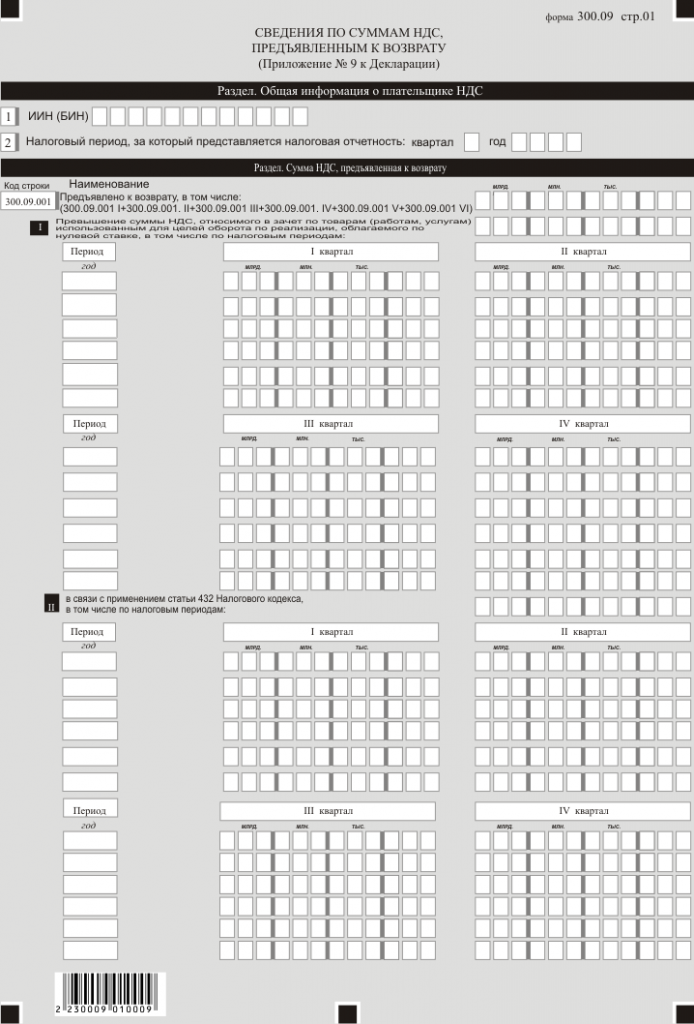

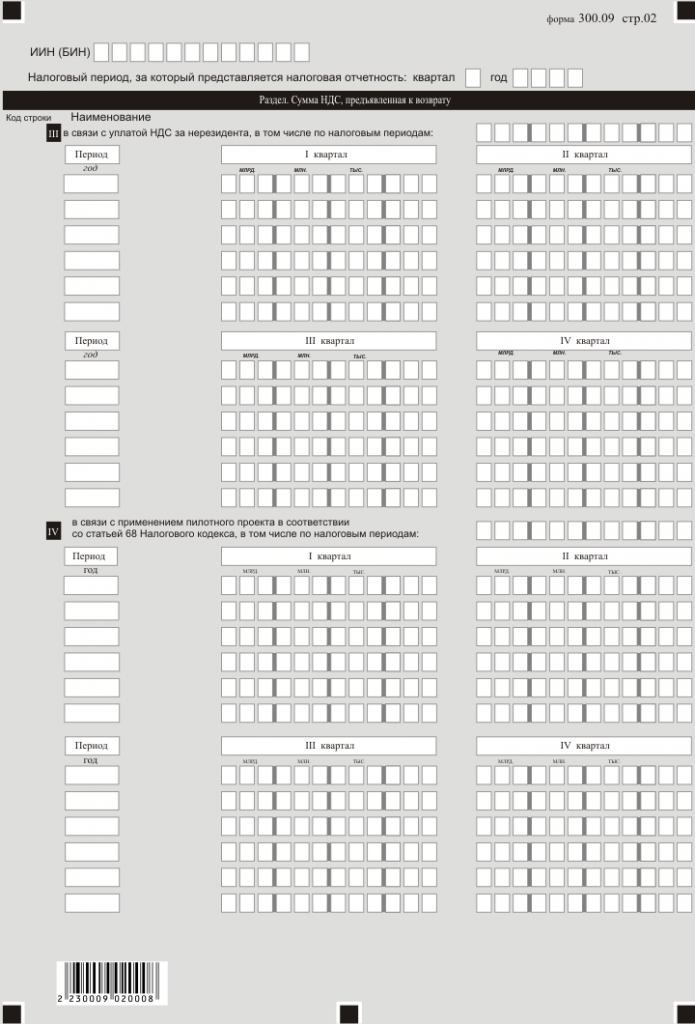

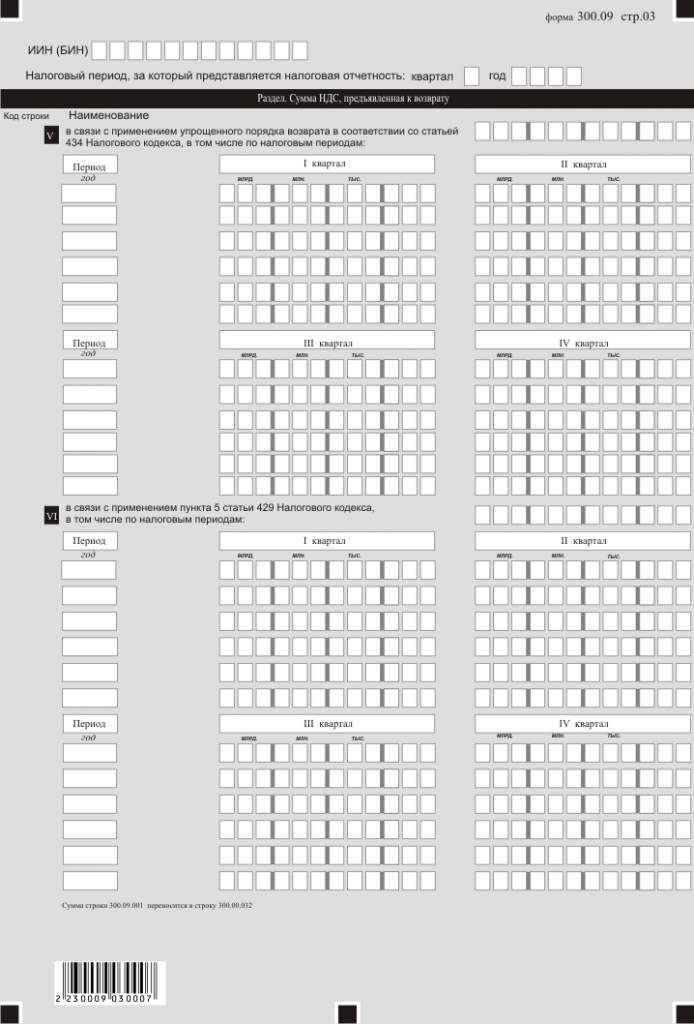

«101) форму декларации по налогу на добавленную стоимость (форма 300.00) согласно приложению 101 к настоящему приказу;

102) правила составления налоговой отчетности «Декларация по налогу на добавленную стоимость (форма 300.00)» согласно приложению 102 к настоящему приказу;

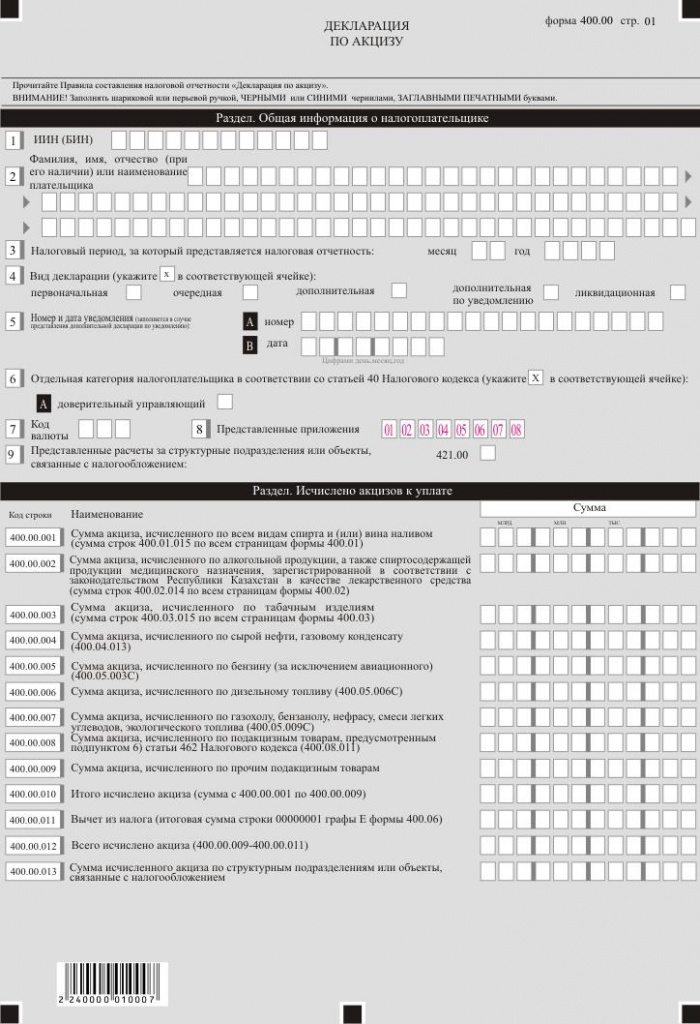

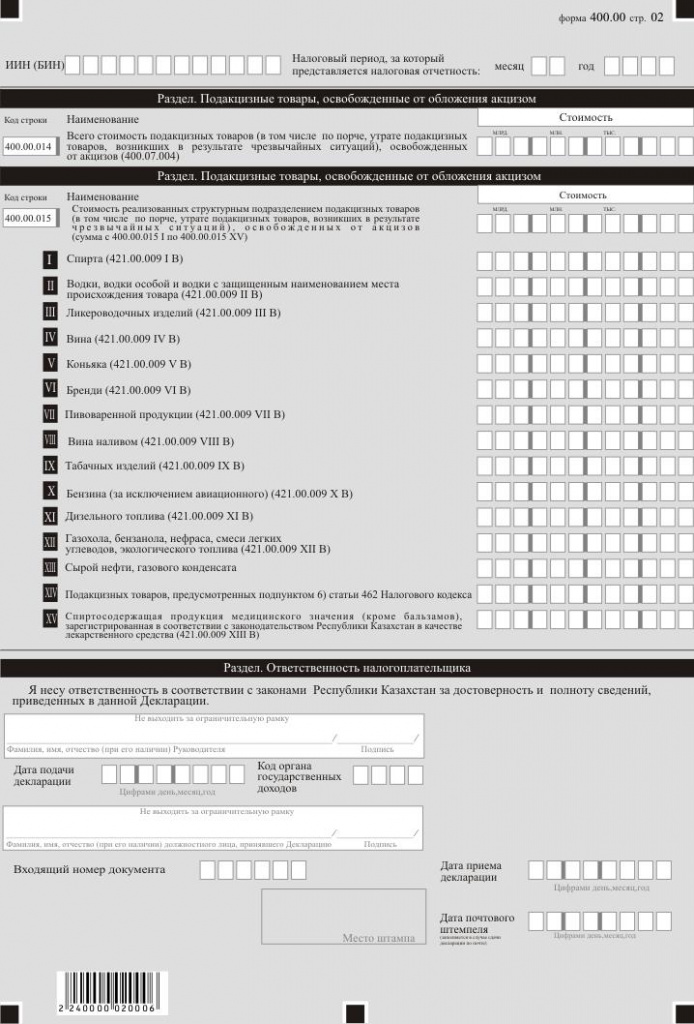

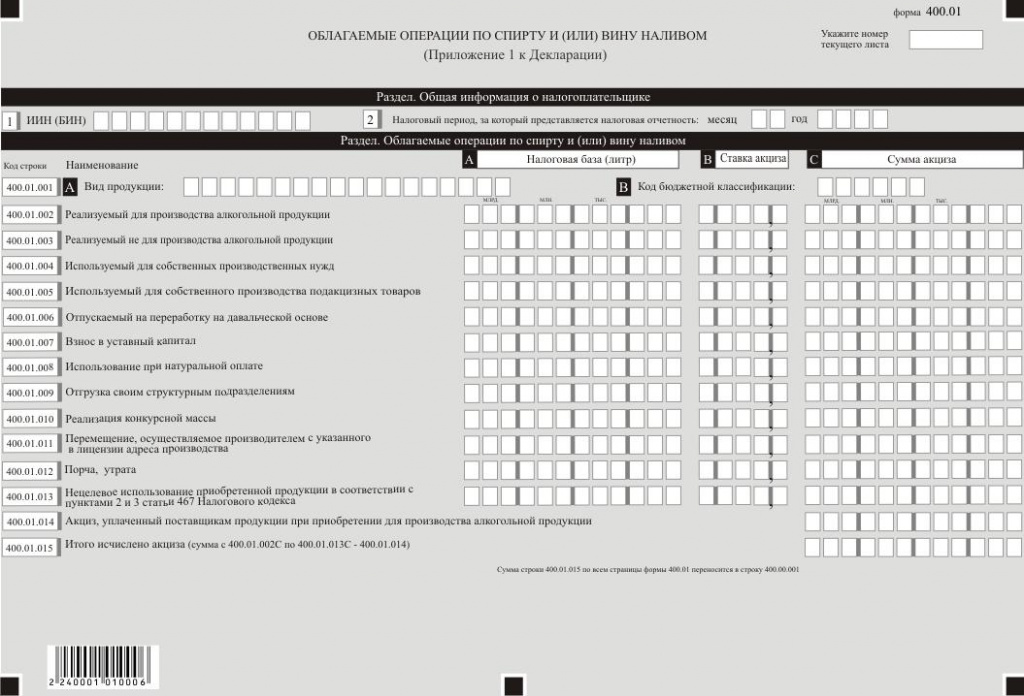

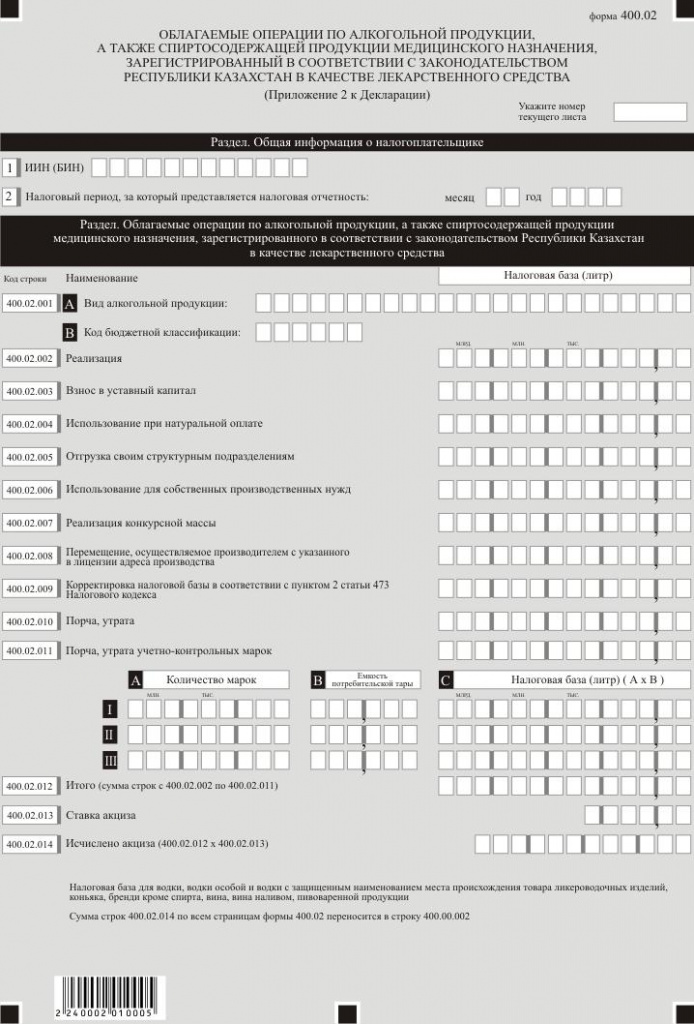

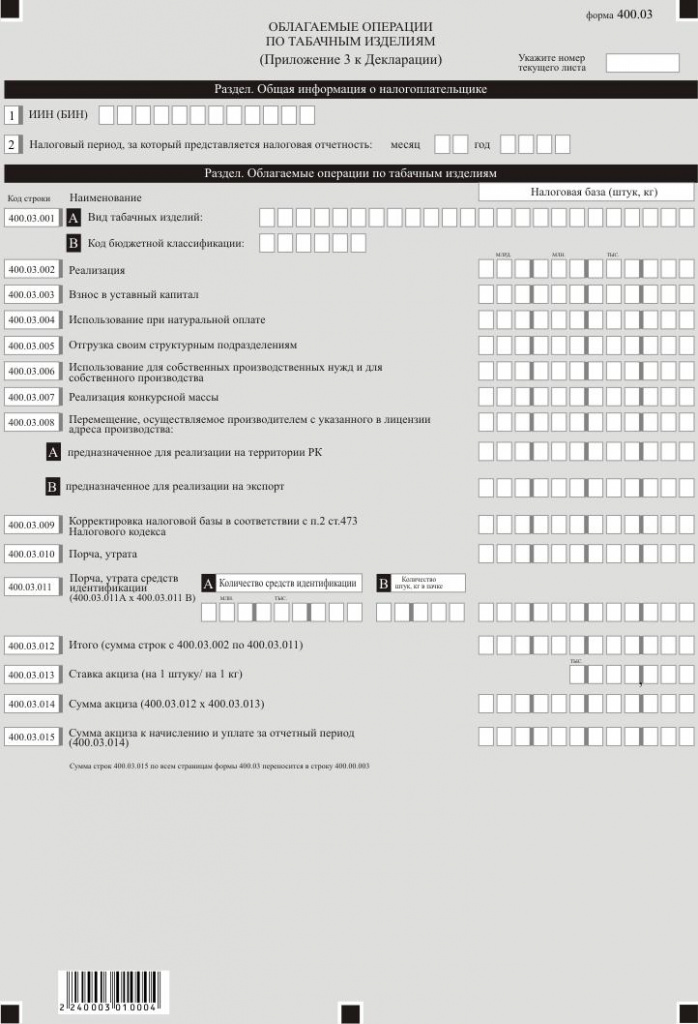

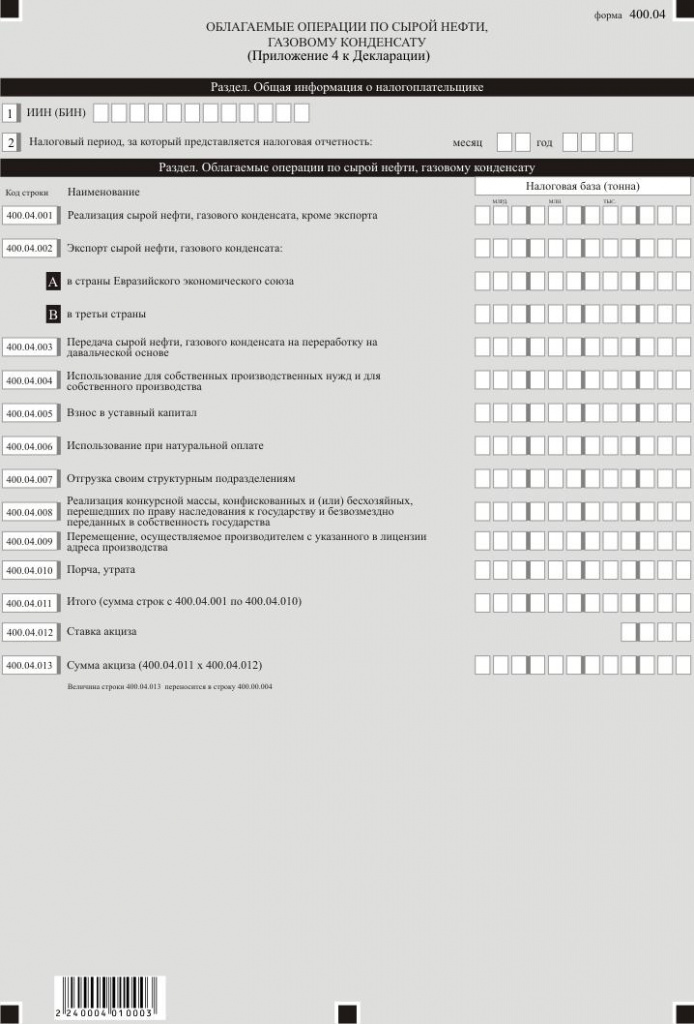

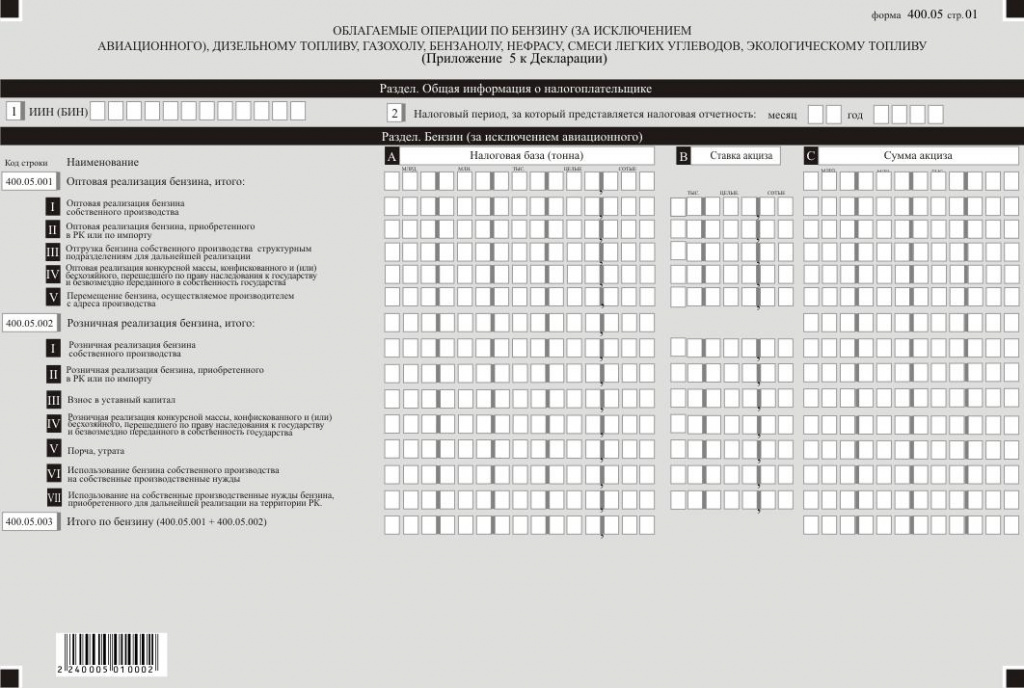

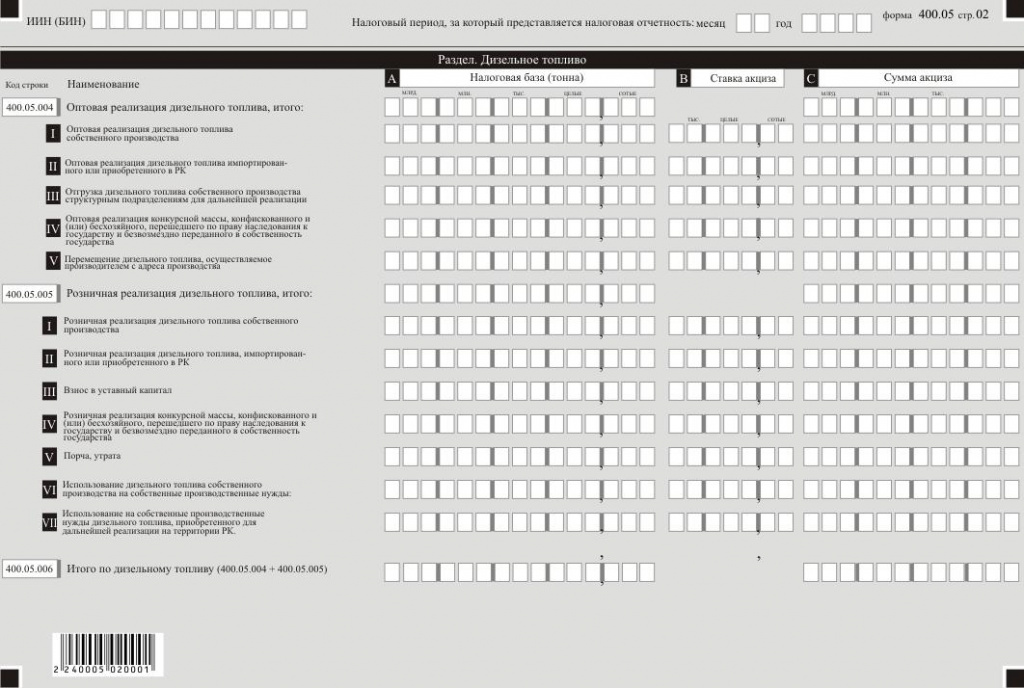

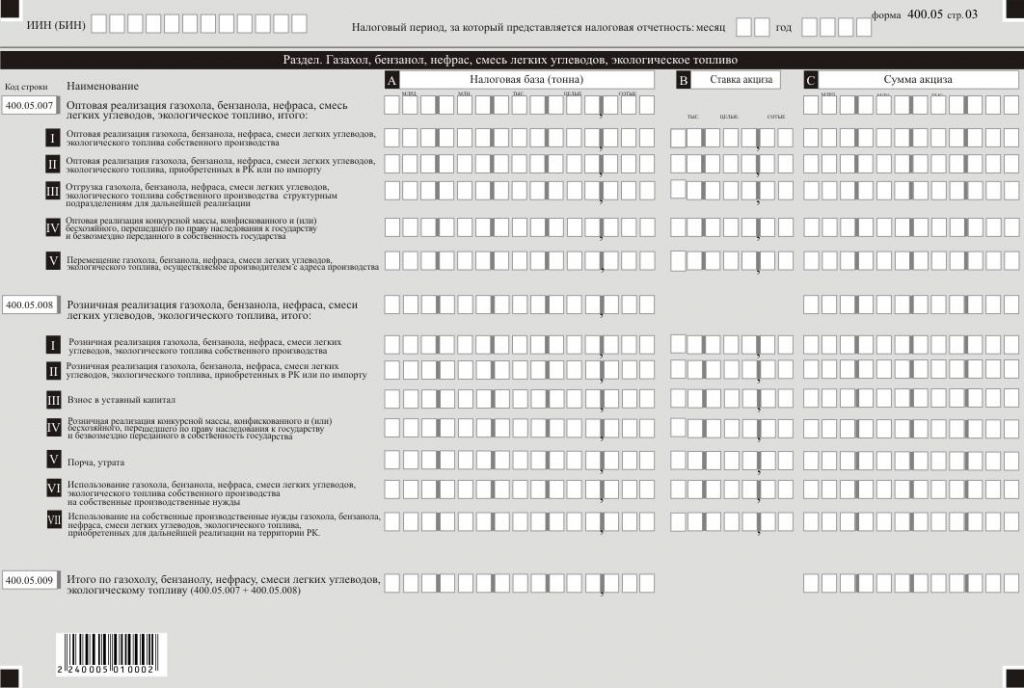

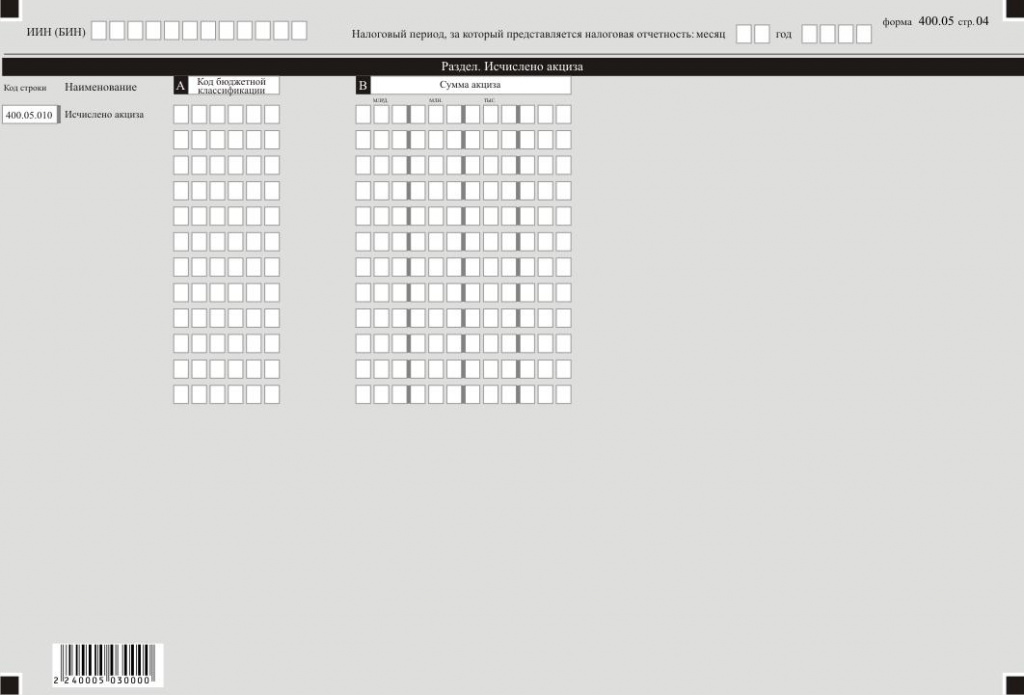

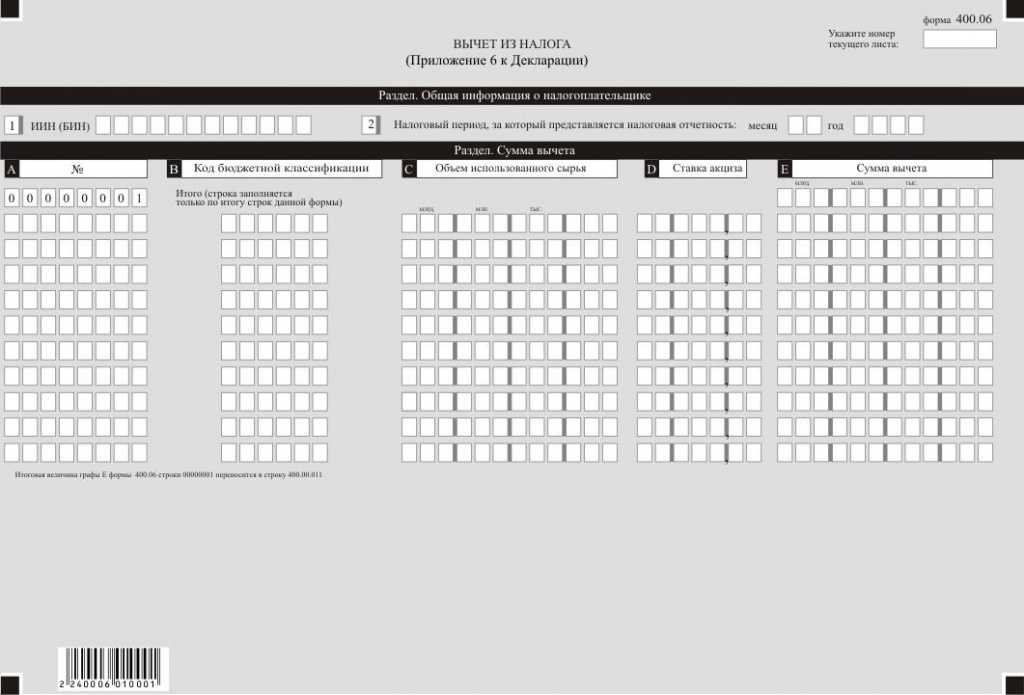

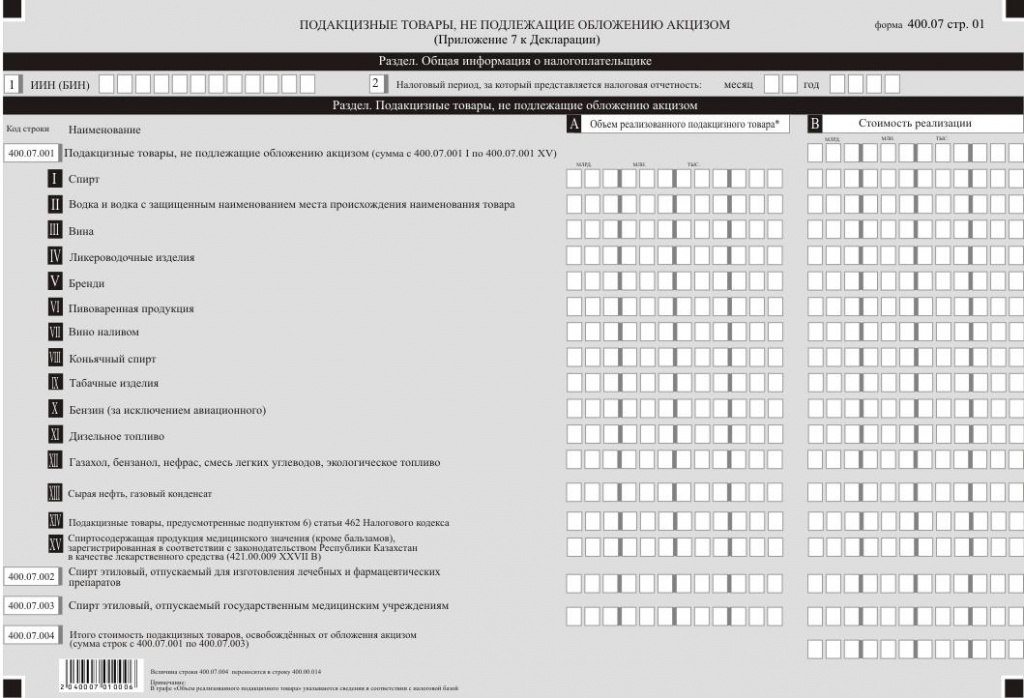

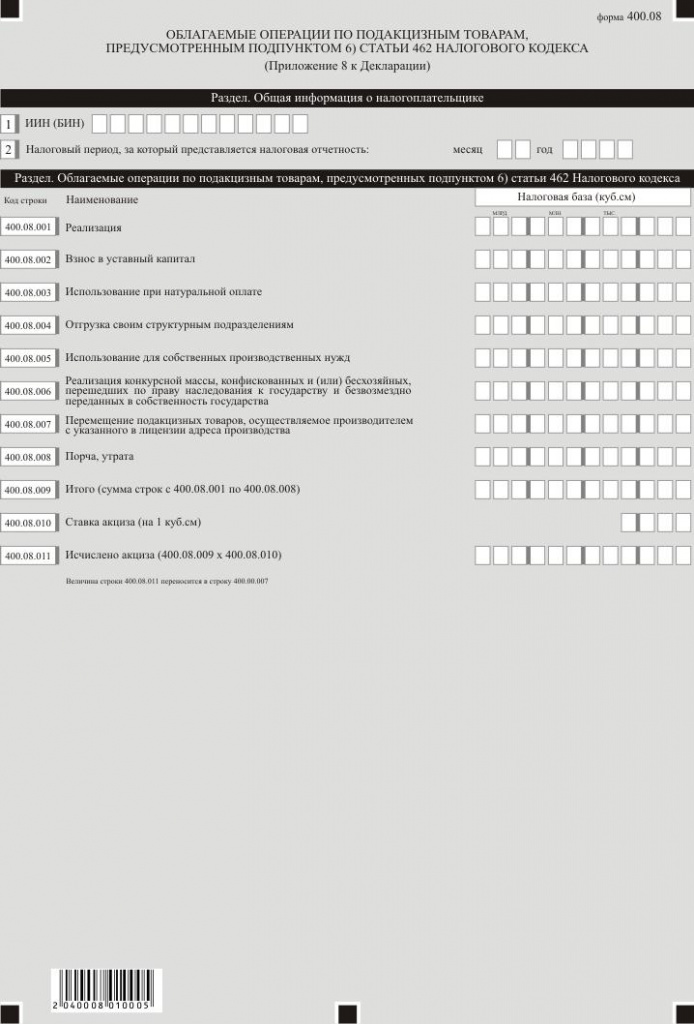

103) форму декларации по акцизу (форма 400.00) согласно приложению 103 к настоящему приказу;

104) правила составления налоговой отчетности «Декларация по акцизу (форма 400.00)» согласно приложению 104 к настоящему приказу;

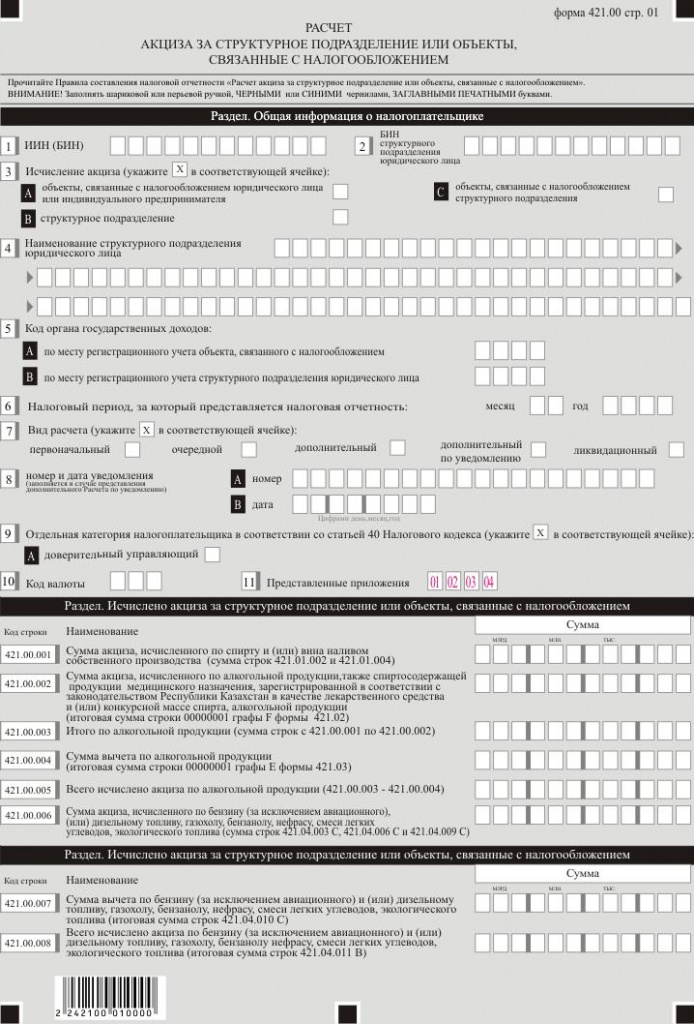

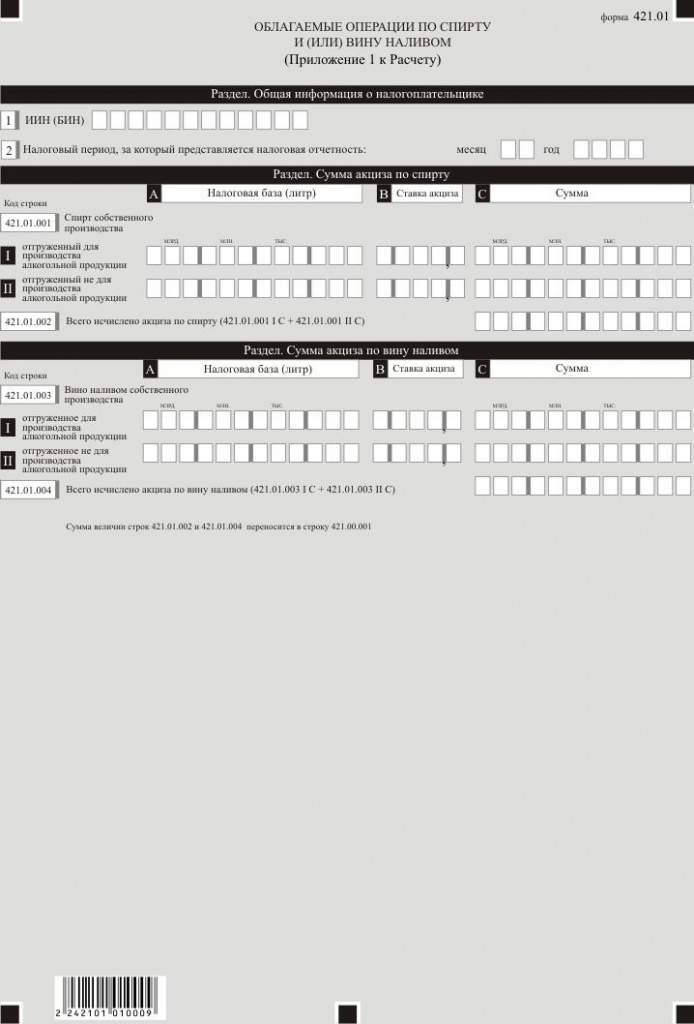

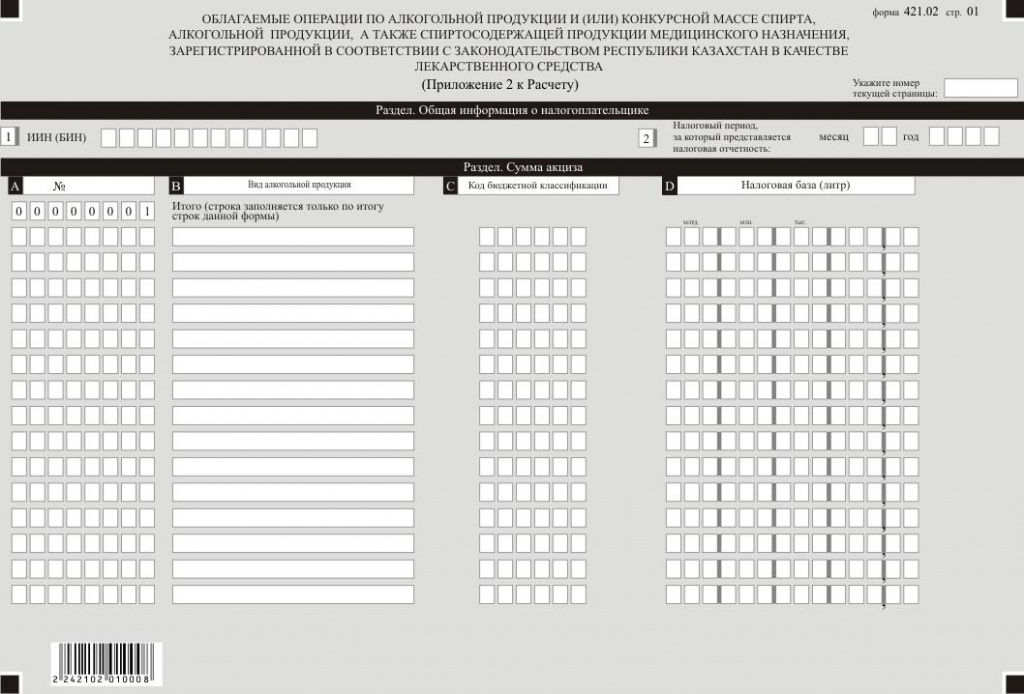

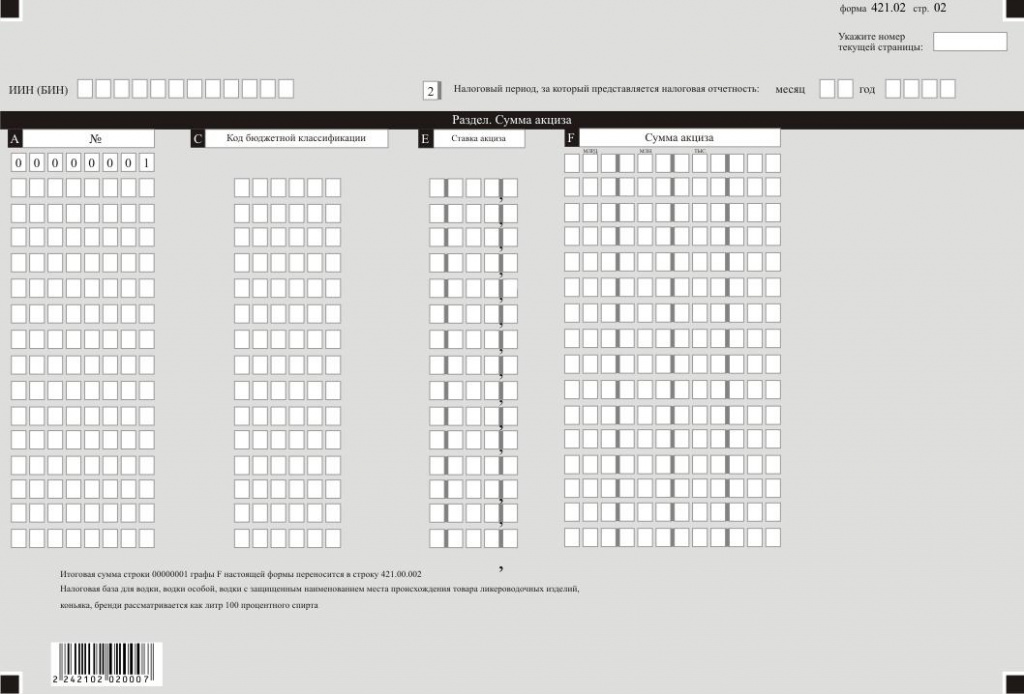

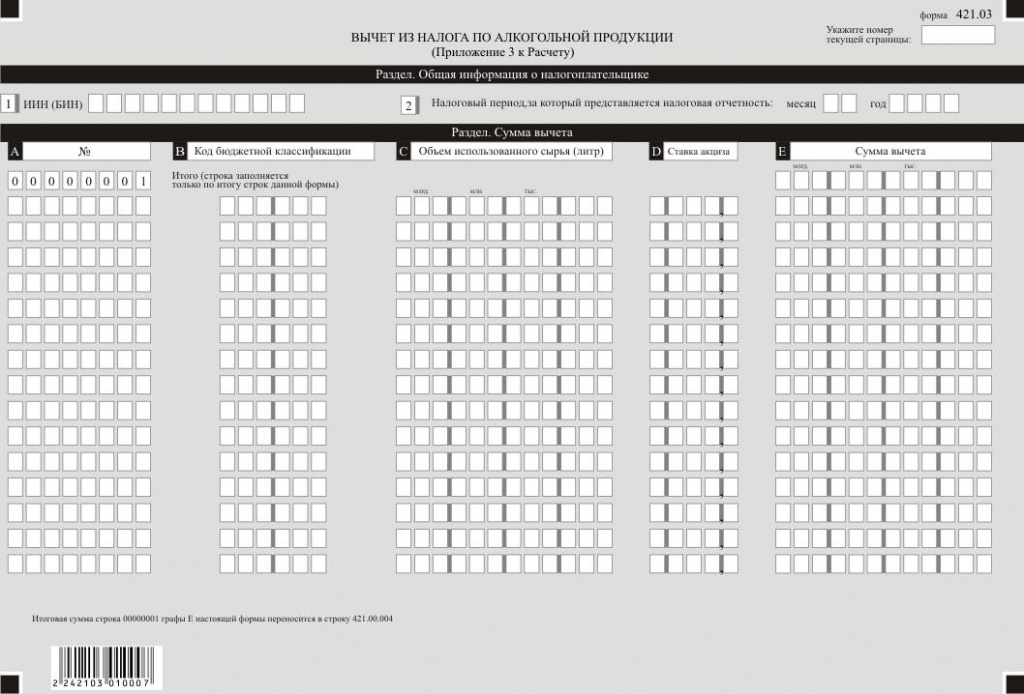

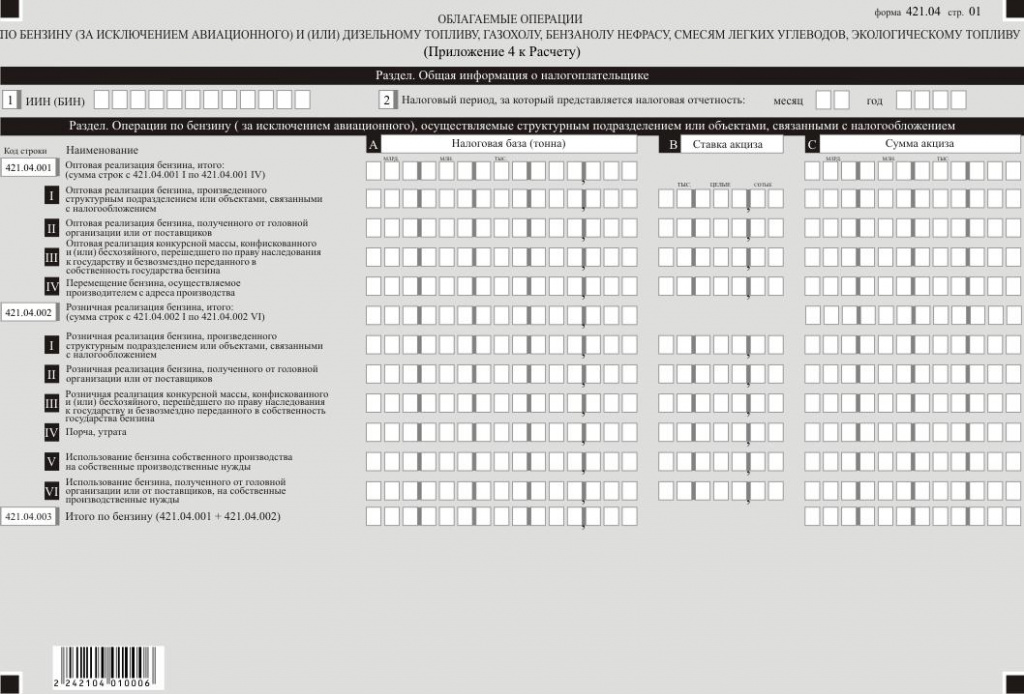

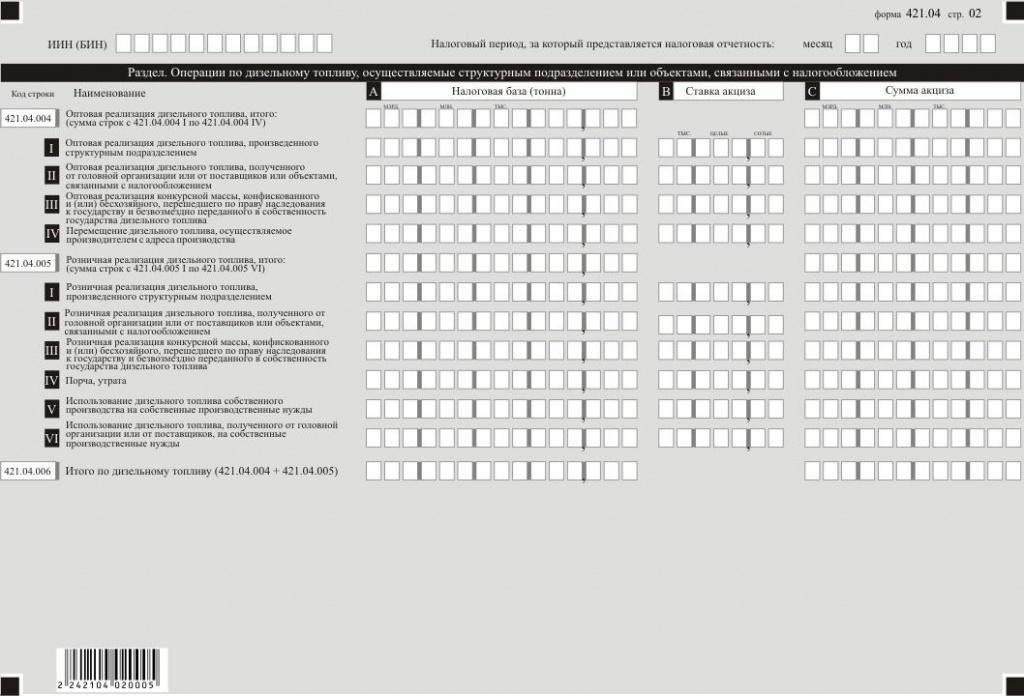

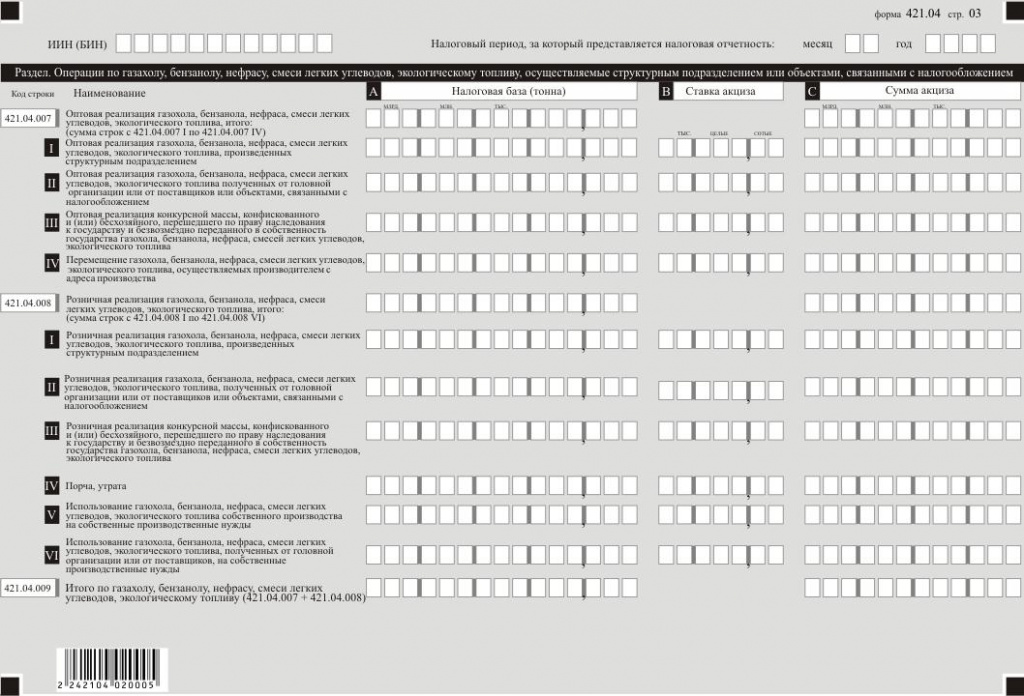

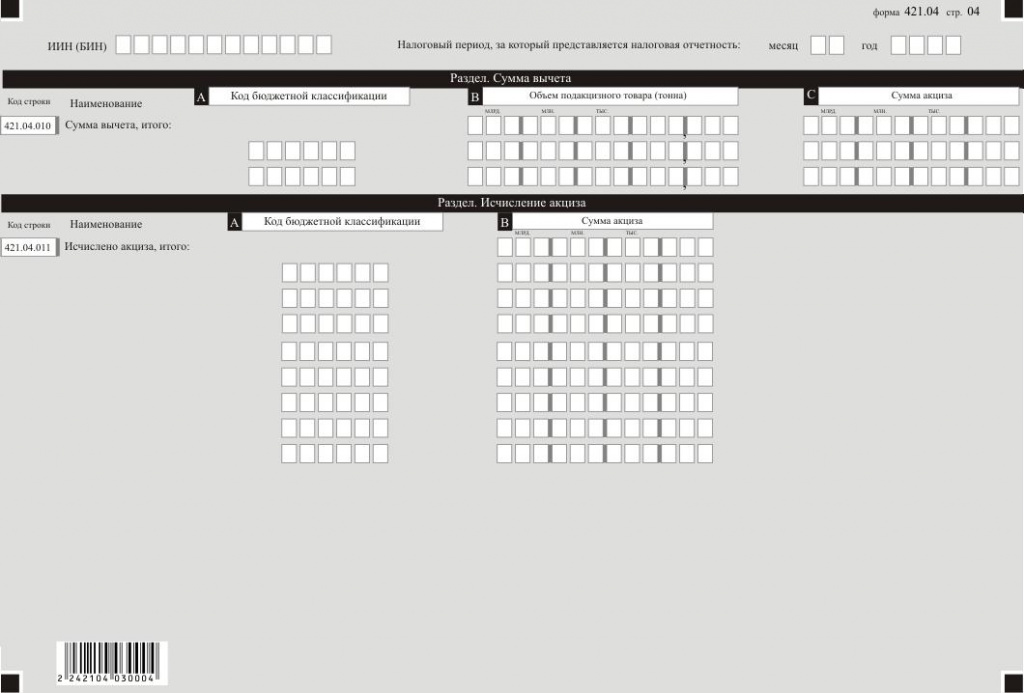

105) форму расчета акциза за структурное подразделение или объекты, связанные с налогообложением (форма 421.00), согласно приложению 105 к настоящему приказу;

106) правила составления налоговой отчетности «Расчет акциза за структурное подразделение или объекты, связанные с налогообложением (форма 421.00)» согласно приложению 106 к настоящему приказу;

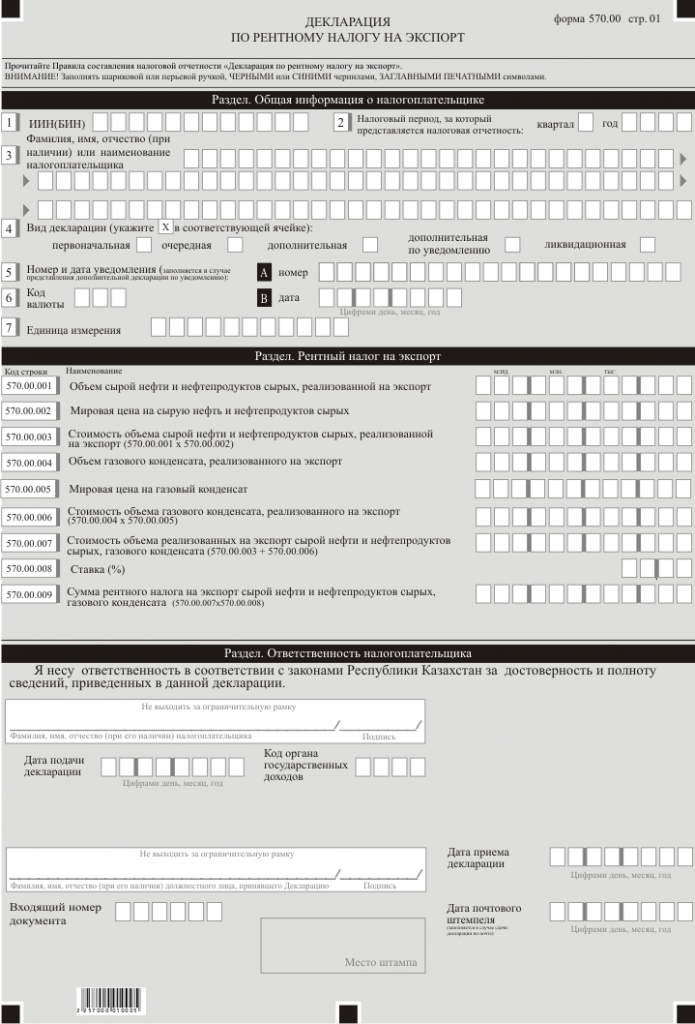

107) форму декларации по рентному налогу на экспорт (форма 570.00) согласно приложению 107 к настоящему приказу;

108) правила составления налоговой отчетности «Декларация по рентному налогу на экспорт (форма 570.00)» согласно приложению 108 к настоящему приказу;

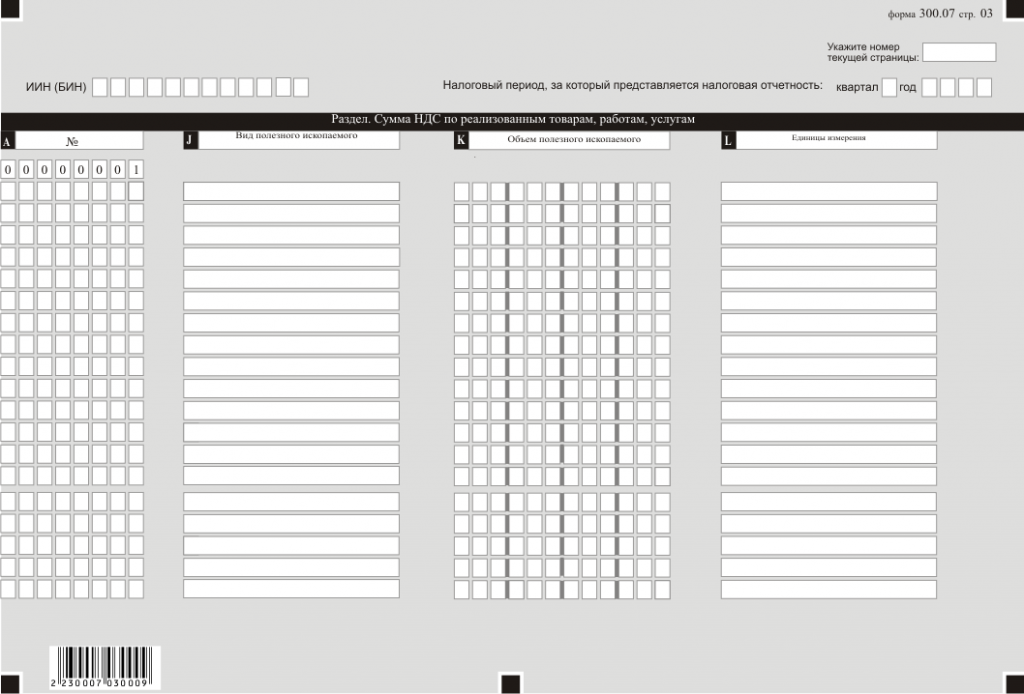

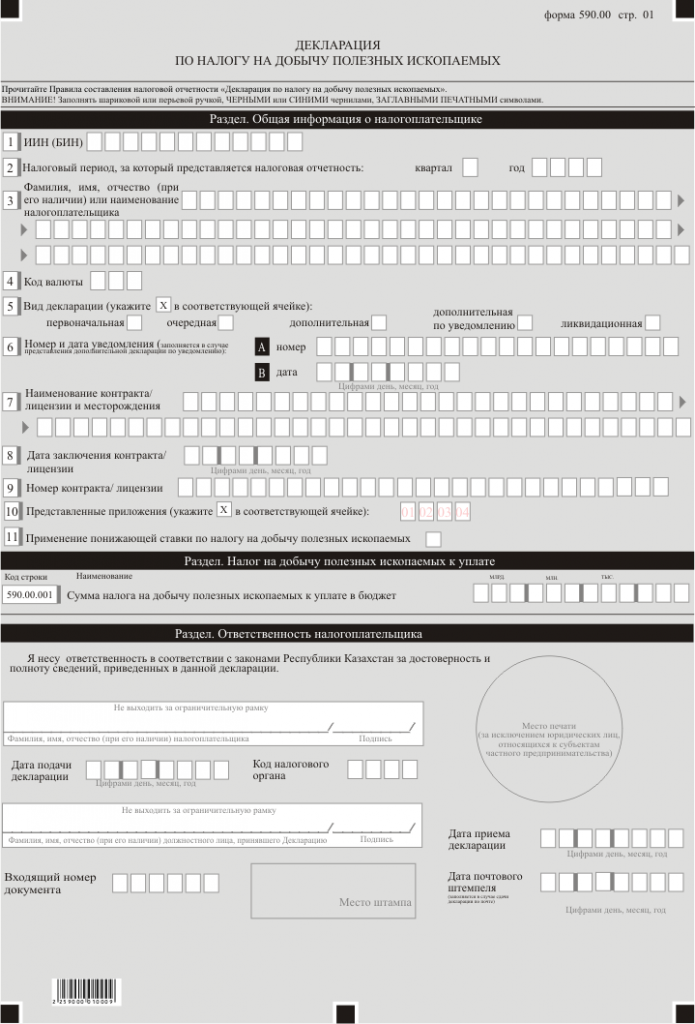

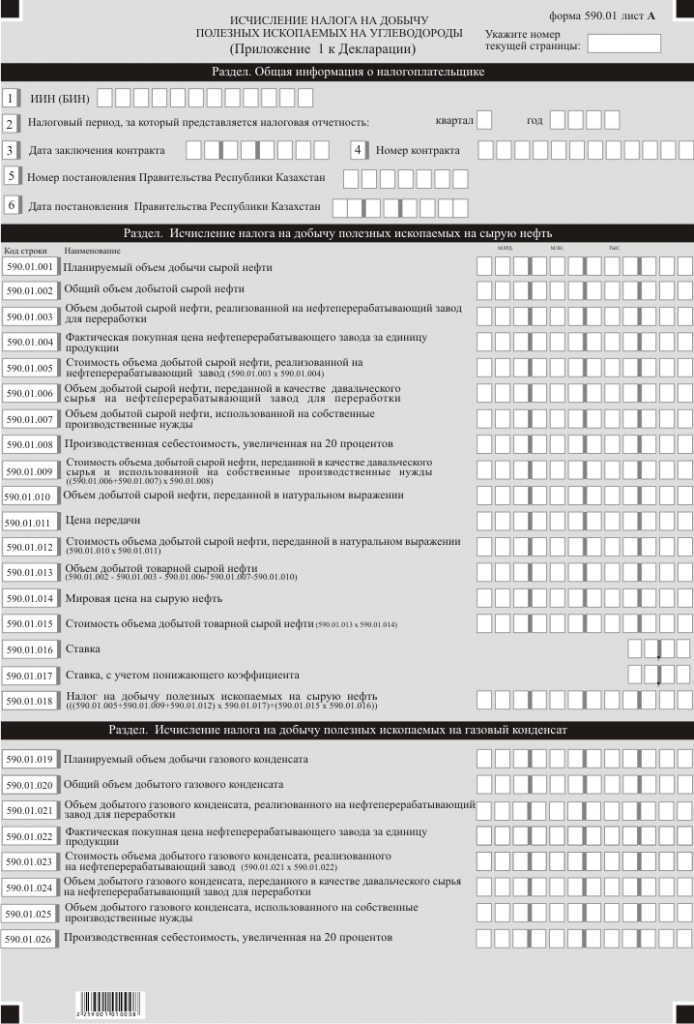

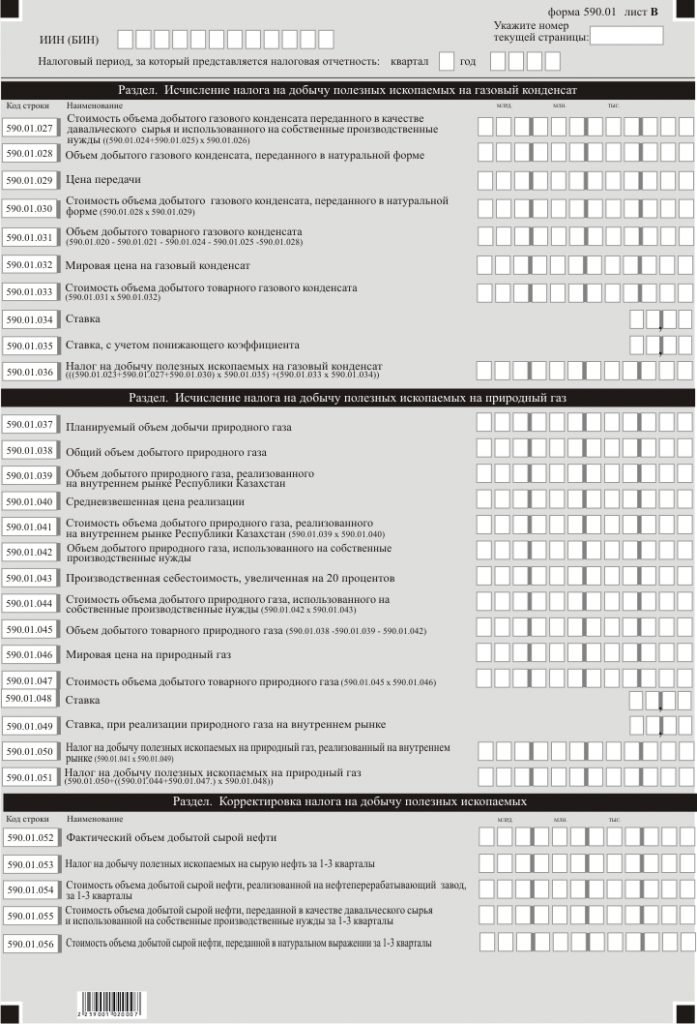

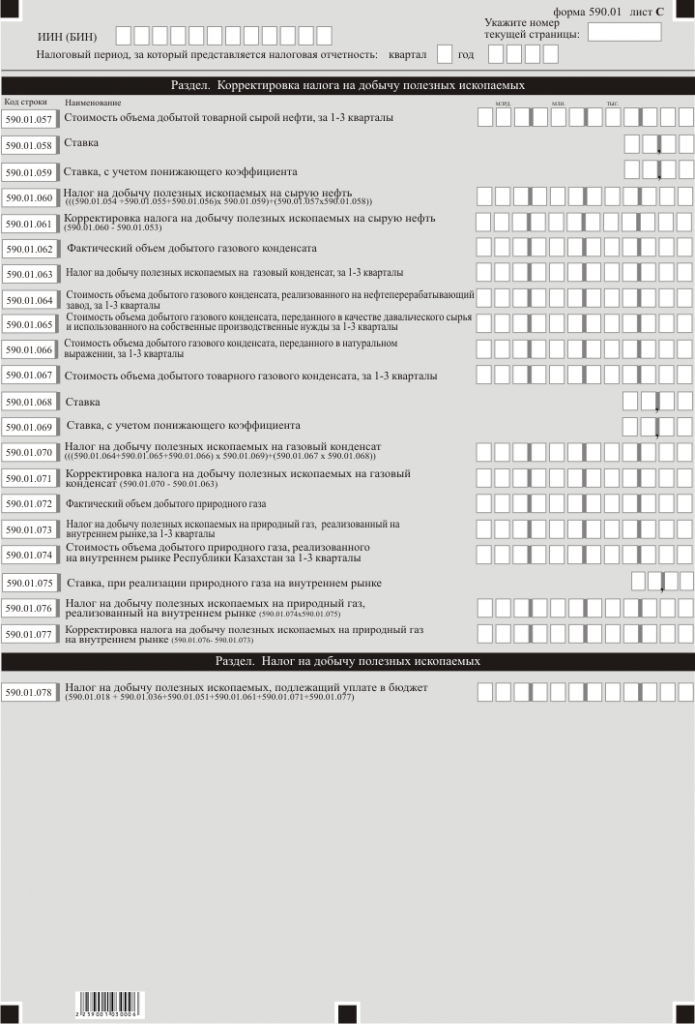

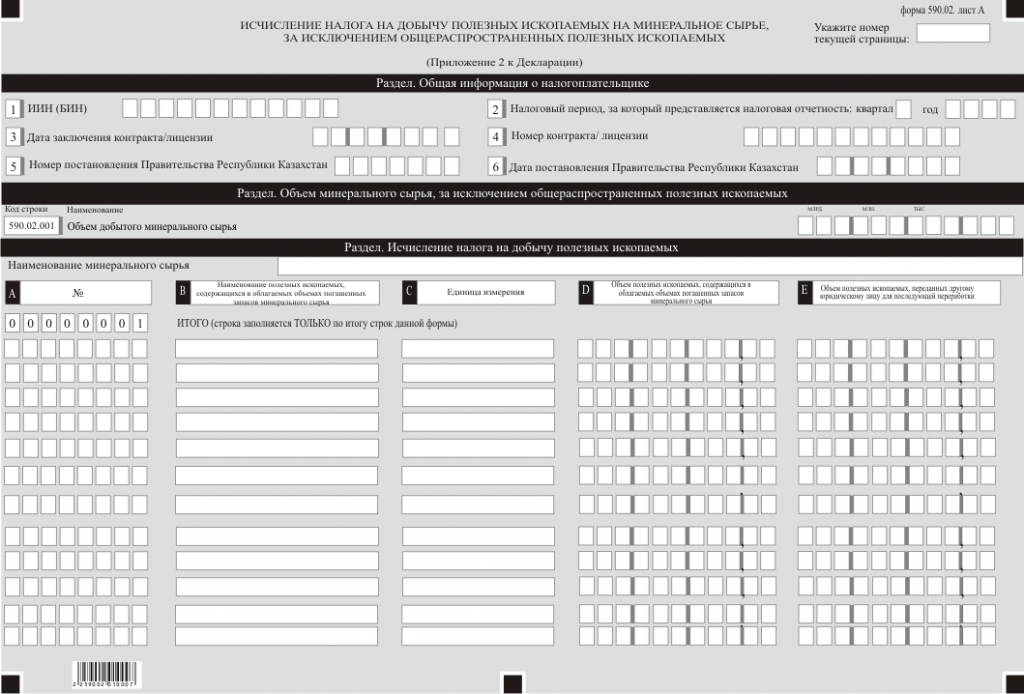

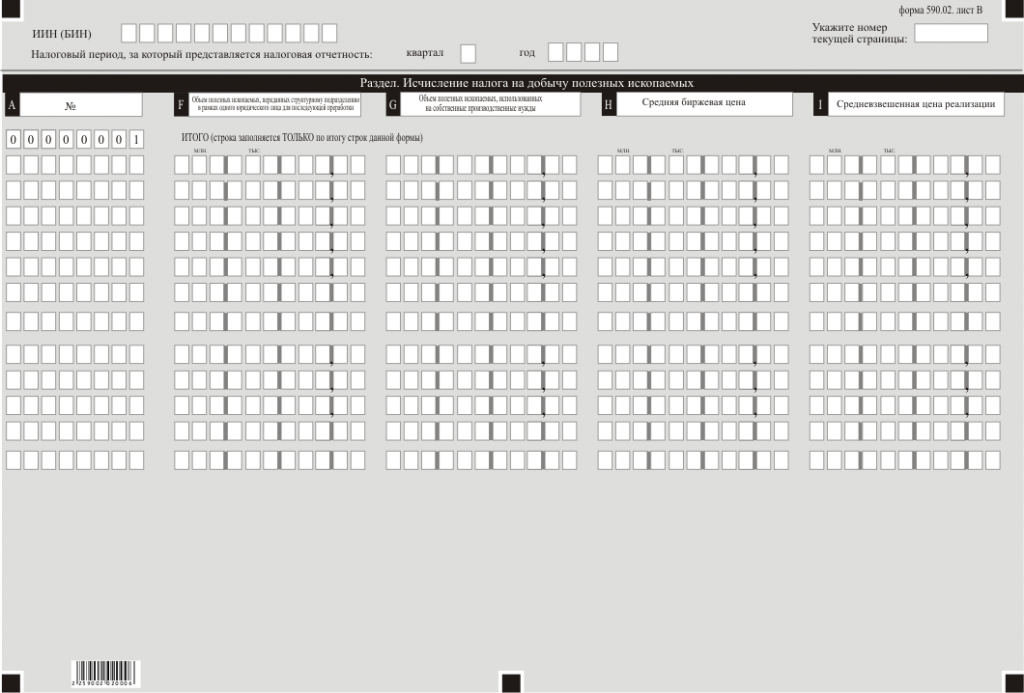

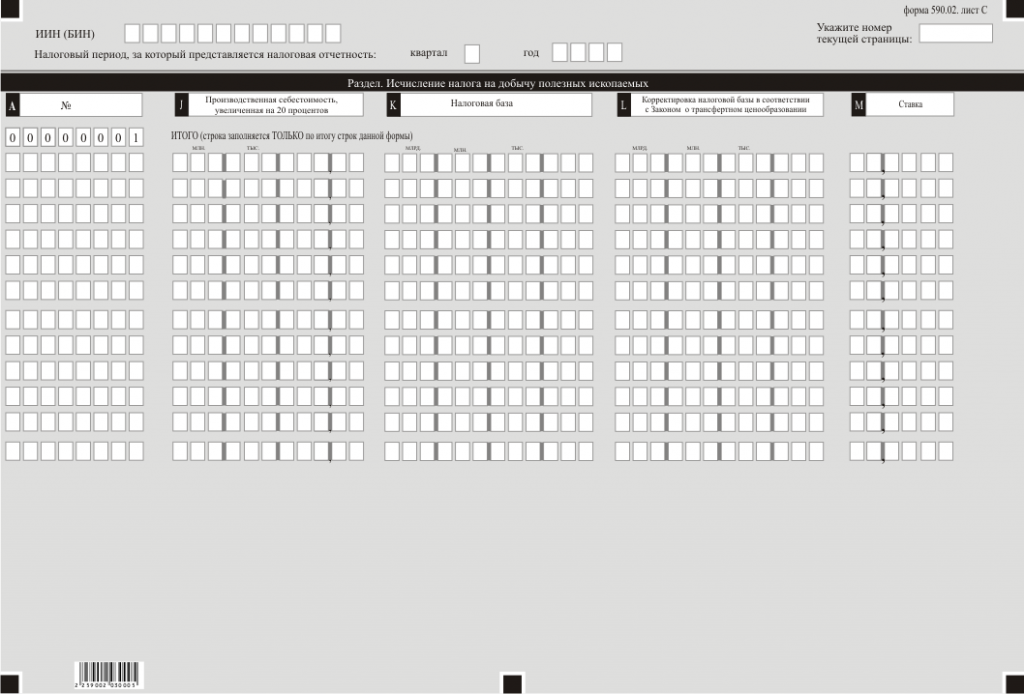

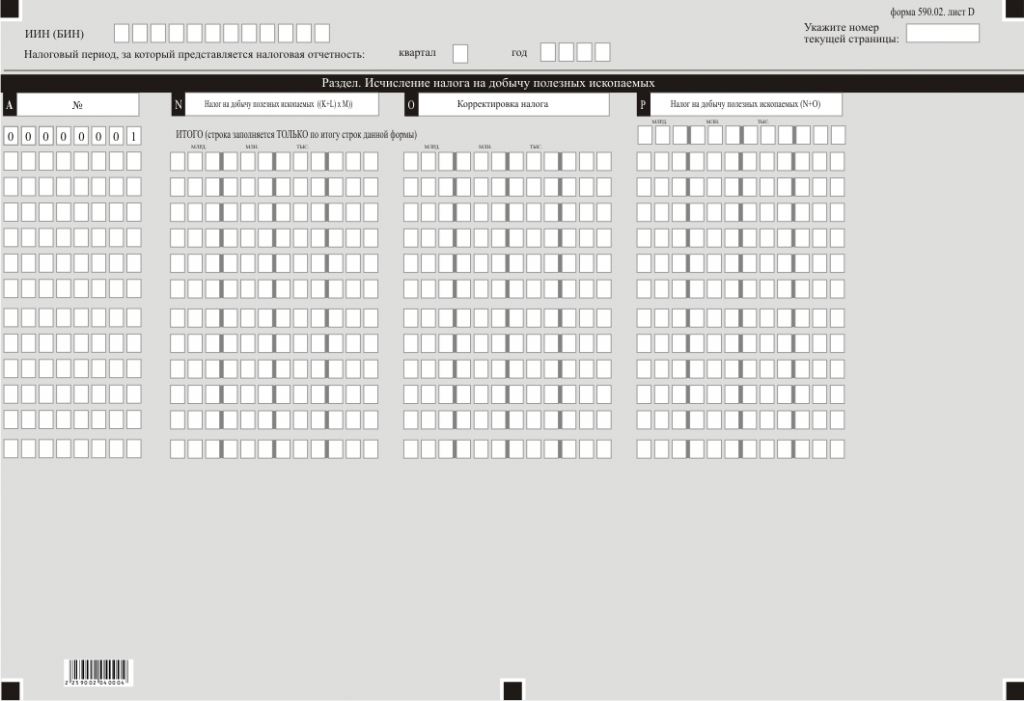

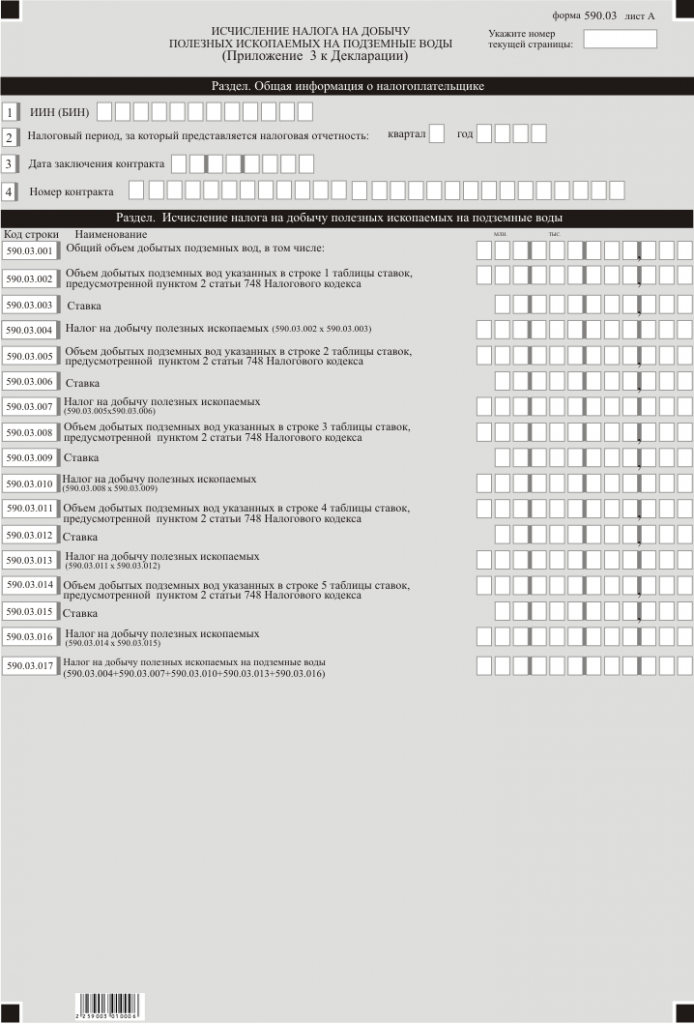

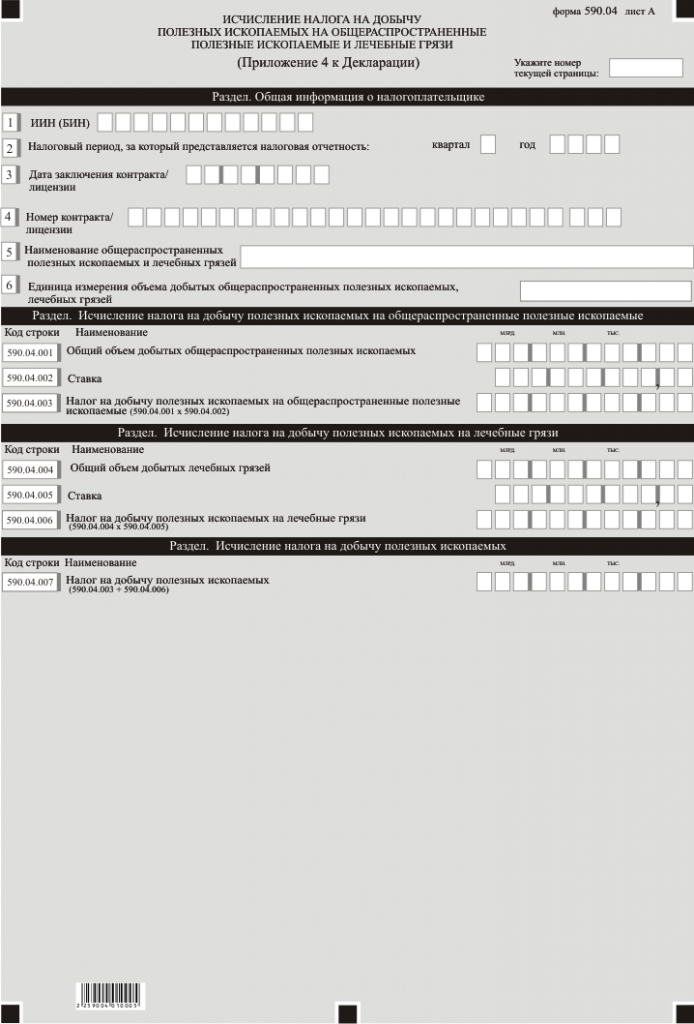

109) форму декларации по налогу на добычу полезных ископаемых (форма 590.00) согласно приложению 109 к настоящему приказу;

110) правила составления налоговой отчетности «Декларация по налогу на добычу полезных ископаемых (форма 590.00)» согласно приложению 110 к настоящему приказу;

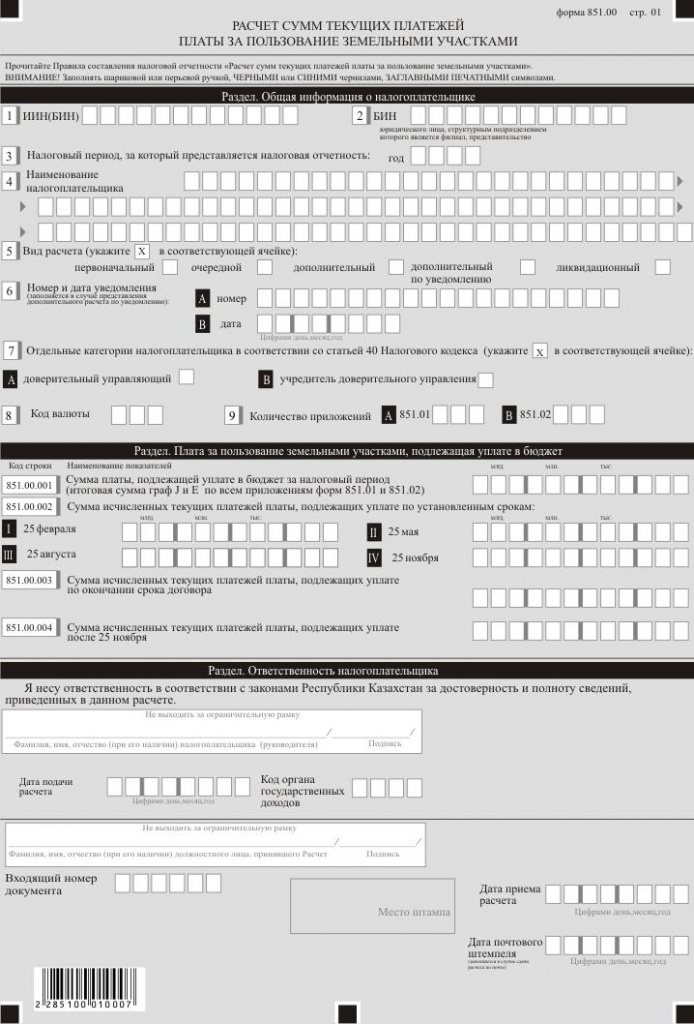

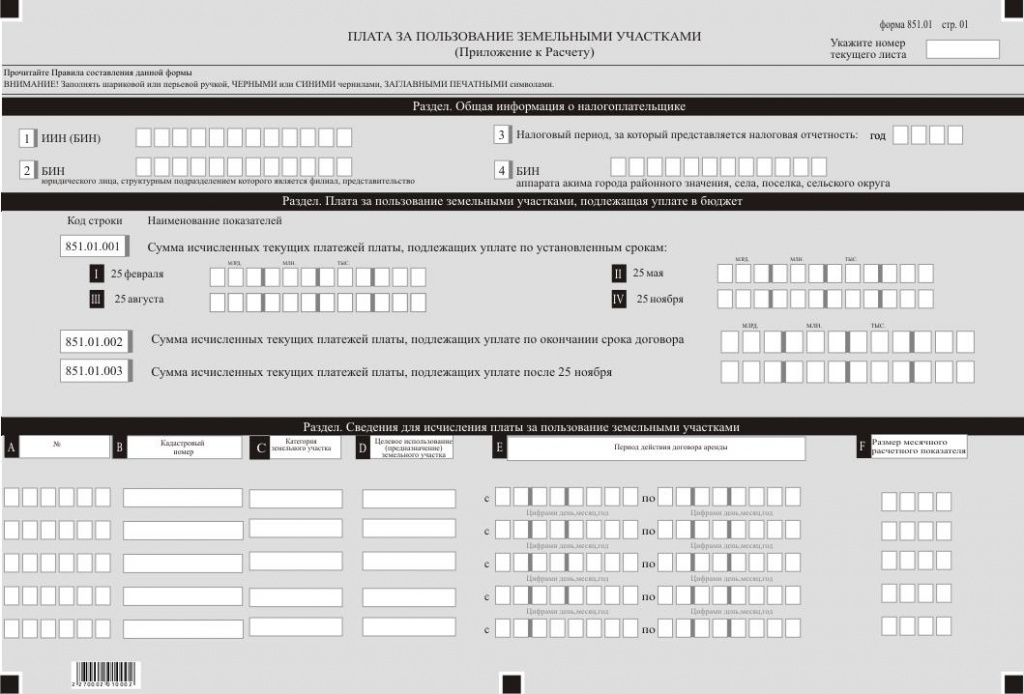

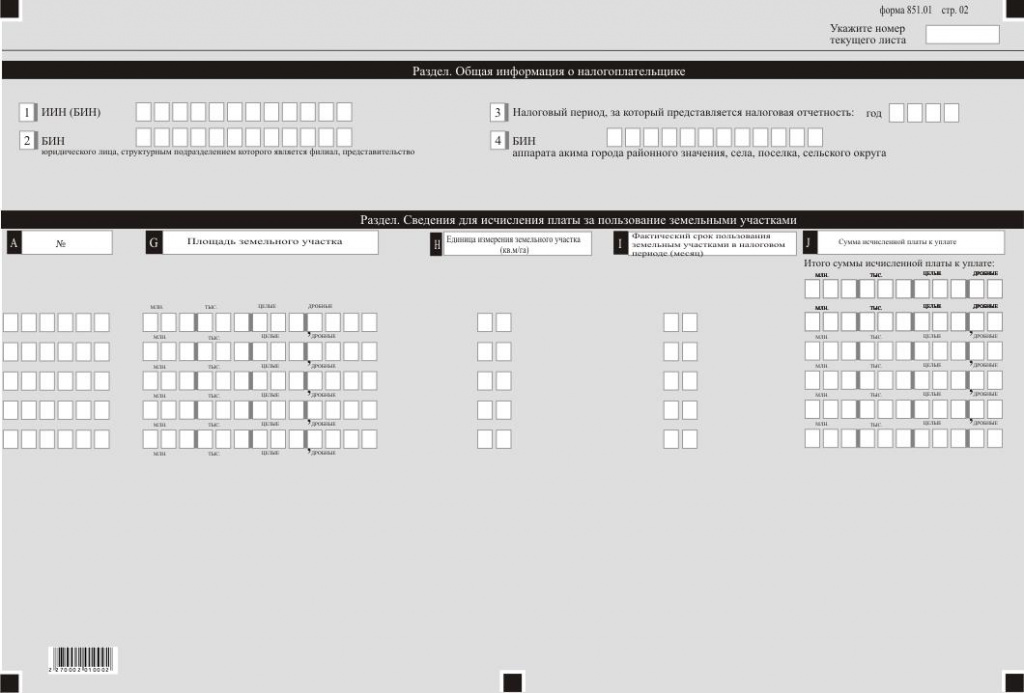

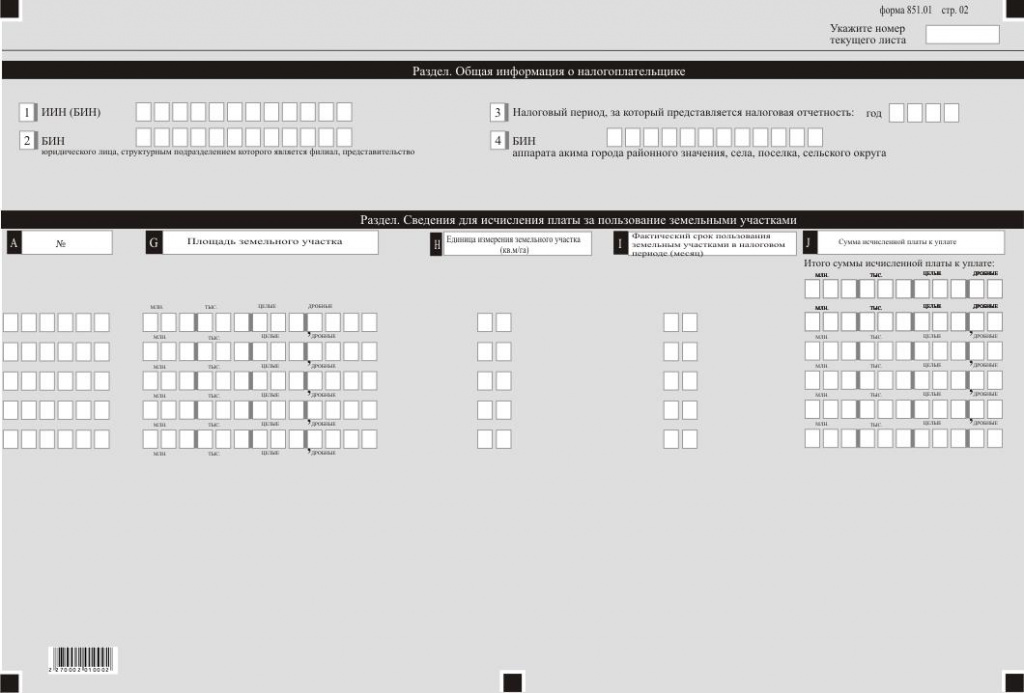

111) форму расчета сумм текущих платежей платы за пользование земельными участками (форма 851.00) согласно приложению 111 к настоящему приказу;

112) правила составления налоговой отчетности «Расчет сумм текущих платежей платы за пользование земельными участками (форма 851.00)» согласно приложению 112 к настоящему приказу;

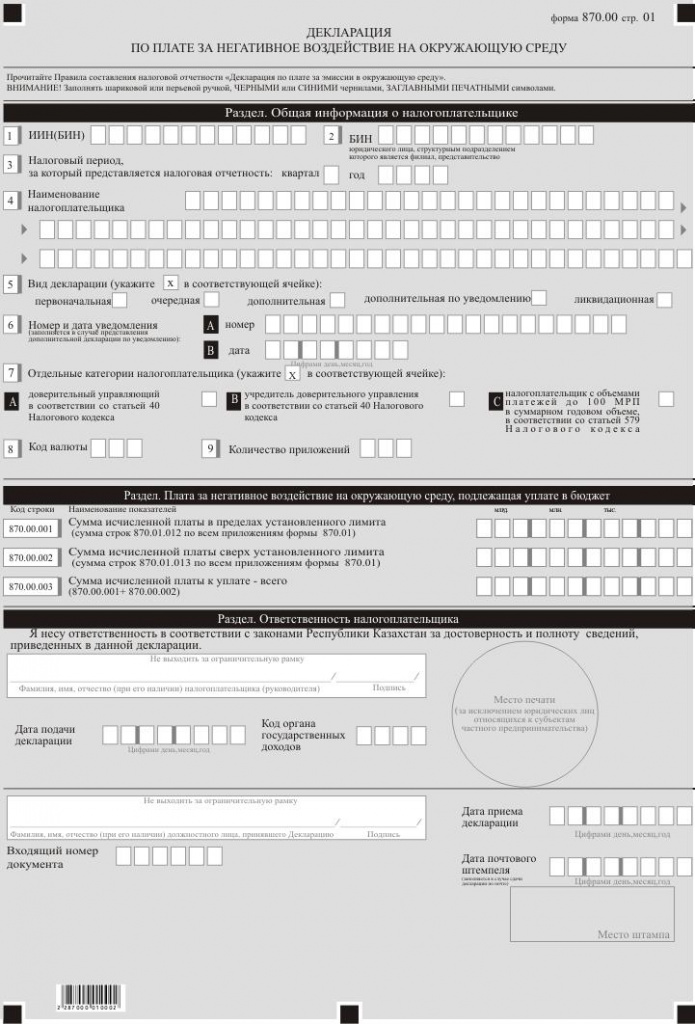

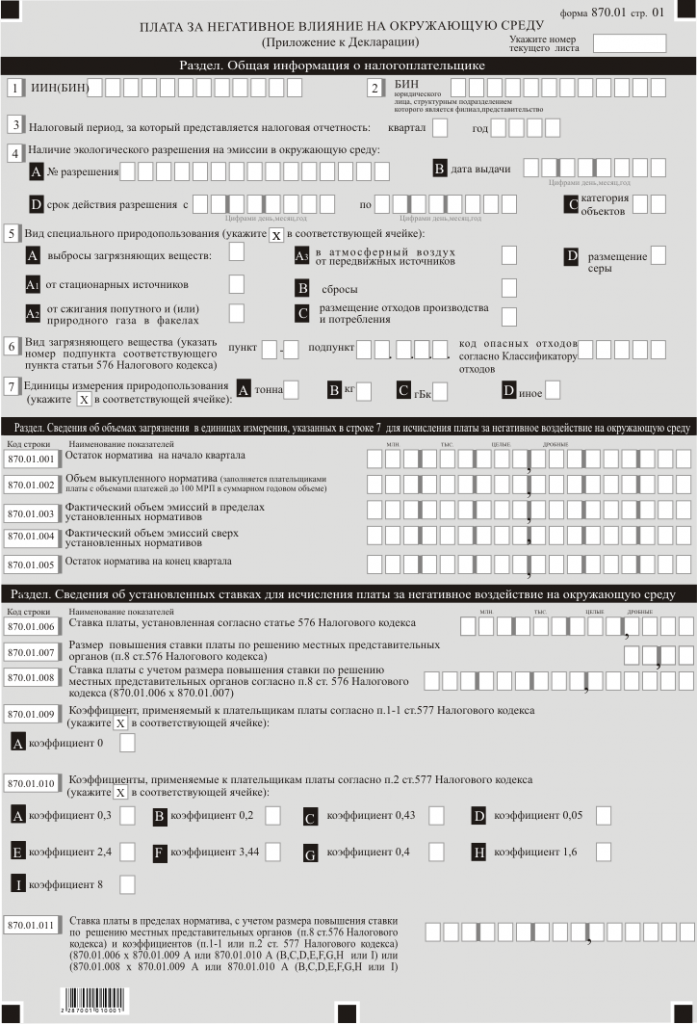

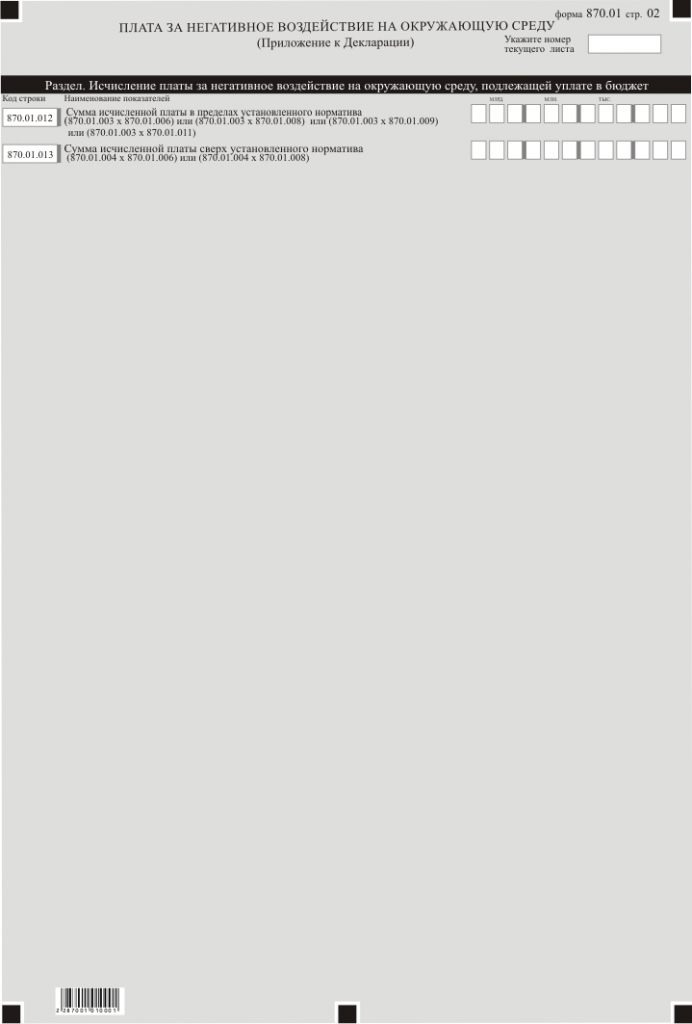

113) форму декларации по плате за эмиссии в окружающую среду (форма 870.00) согласно приложению 113 к настоящему приказу;

114) правила составления налоговой отчетности «Декларация по плате за эмиссии в окружающую среду (форма 870.00)» согласно приложению 114 к настоящему приказу;

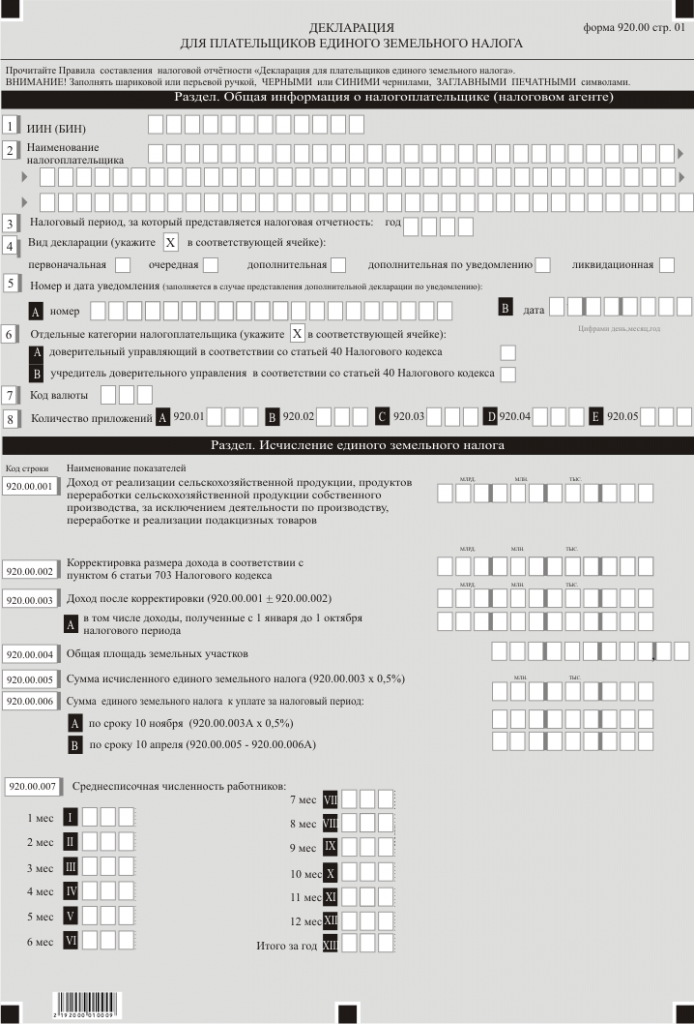

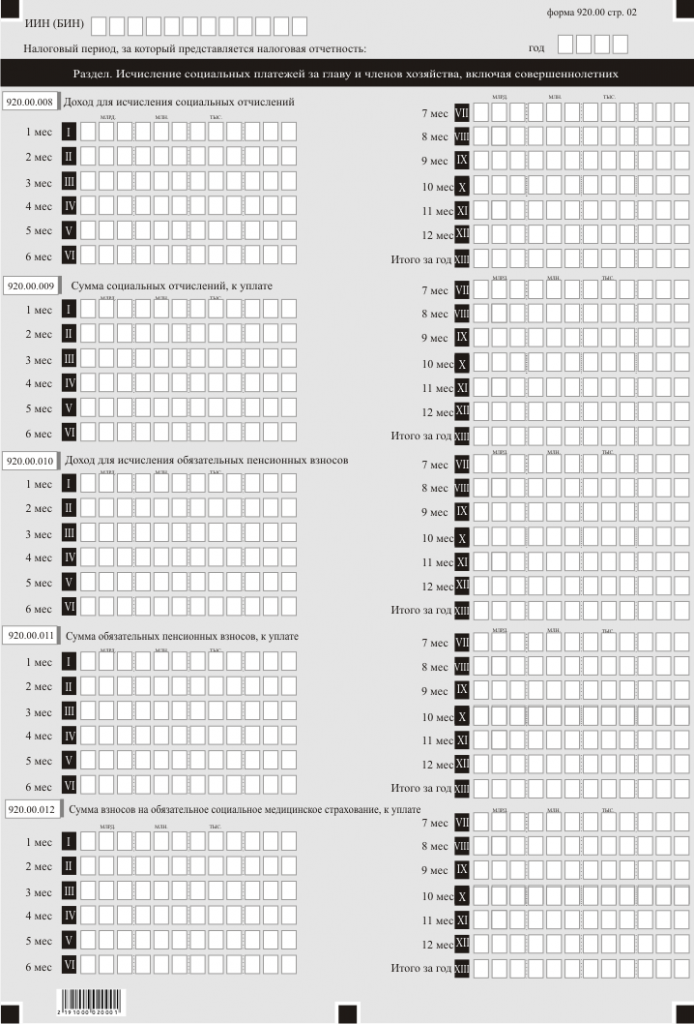

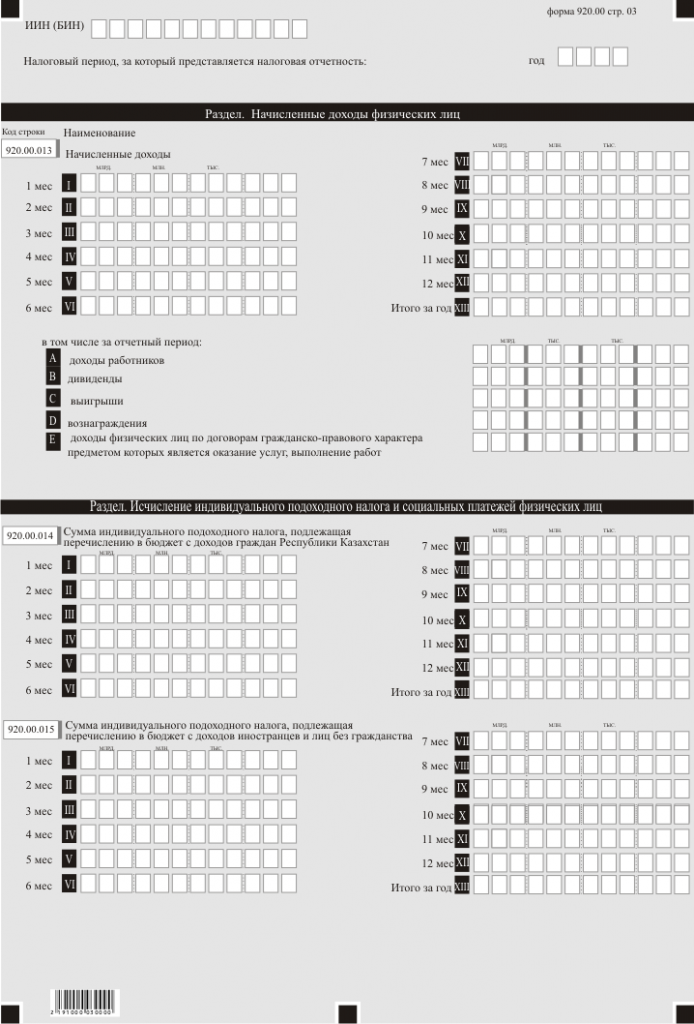

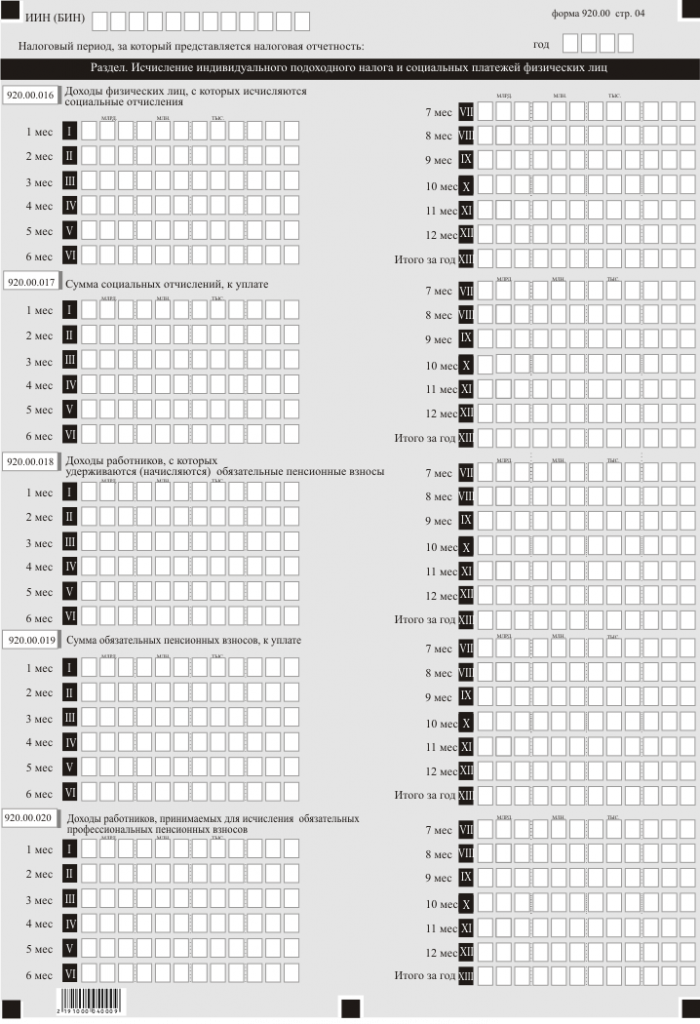

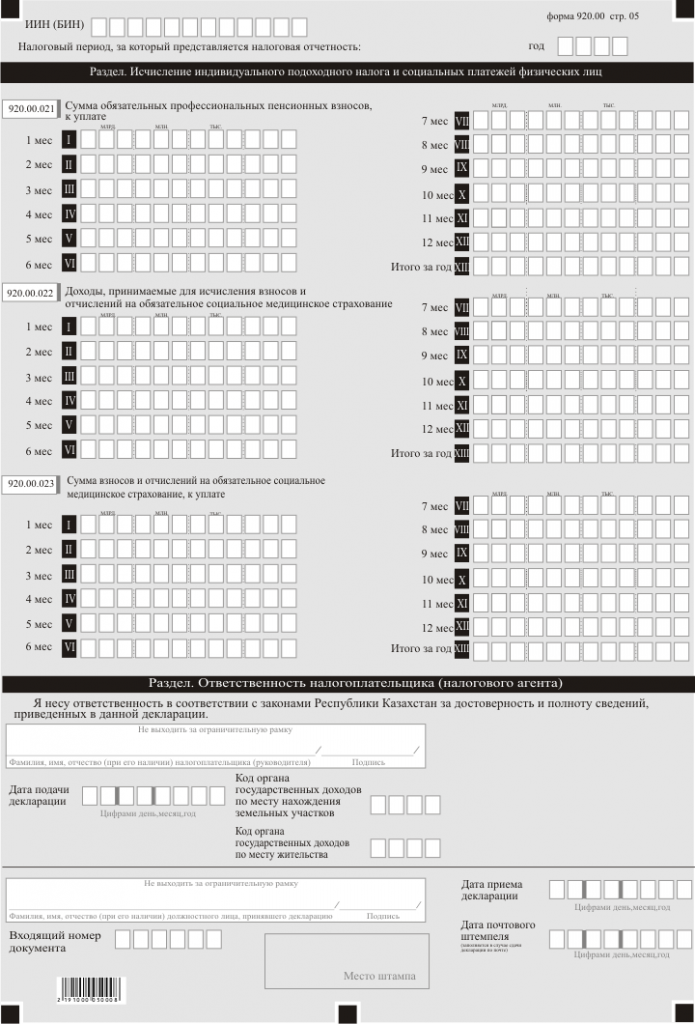

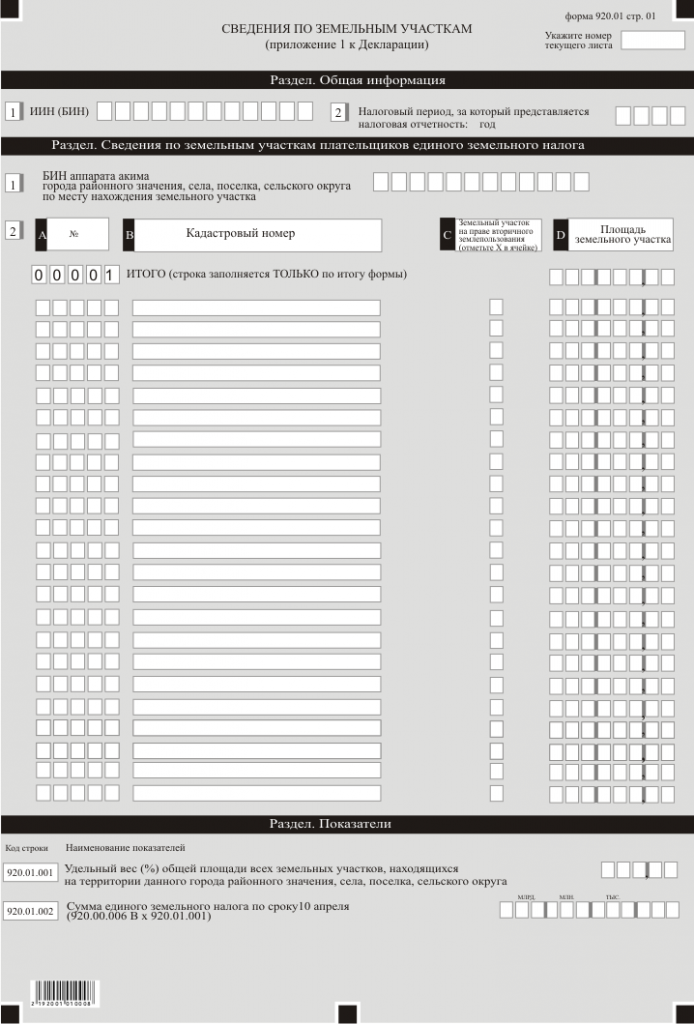

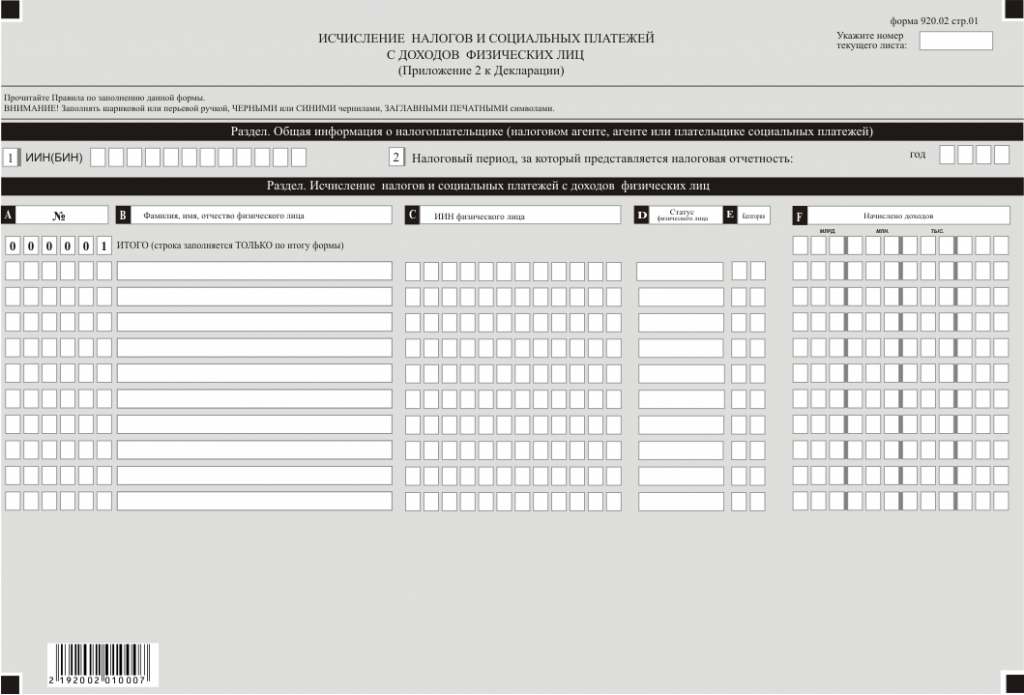

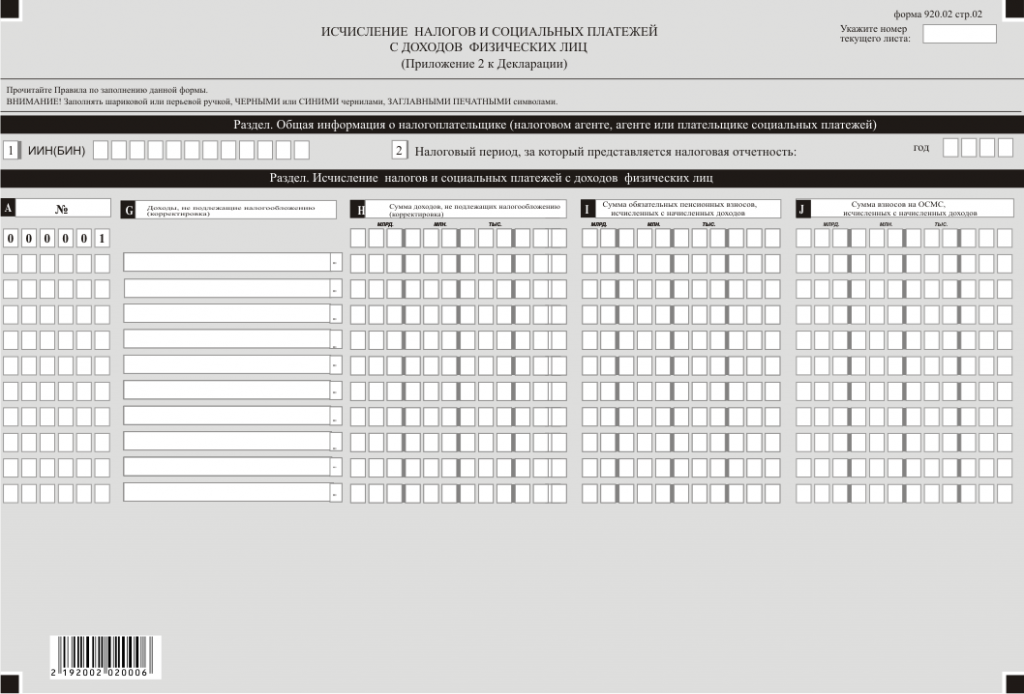

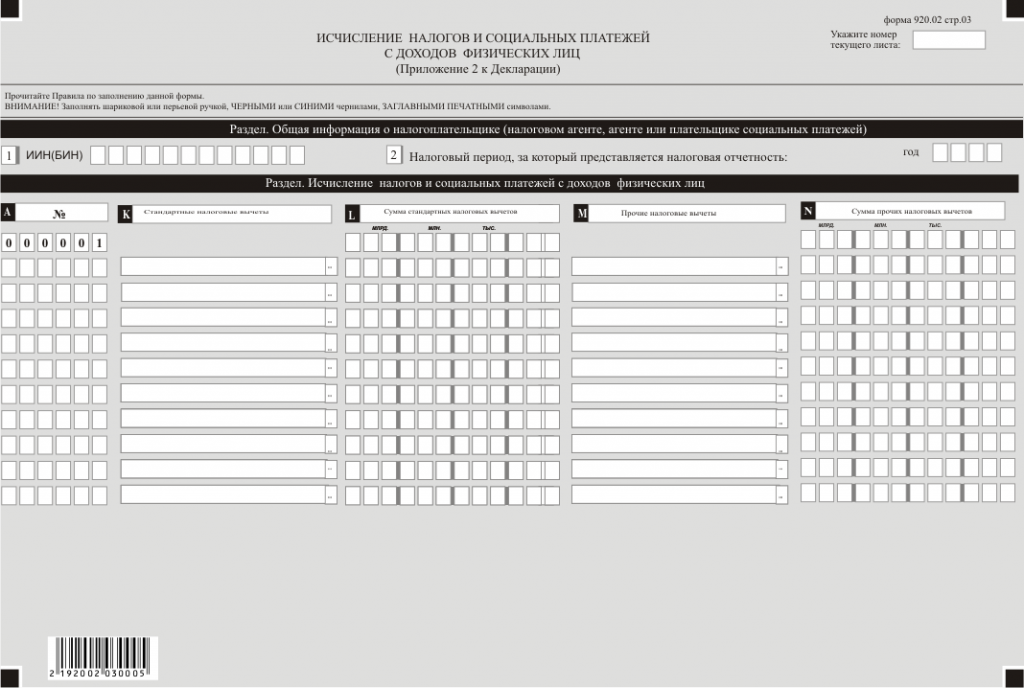

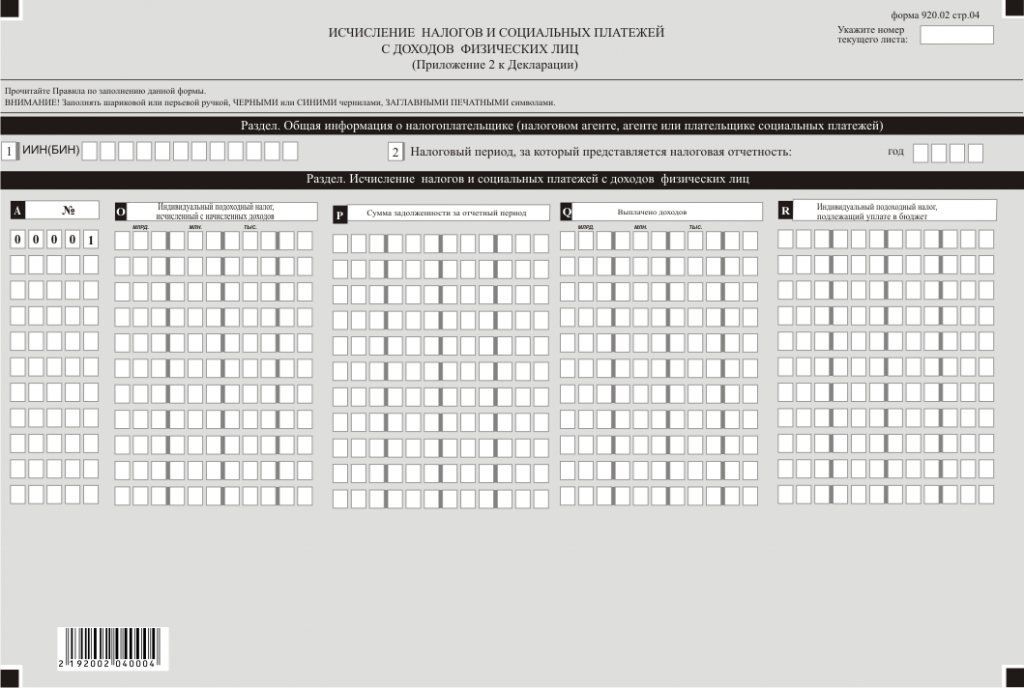

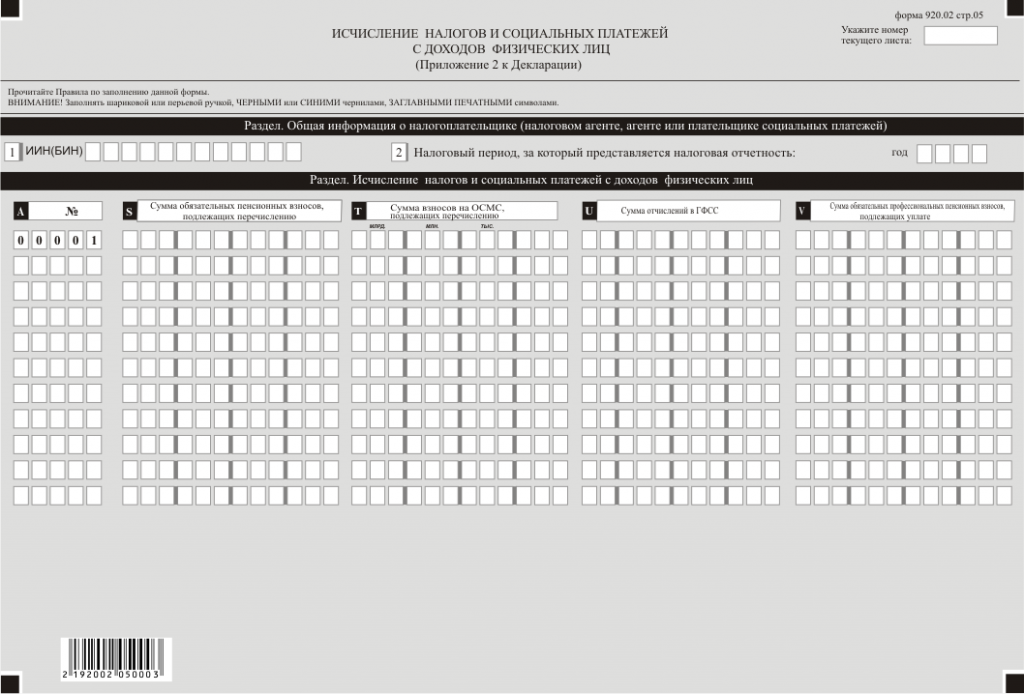

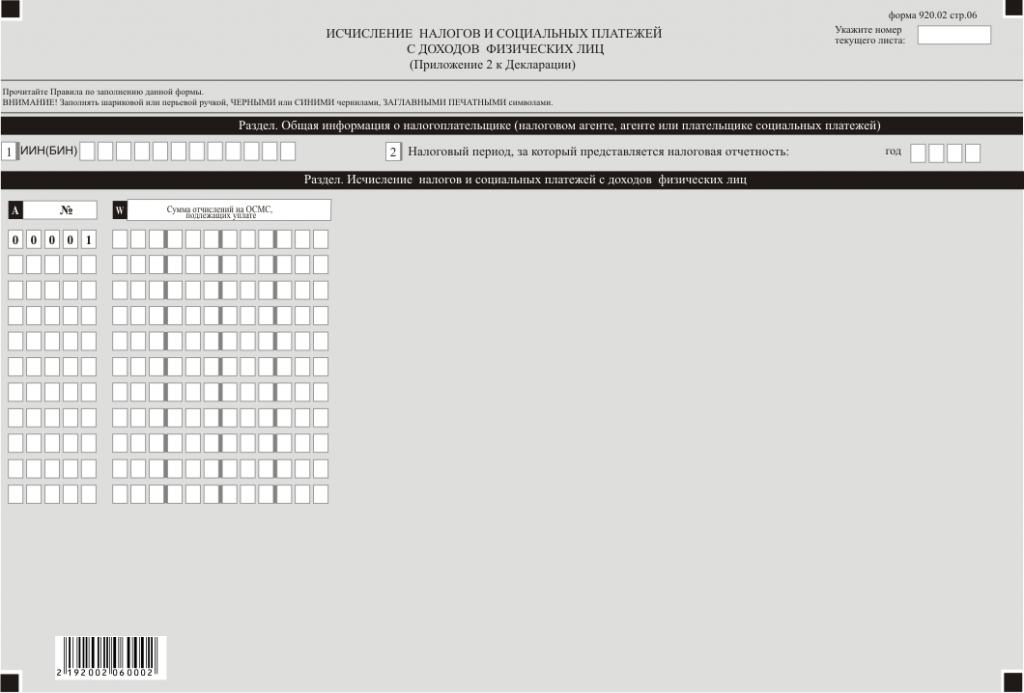

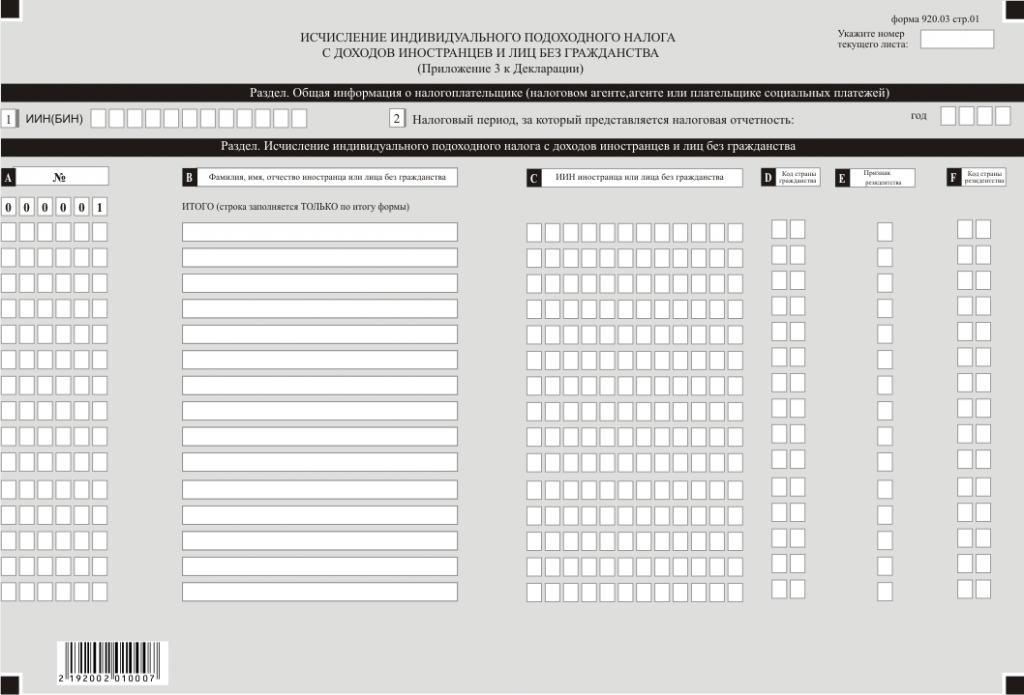

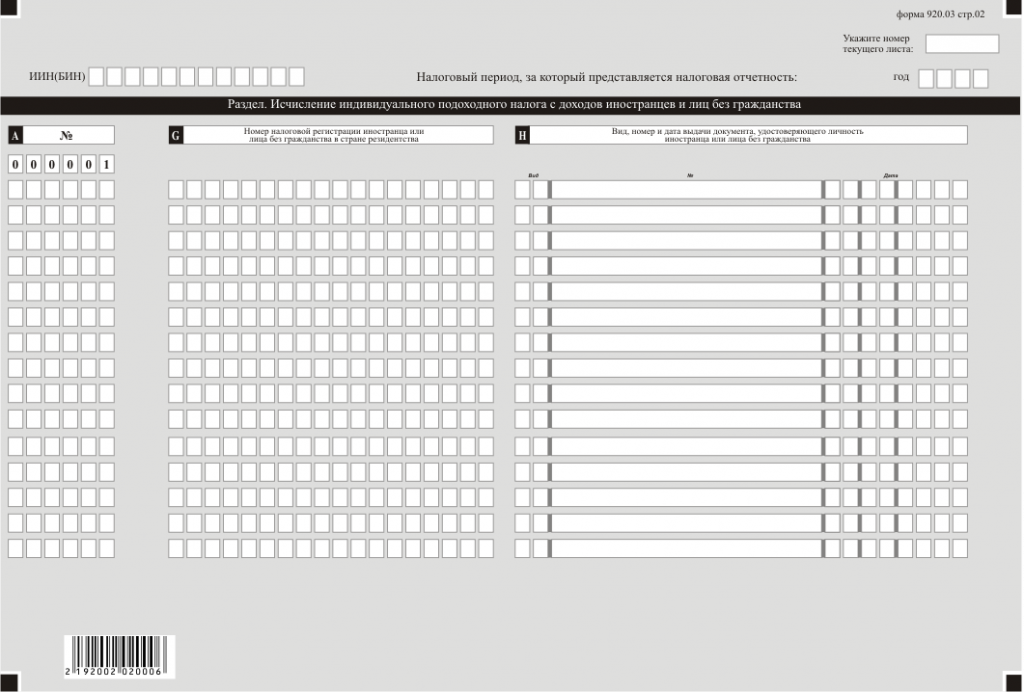

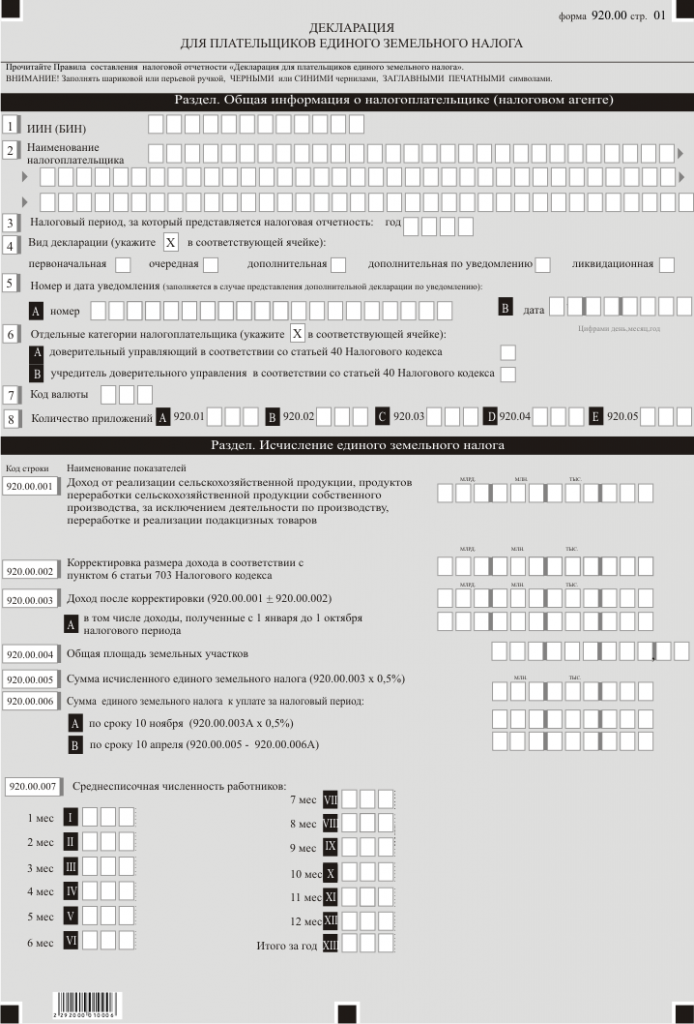

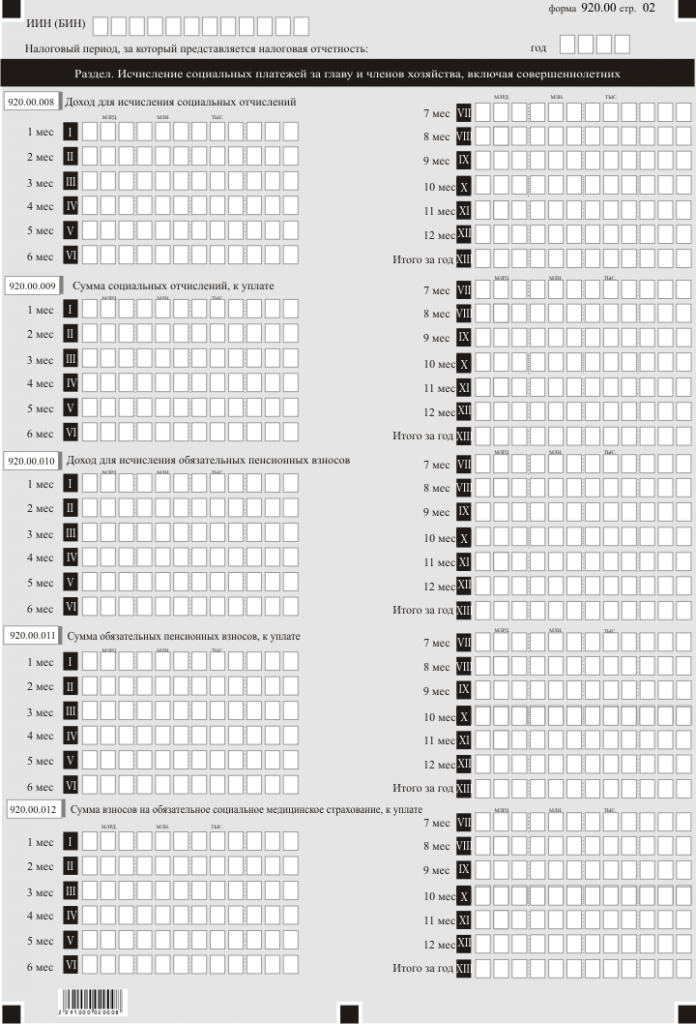

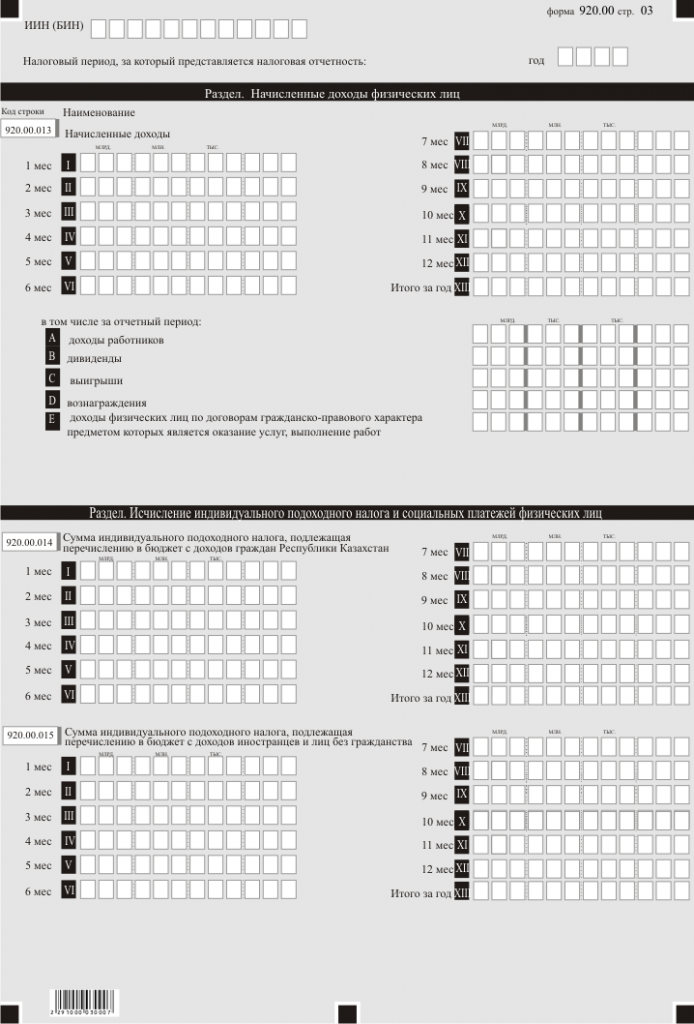

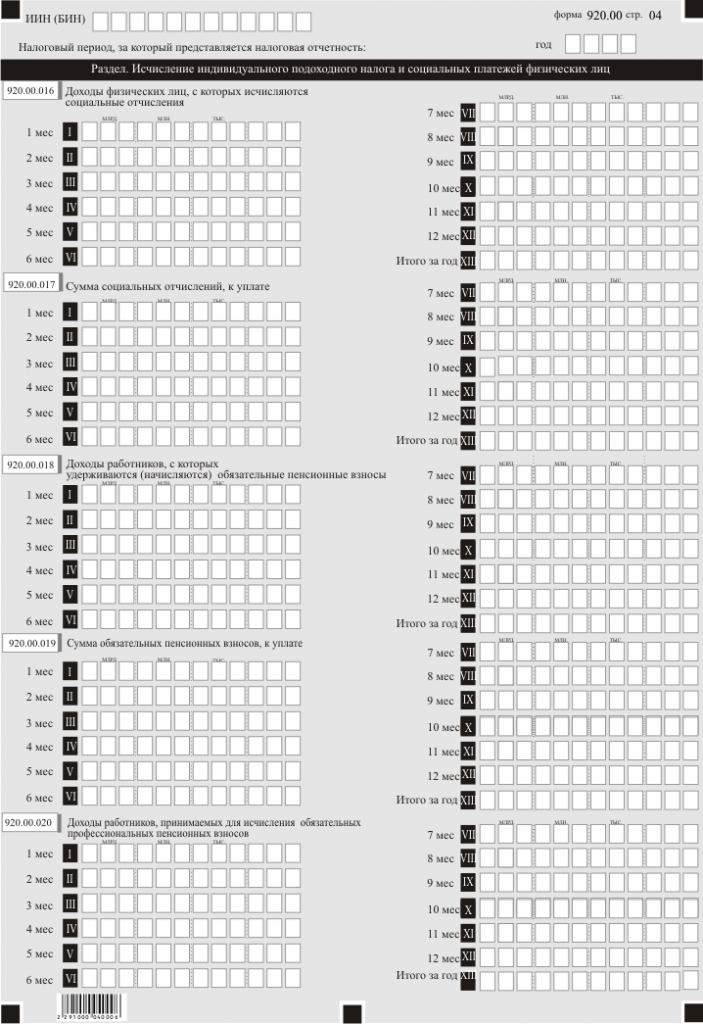

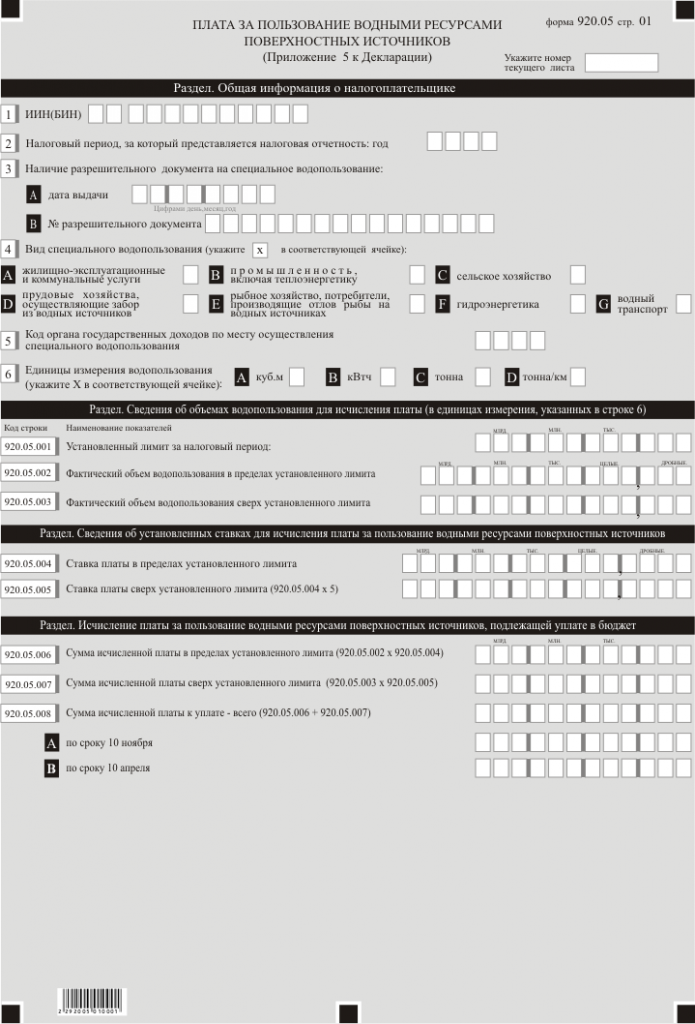

115) форму декларации для плательщиков единого земельного налога (форма 920.00) согласно приложению 115 к настоящему приказу;

116) правила составления налоговой отчетности «Декларация для плательщиков единого земельного налога (форма 920.00)» согласно приложению 116 к настоящему приказу.»;

форму расчета по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода резидента (форма 101.03), утвержденную указанным приказом, изложить в новой редакции согласно приложению 1 к настоящему приказу;

в Правилах составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода резидента (форма 101.03)», утвержденных указанным приказом:

заголовок изложить в следующей редакции:

«Правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удержанного у источника выплаты с дохода резидента (форма 101.03)»;

пункт 1 изложить в следующей редакции:

«1. Настоящие Правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удержанного у источника выплаты с дохода резидента (форма 101.03)» (далее – Правила) разработаны в соответствии с Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) (далее – Налоговый кодекс) и определяют порядок составления формы налоговой отчетности «Расчет по корпоративному подоходному налогу» (далее – расчет), предназначенного для отражения налоговым агентом доходов, облагаемых у источника выплаты, исчисления и своевременной уплаты корпоративного подоходного налога (далее – КПН), удержанного у источника выплаты, при выплате доходов резидентам, указанным в статье 307 Налогового кодекса расчет составляется налоговым агентом в соответствии со статьей 308 Налогового кодекса.»;

форму «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)», изложить в новой редакции согласно приложению 2 к настоящему приказу;

в Правилах составления налоговой отчетности «Декларация по акцизу (форма 400.00)», утвержденных указанным приказом:

дополнить пунктом 12-1 следующего содержания:

«12-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2021 года.»;

в Правилах составления налоговой отчетности «Расчет акциза за структурное подразделение или объекты, связанные с налогообложением (форма 421.00)», утвержденных указанным приказом:

дополнить пунктом 12-1 следующего содержания:

«12-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2021 года.»;

в Правилах составления налоговой отчетности «Декларация по рентному налогу на экспорт (форма 570.00)», утвержденных указанным приказом:

дополнить пунктом 8-1 следующего содержания:

«8-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2021 года.»;

в Правилах составления налоговой отчетности «Декларация по налогу на добычу полезных ископаемых (форма 590.00)», утвержденных указанным приказом:

дополнить пунктом 10-1 следующего содержания:

«10-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2021 года.»;

в Правилах составления налоговой отчетности «Расчет сумм текущих платежей платы за пользование земельными участками (форма 851.00)», утвержденных указанным приказом:

дополнить пунктом 12-1 следующего содержания:

«12-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2021 года.»;

в Правилах составления налоговой отчетности «Декларация по плате за эмиссии в окружающую среду (форма 870.00)», утвержденных указанным приказом:

дополнить пунктом 12-1 следующего содержания:

«12-1. Данная форма распространяется на правоотношения, возникшие с 1 января 2020 года по 31 декабря 2021 года.»;

в Правилах составления налоговой отчетности «Декларация по корпоративному подоходному налогу (форма 100.00)», утвержденных указанным приказом:

подпункт 18) пункта 17 изложить в следующей редакции:

«18) в строке 100.00.036 указывается вычет налогов и платежей в бюджет, в соответствии со статьей 263 Налогового кодекса;»;

абзац третий подпункта 12) пункта 36 изложить в следующей редакции:

«в строке 100.06.012 II указывается доход, освобождаемый в соответствии с Конституционным законом;»;

подпункт 5) пункта 50 изложить в следующей редакции:

«5) в строке 100.12.005 указывается сумма дохода от оказания других финансовых услуг, определяемых совместным актом МФЦА, центрального уполномоченного органа по государственному планированию и государственного органа, осуществляющего руководство в сфере обеспечения поступлений налогов и других обязательных платежей в бюджет, определяемая в соответствии с подпунктом 5) пункта 3 статьи 6 Конституционного закона;»;

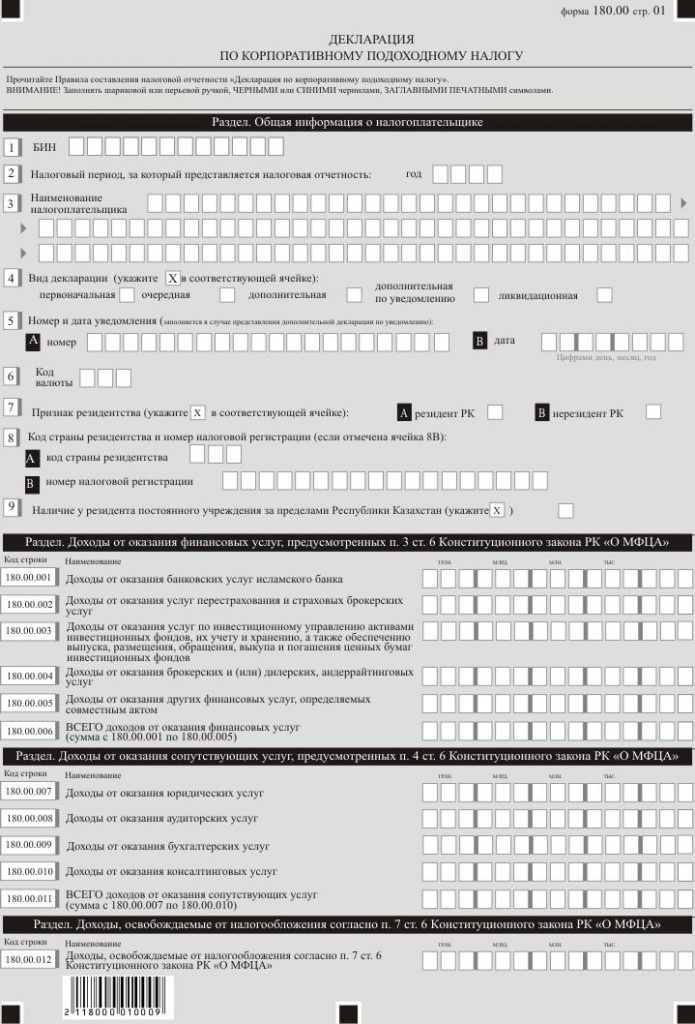

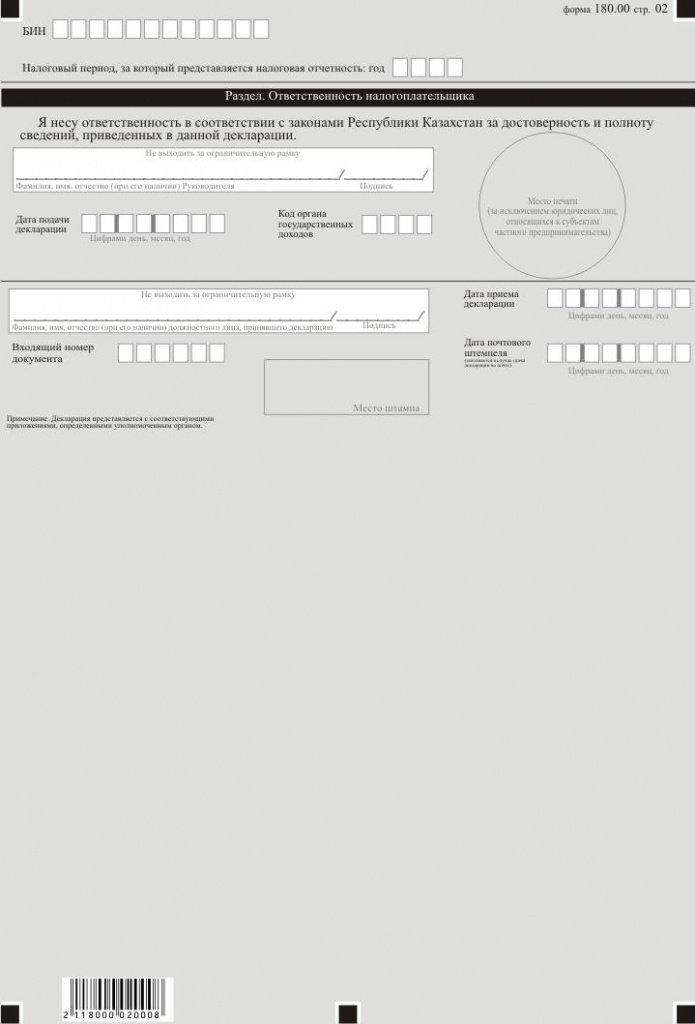

форму декларации по корпоративному подоходному налогу (форма 180.00), утвержденную указанным приказом, изложить в новой редакции согласно приложению 3 к настоящему приказу;

в Правилах составления налоговой отчетности «Декларация по корпоративному подоходному налогу (форма 180.00)», утвержденных указанным приказом:

пункт 16 исключить;

пункт 17 изложить в следующей редакции:

«17. В строке 6 указывается код валюты, в которой ведется налоговый учет и составлена декларация, согласно пункту 10 Правил.»;

абзац первый пункта 18 изложить в следующей редакции:

«18. В строке 7 указывается признак резидентства:»;

абзац первый пункта 19 изложить в следующей редакции:

«19. В строке 8 указываются реквизиты нерезидента, если декларация составляется налогоплательщиком-нерезидентом Республики Казахстан:»;

пункт 20 изложить в следующей редакции:

«20. В строке 9 указывается наличие постоянного учреждения за пределами Республики Казахстан.

Ячейка отмечается резидентом Республики Казахстан, имеющим постоянное учреждение за пределами Республики Казахстан.»;

в Правилах составления налоговой отчетности «Декларация по индивидуальному подоходному налогу и социальному налогу (форма 200.00)», утвержденных указанным приказом:

подпункт 2) пункта 17 изложить в следующей редакции:

«2) 200.01.002 предназначена для отражения суммы доходов, освобождаемых от налогообложения согласно пунктам 6 и 7 статьи 6 Конституционного закона.

Строка 200.01.002 включает в себя в том числе, сумму доходов, отраженных в графе P в форме 200.02, по иностранцам и лицам без гражданства, являющимися работниками участника или органа МФЦА, освобождаемых от налогообложения, согласно пунктам 6 и 7 статьи 6 Конституционного закона;»;

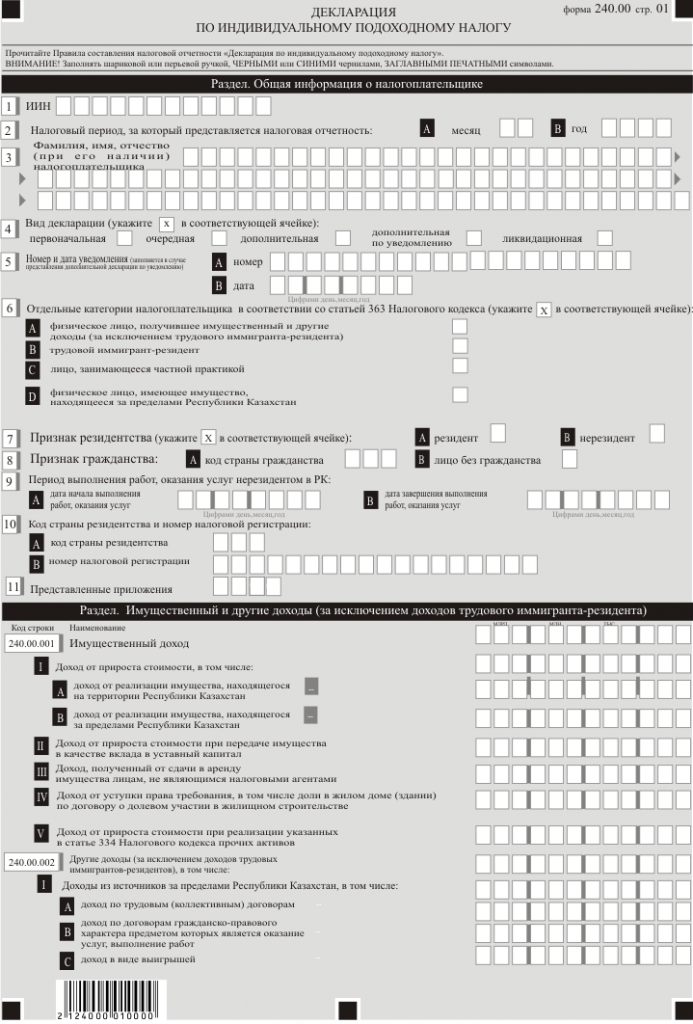

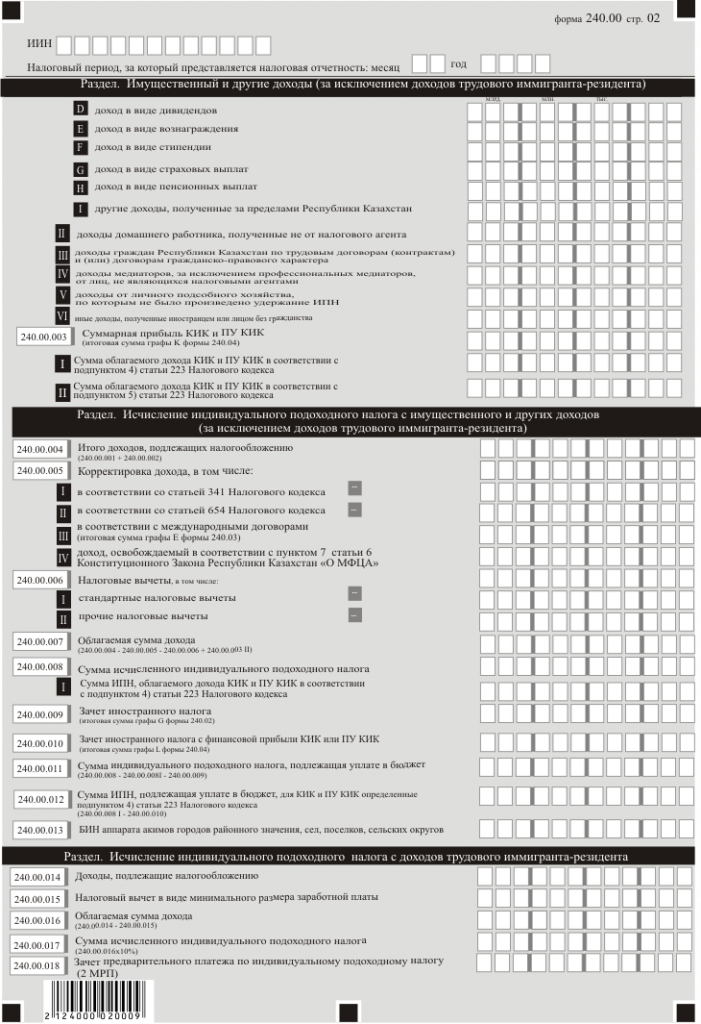

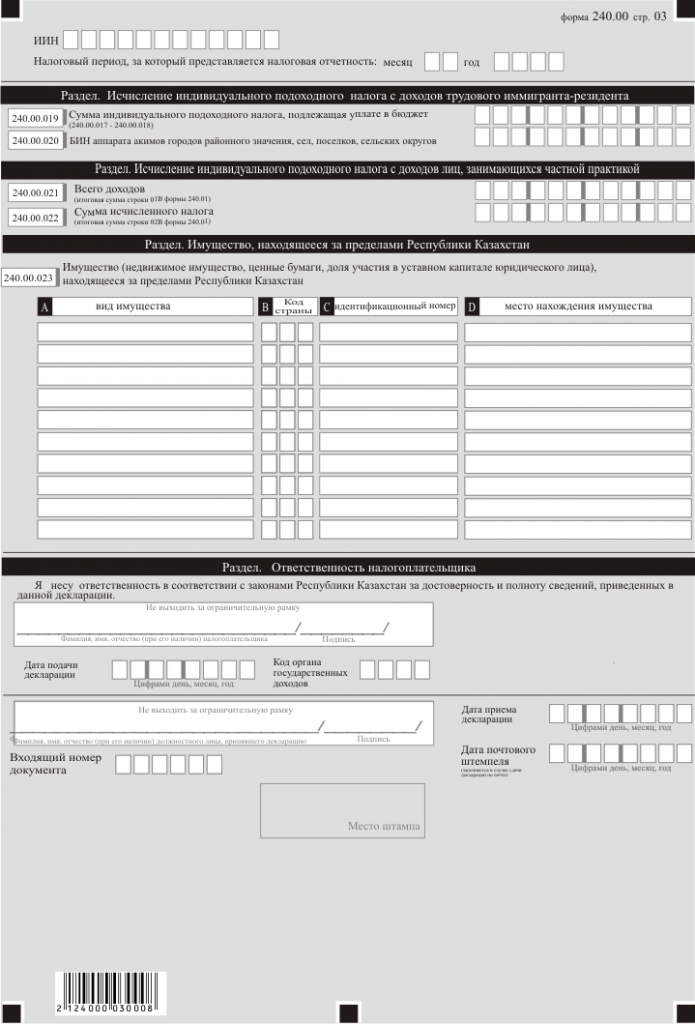

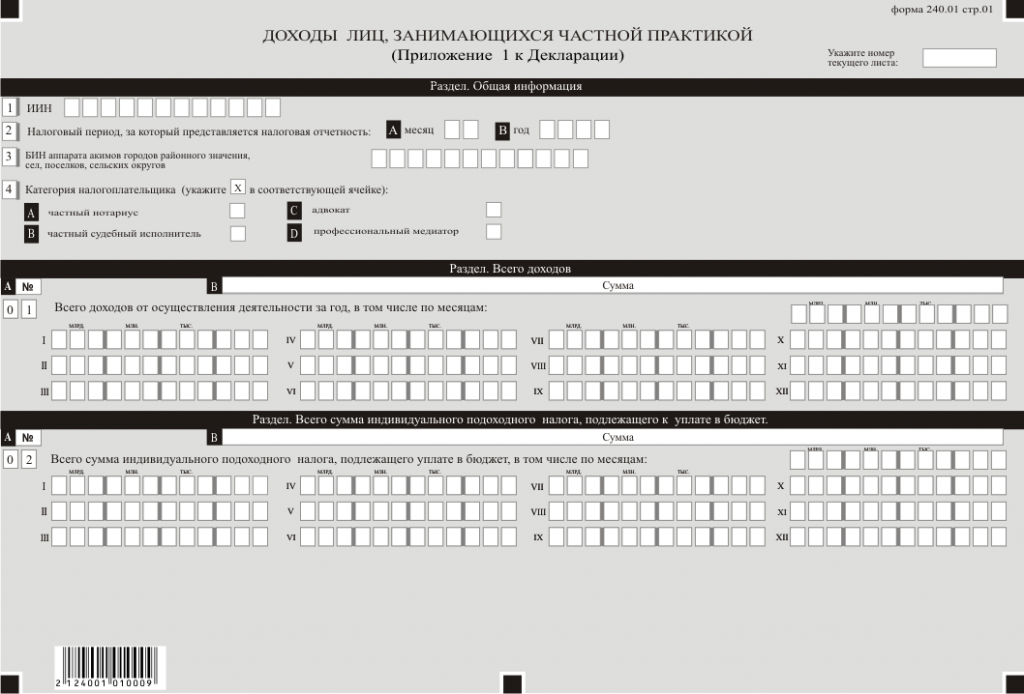

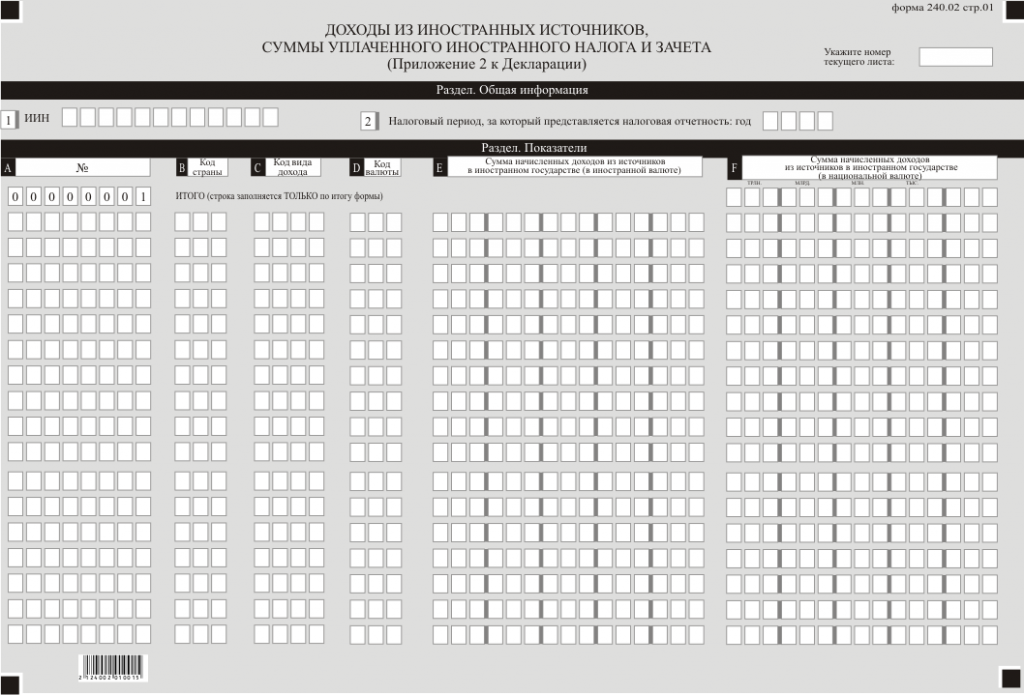

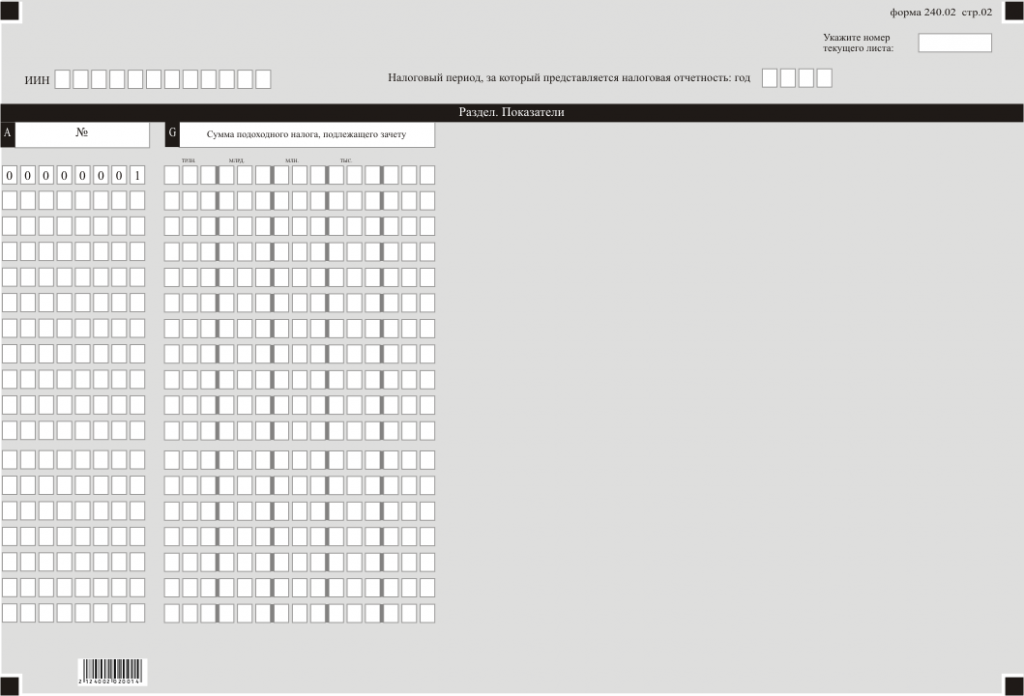

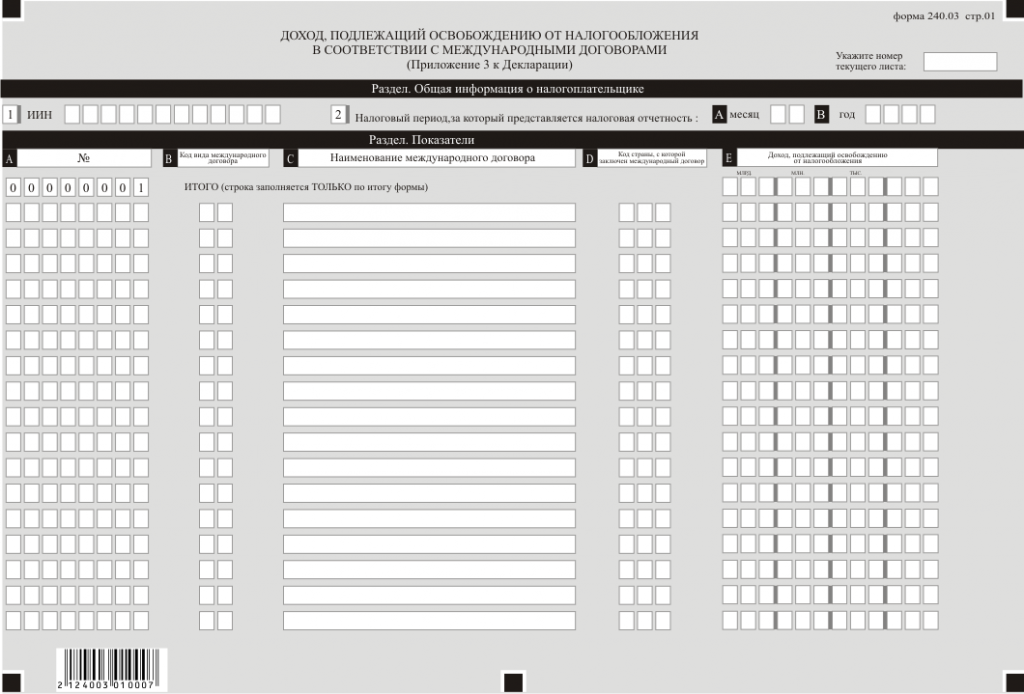

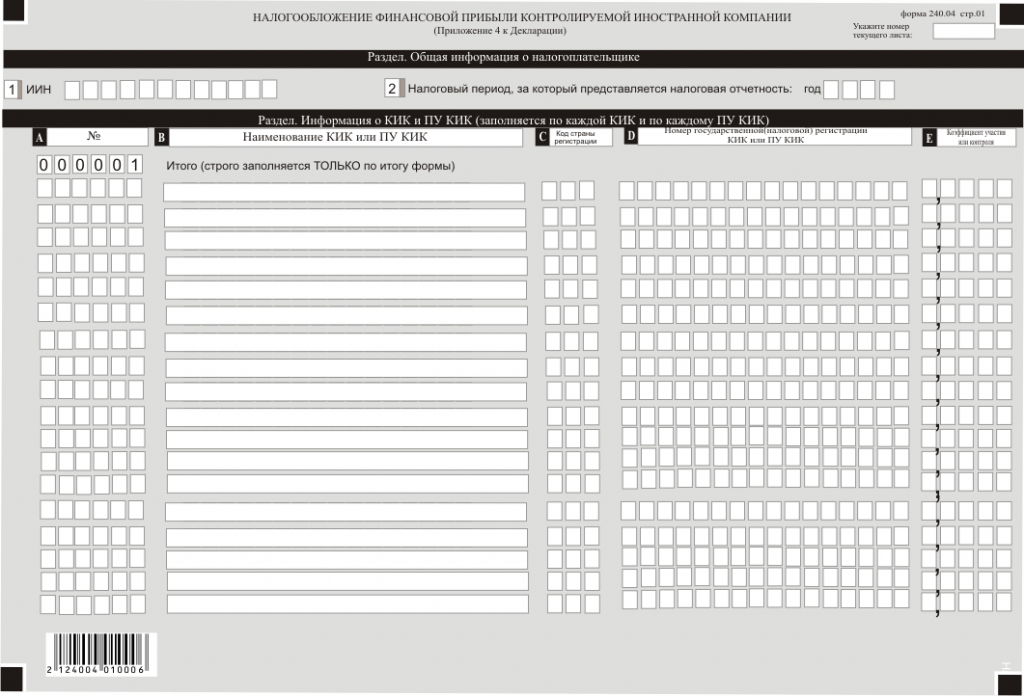

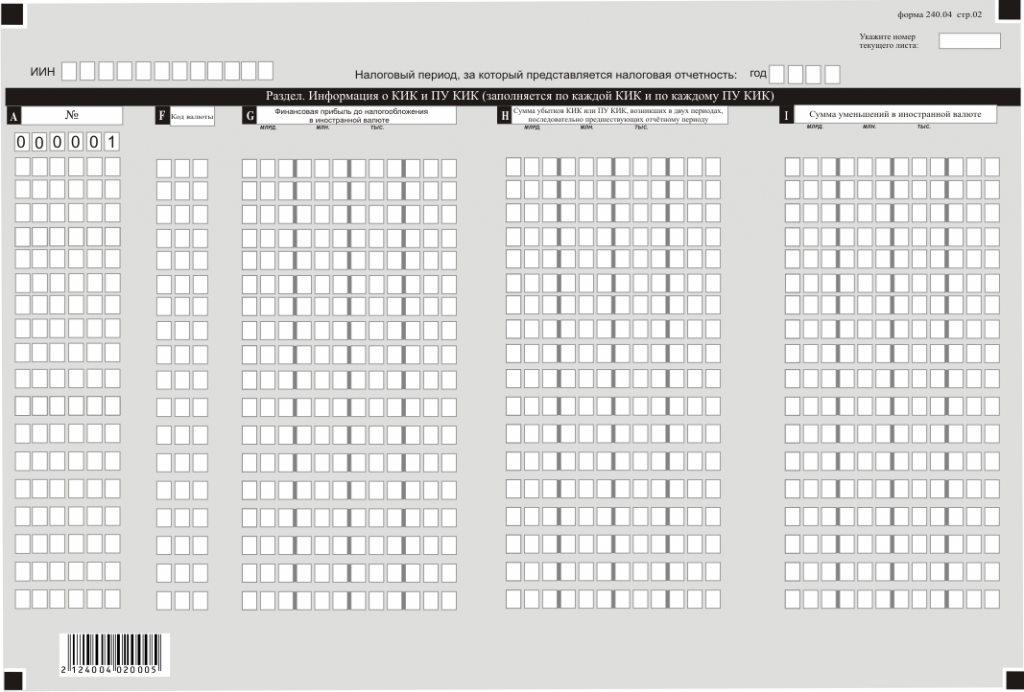

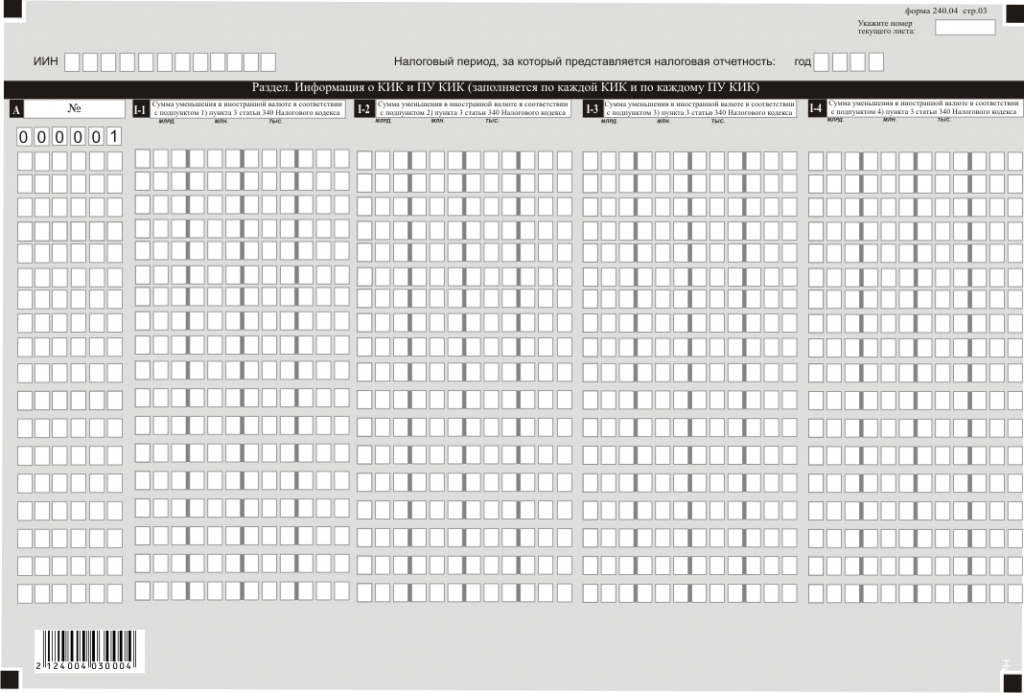

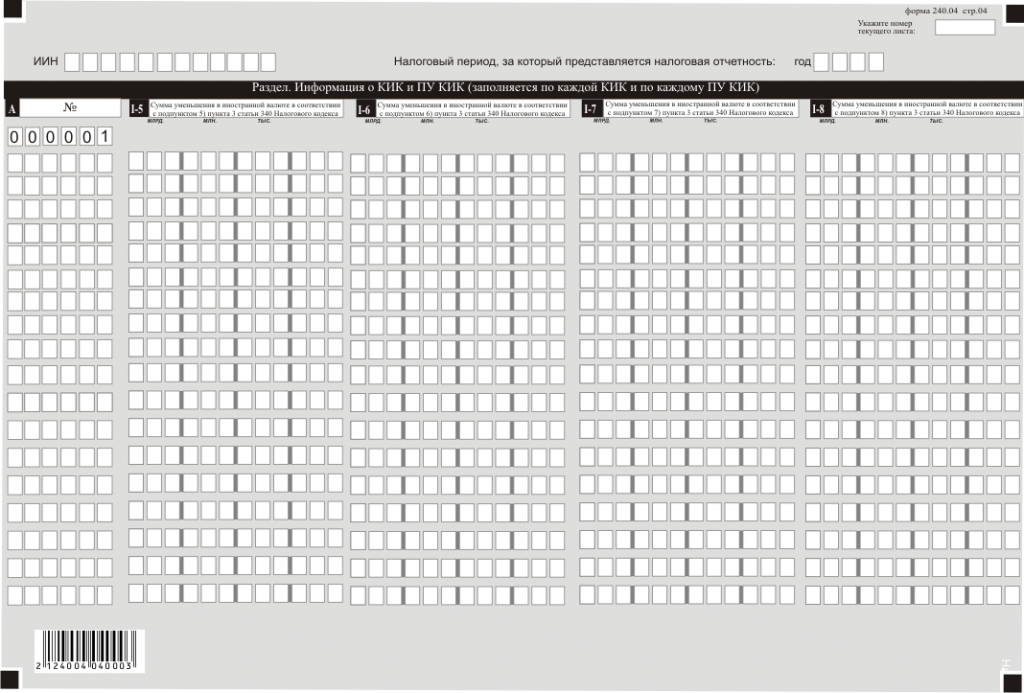

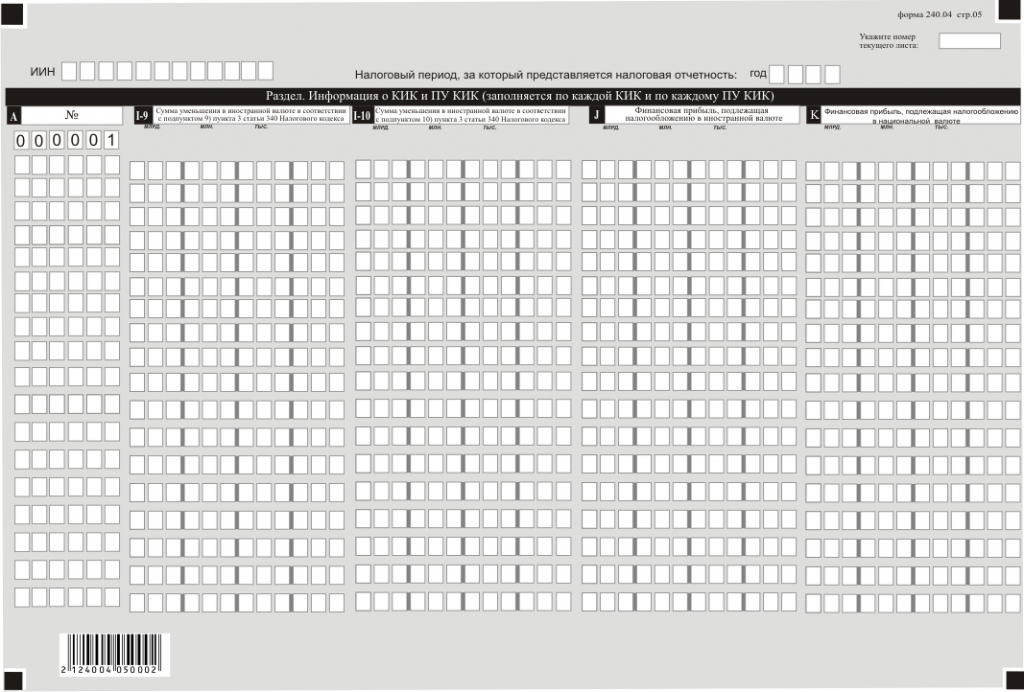

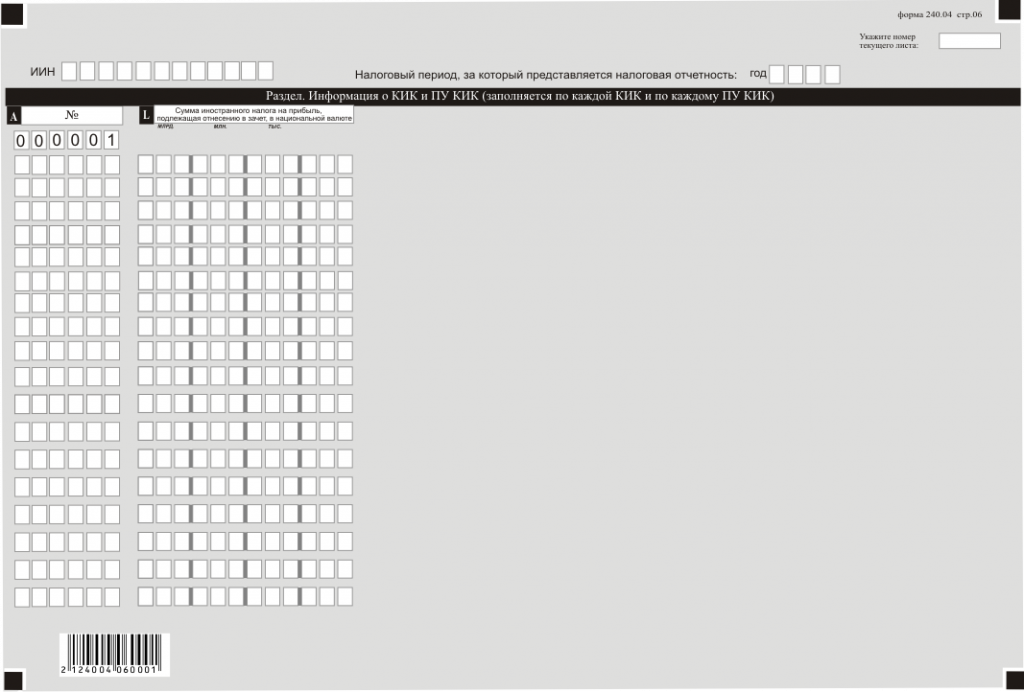

форму декларации по индивидуальному подоходному налогу (форма 240.00), утвержденную указанным приказом, изложить в новой редакции согласно приложению 4 к настоящему приказу;

в Правилах составления налоговой отчетности «Декларация по индивидуальному подоходному налогу (форма 240.00)», утвержденных указанным приказом:

подпункт 6) пункта 14 изложить в следующей редакции:

«6) отдельные категории налогоплательщика в соответствии со статьей 363 Налогового кодекса.

Ячейки отмечаются, если налогоплательщик относится к одной из категорий, указанных в строках А, В, С и D:

А – физическое лицо, получившее имущественный и другие доходы (за исключением трудового иммигранта-резидента);

В – трудовой иммигрант – резидент;

С – лицо, занимающееся частной практикой;

D – физическое лицо, имеющее имущество, находящееся за пределами Республики Казахстан;»;

в подпункте 1) пункта 15:

абзацы седьмой и восьмой изложить в следующей редакции:

«В строке 240.00.001 IV отражается доход от уступки права требования, в том числе доли в жилом доме (здании) по договору о долевом участии в жилищном строительстве;

В строке 240.00.001 V отражается доход от прироста стоимости при реализации указанных в статье 334 Налогового кодекса прочих активов индивидуального предпринимателя, применяющего специальный налоговый режим для субъектов малого бизнеса либо для крестьянских или фермерских хозяйств;»;

абзац девятый исключить;

пункт 19 исключить;

в Правилах составления налоговой отчетности «Декларация по налогу на добавленную стоимость (форма 300.00)», утвержденных указанным приказом:

дополнить пунктом 12-1 следующего содержания:

«12-1. Данная форма распространяется на правоотношения, возникшие с 1 января по 31 декабря 2021 года.»;

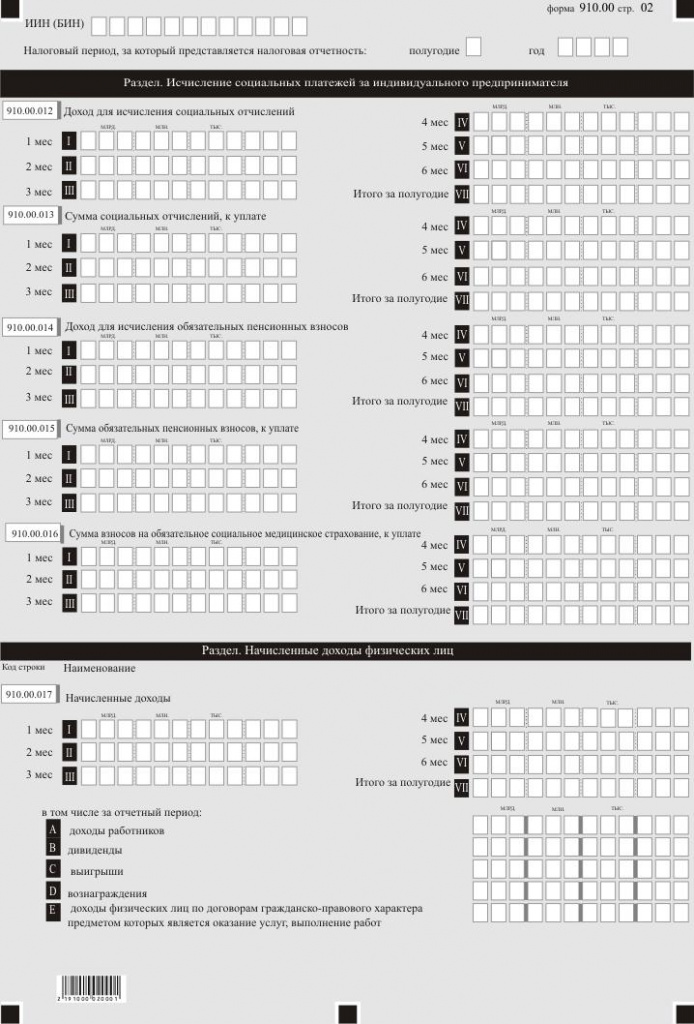

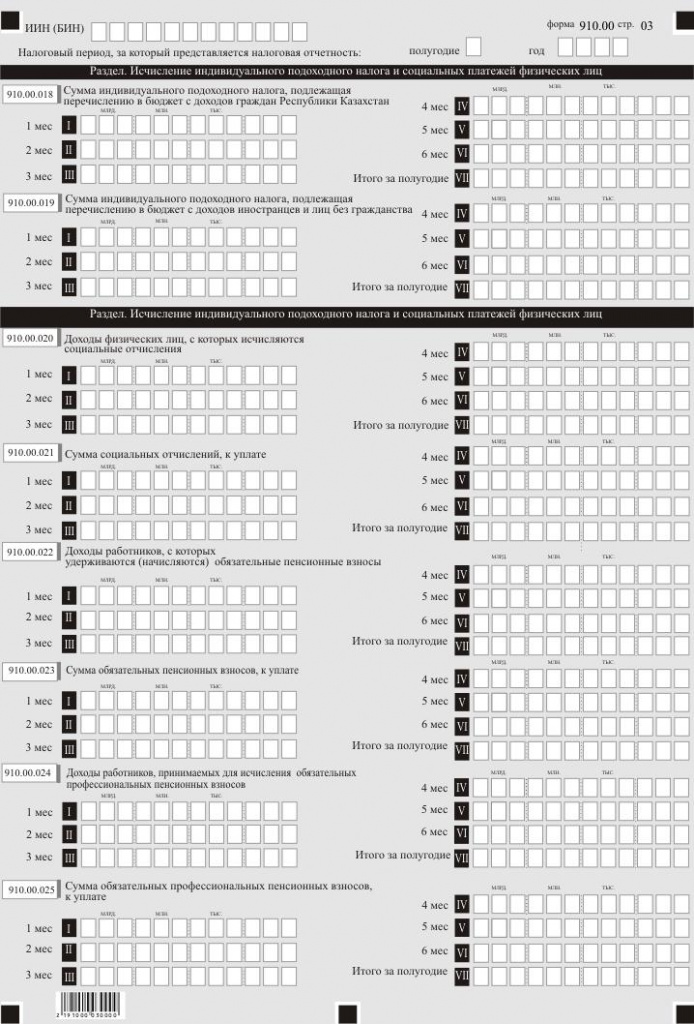

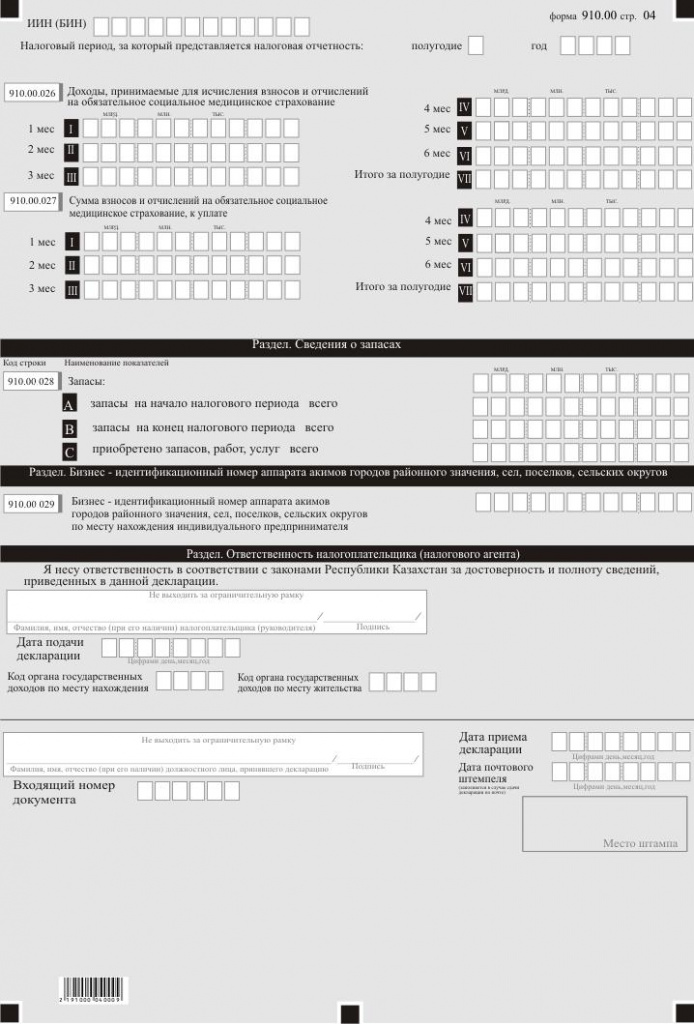

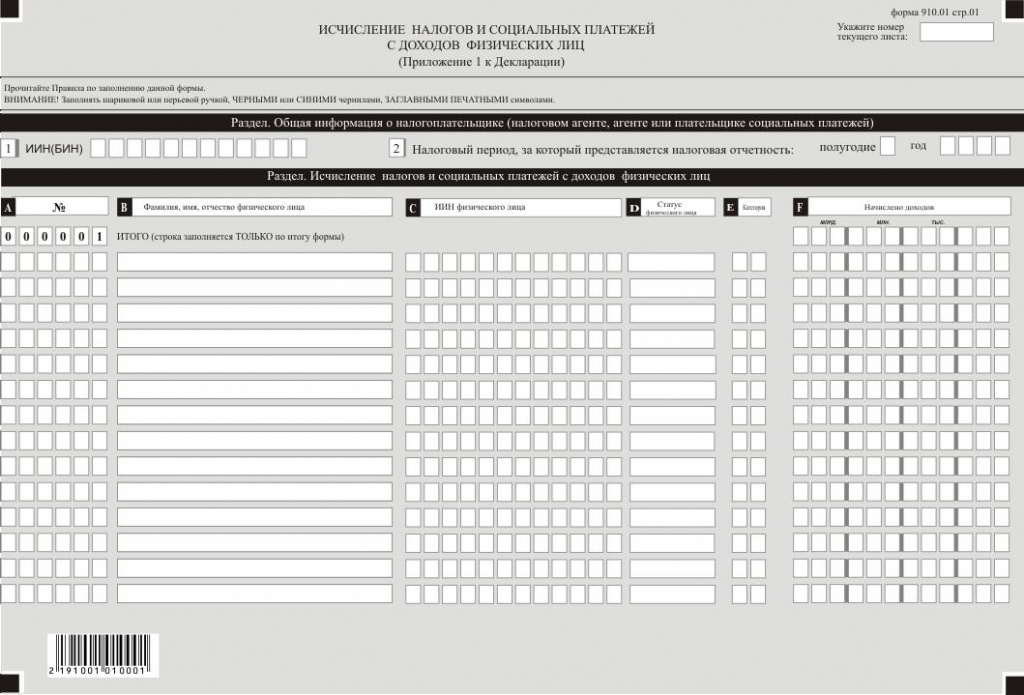

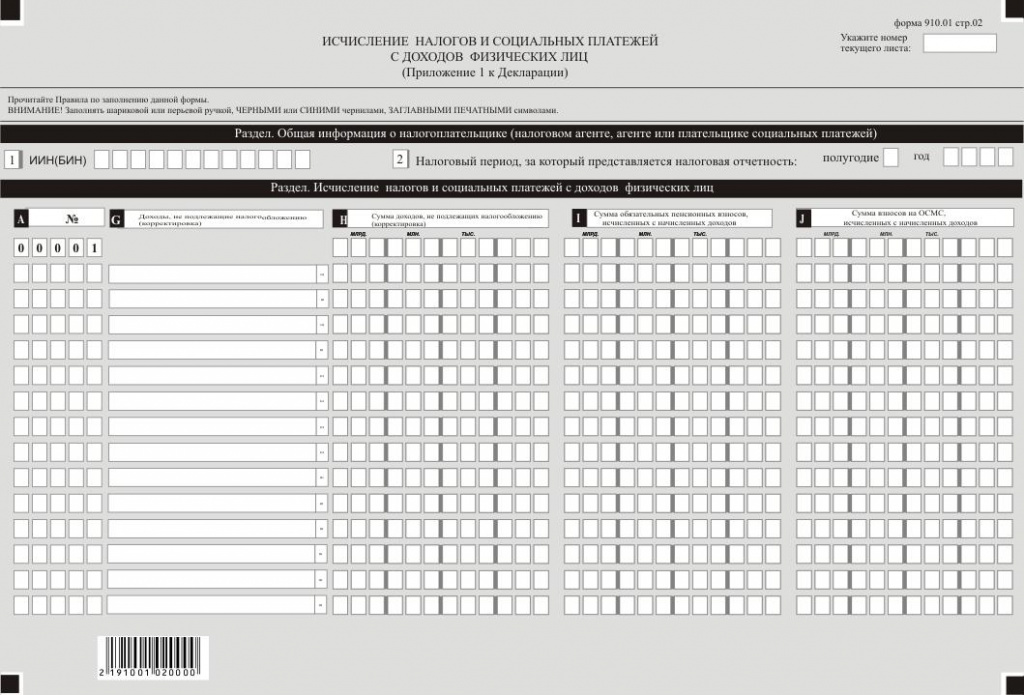

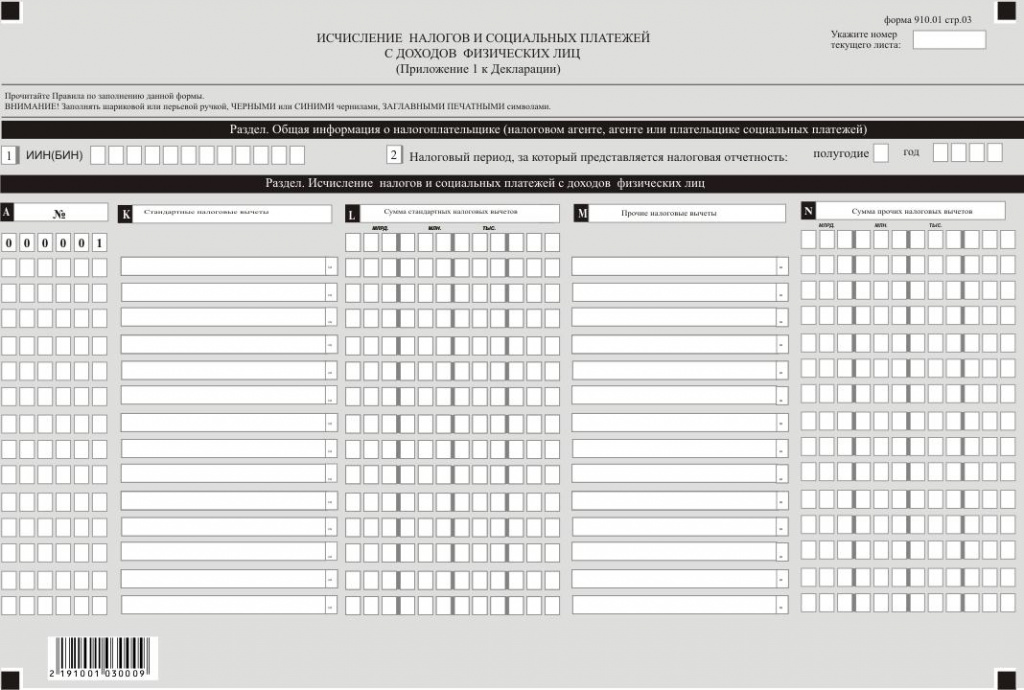

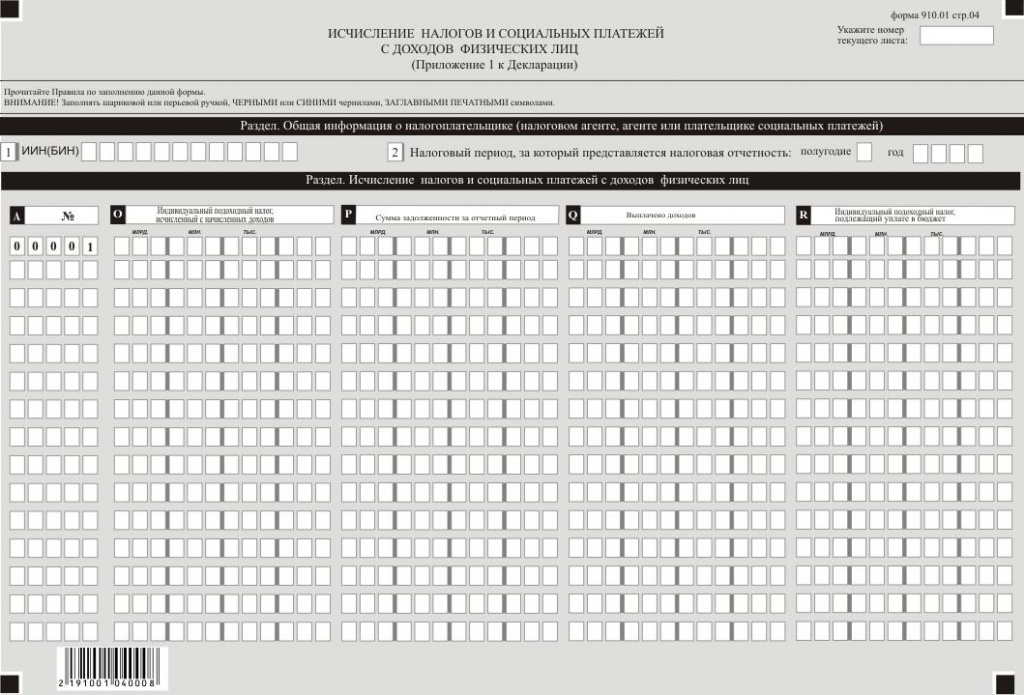

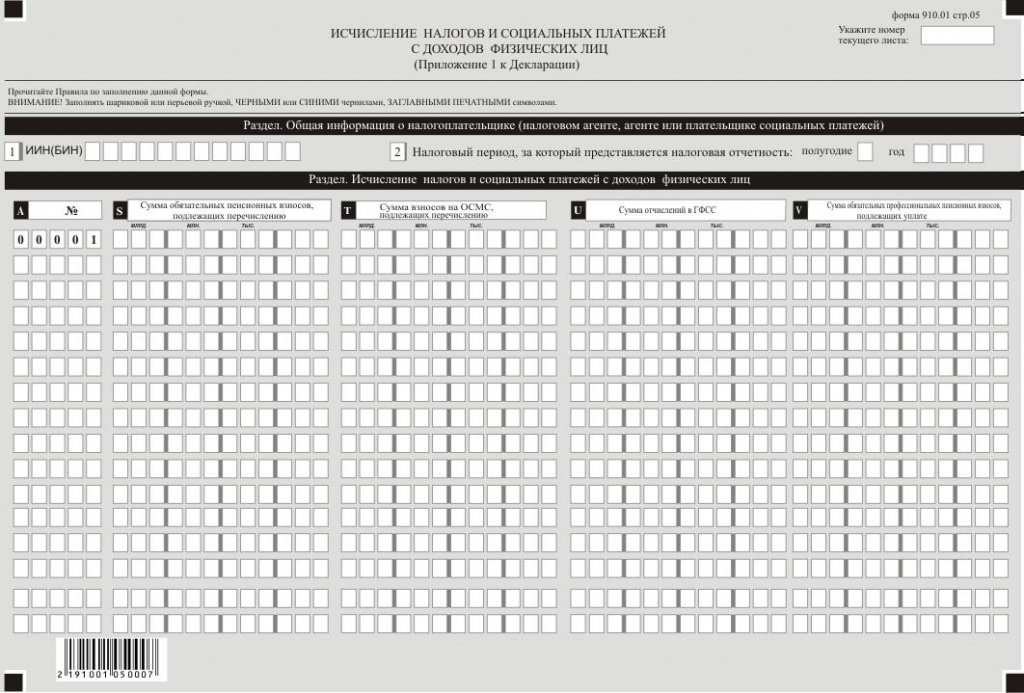

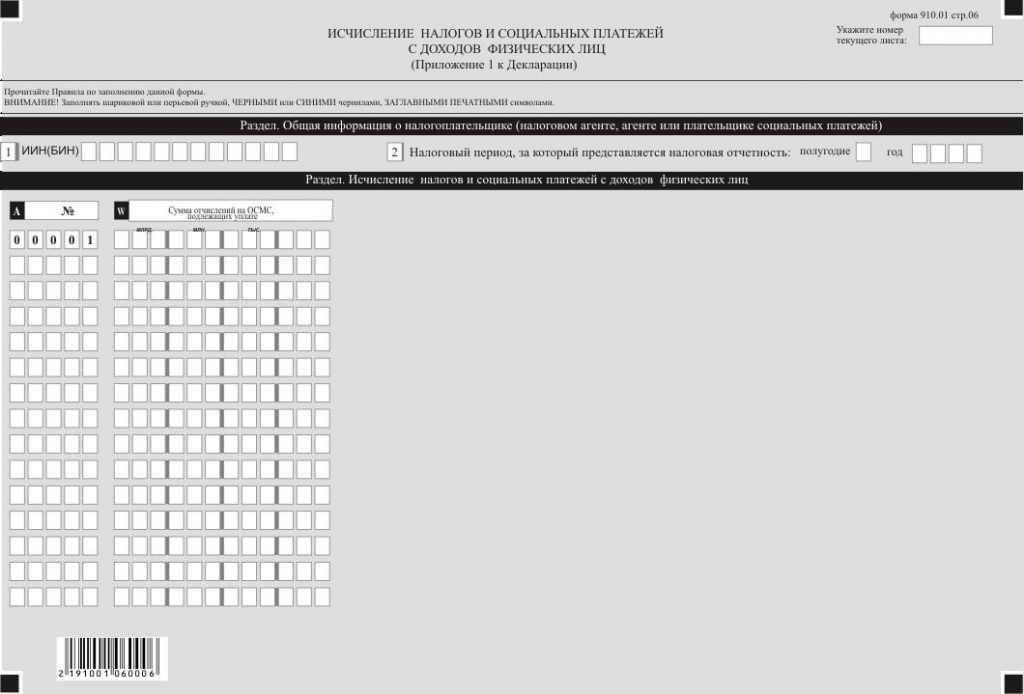

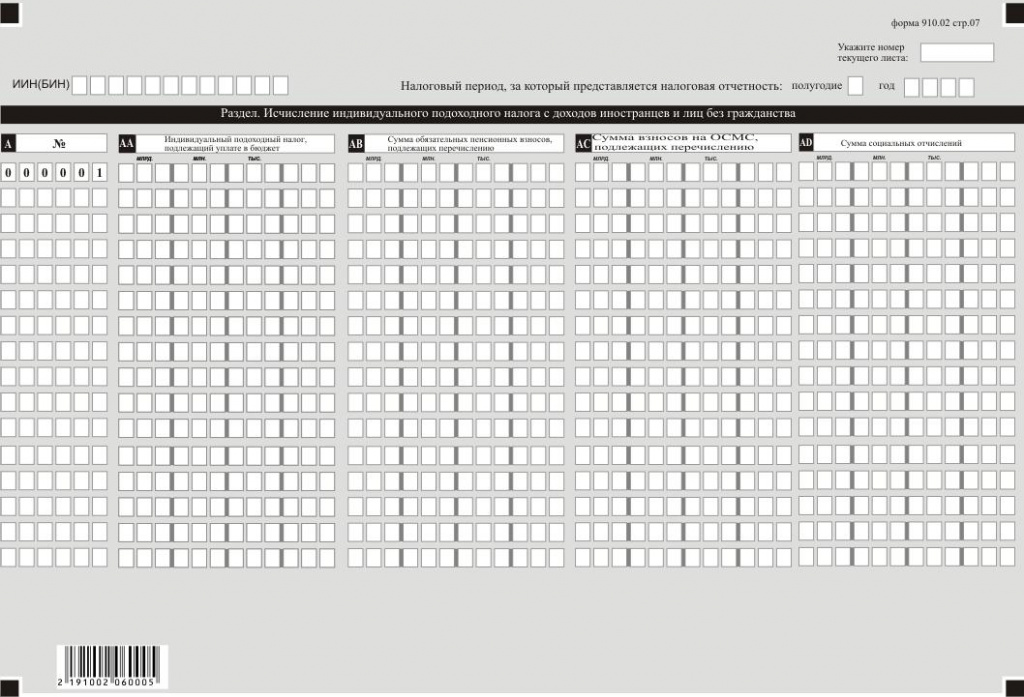

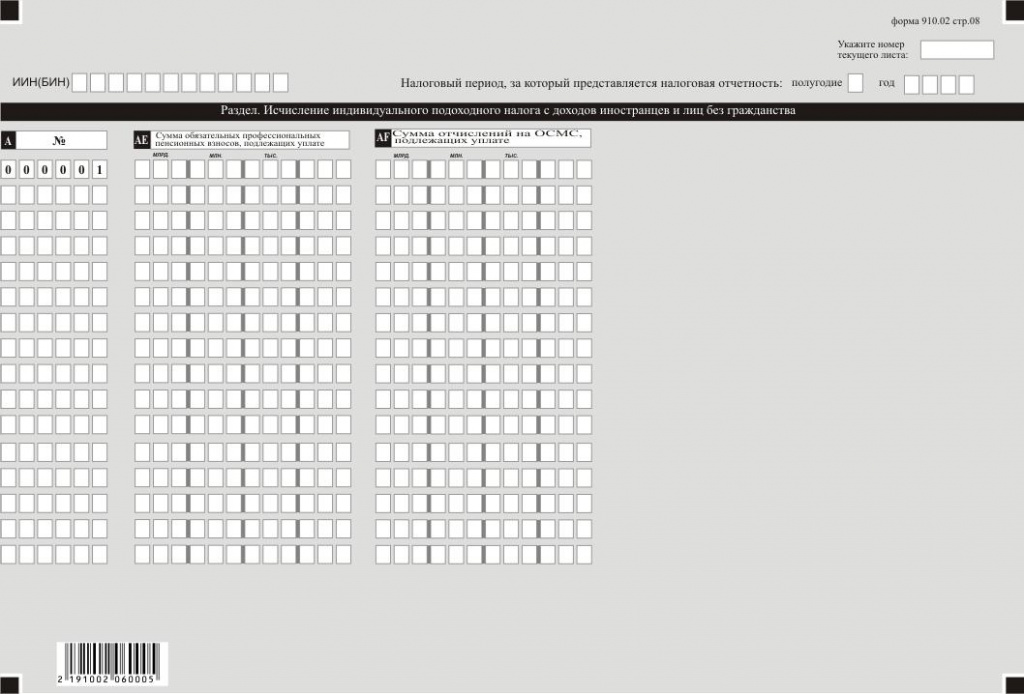

форму упрощенной декларации для субъектов малого бизнеса (форма 910.00), утвержденную указанным приказом, изложить в новой редакции согласно приложению 5 к настоящему приказу;

в Правилах составления налоговой отчетности «Упрощенная декларация для субъектов малого бизнеса (форма 910.00)», утвержденных указанным приказом:

подпункт 9) пункта 9 изложить в следующей редакции:

«9) в строке 910.00.009 указывается сумма социального налога, подлежащего уплате в бюджет в размере 1/2 от исчисленной суммы налогов по декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования, определяемая по формуле: ((910.00.007 х 0,5) – 910.00.013 VII – 910.00.021 VII).

Согласно статье 57-4 Закона Республики Казахстан «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)» (далее – Закон о введении), субъекты микро- и малого предпринимательства, применяющие специальные налоговые режимы и не осуществляющие отдельные виды деятельности, указанные в статье 57-4 данного Закона, освобождаются от уплаты налога на доходы на три года c 1 января 2020 года до 1 января 2023 года.

При превышении суммы социальных отчислений в Государственный фонд социального страхования, исчисленных в соответствии с Законом Республики Казахстан «Об обязательном социальном страховании» (далее – Законом об обязательном социальном страховании), над суммой социального налога, в строке 910.00.009, в соответствии с пунктом 2 статьи 688 Налогового кодекса, указывается сумма социального налога равная нулю;»;

абзац десятый подпункта 4) части второй пункта 10 изложить в следующей редакции:

«В данном примере 23-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на начало соответствующего финансового года (далее – Закон о республиканском бюджете), составил 60 973 тенге (23 х 2 651МРП на 2020 год).»;

подпункт 1) пункта 11 изложить в следующей редакции:

«1) в строках 910.00.017 I по 910.00.17 VI указываются суммы доходов, начисленных налоговым агентом физическим лицам, в том числе иностранцам и лицам без гражданства, за каждый отчетный месяц налогового периода.

строка 910.00.017 VII предназначена для отражения итоговой суммы начисленных доходов за полугодие, определяемая как сумма строк с 910.00.017 I по 910.00.017 VI;»;

подпункты 4) и 5) пункта 18 изложить в следующей редакции:

«4) в графе D указывается статус физического лица:

1 – физическое лицо, получившее доход работника (по трудовому договору/контракту), в том числе в виде натуральной и материальной выгоды, прощения долга, а также безвозмездно полученного имущества;

2 – физическое лицо, получившее доходы по договорам гражданско-правового характера, предметом которых является оказание услуг, выполнение работ, в том числе в виде прощения долга;

3 – физическое лицо, получившее доход в виде выигрыша;

4 – физическое лицо, получившее доходы в виде пенсионных выплат;

5 – физическое лицо, получившее доходы в виде вознаграждения по операциям репо;

6 – физическое лицо, получившее доходы в виде вознаграждений, за исключением вознаграждения по операциям репо;

7 – физическое лицо, получившее доходы в виде дивидендов;

8 – физическое лицо, получившее доходы в виде стипендий;

9 – физическое лицо, получившее доходы по договорам накопительного страхования;

10 – физическое лицо, получившее доходы от личного подсобного хозяйства;

11 – физическое лицо, получившее иные доходы, облагаемые у источника выплаты, за исключением указанных выше.

Если у физического лица произведены выплаты в виде нескольких видов доходов, каждый из перечисленных доходов подлежит заполнению отдельной строкой;

5) в графе E указывается категория физического лица:

1 – пенсионер;

2 – инвалид;

3 – лицо, приравненное к участникам Великой Отечественной войны и/или являющееся ветераном боевых действий на территории других государств;

4 – родитель, опекун, попечитель ребенка-инвалида, не достигшего восемнадцатилетнего возраста, или лица, признанного инвалидом по причине «инвалид с детства»;

5 – усыновитель (удочеритель) ребенка, не достигшего восемнадцатилетнего возраста;

6 – приемный родитель, принявший детей-сирот и детей, оставшихся без попечения родителей, в приемную семью;

7 – дети;

8 – лица, находящиеся в отпусках в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), по уходу за ребенком (детьми) до достижения им (ими) возраста трех лет;

9 – лица, отбывающие наказание по приговору суда в учреждениях уголовно-исполнительной (пенитенциарной) системы (за исключением учреждений минимальной безопасности);

10 – многодетные матери, награжденные подвесками «Алтын алқа», «Күміс алқа» или получившие ранее звание «Мать-героиня», а также награжденные орденами «Материнская слава» I и II степени;

11 – лица, обучающиеся по очной форме обучения в организациях среднего, технического и профессионального, послесреднего, высшего образования, а также послевузовского образования;

Если физическое лицо имеет несколько категорий, категории указываются через запятую.»;

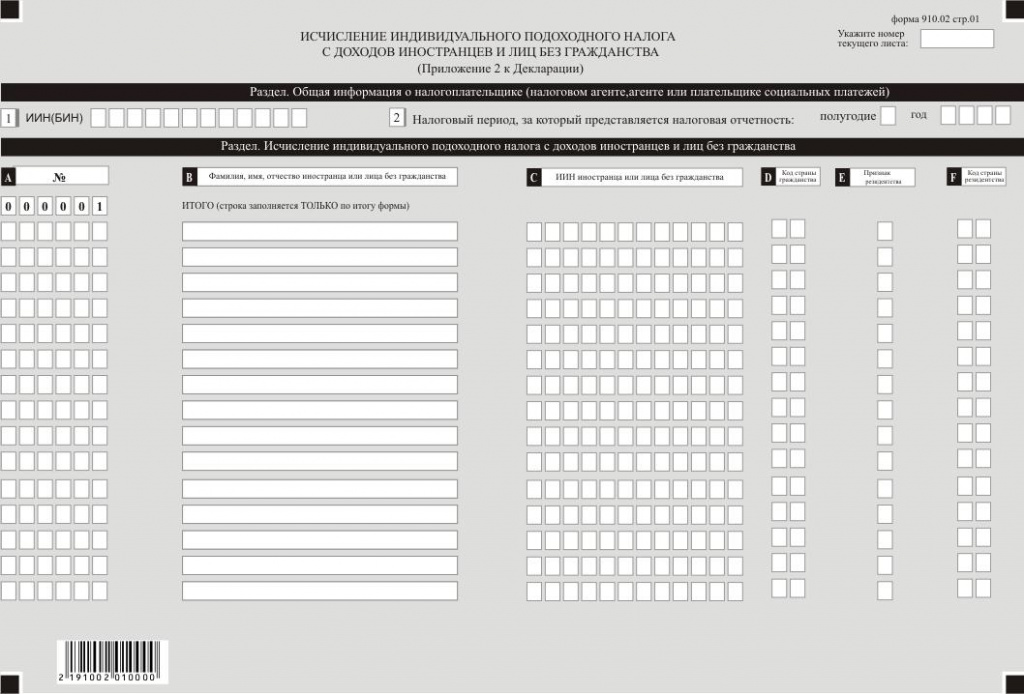

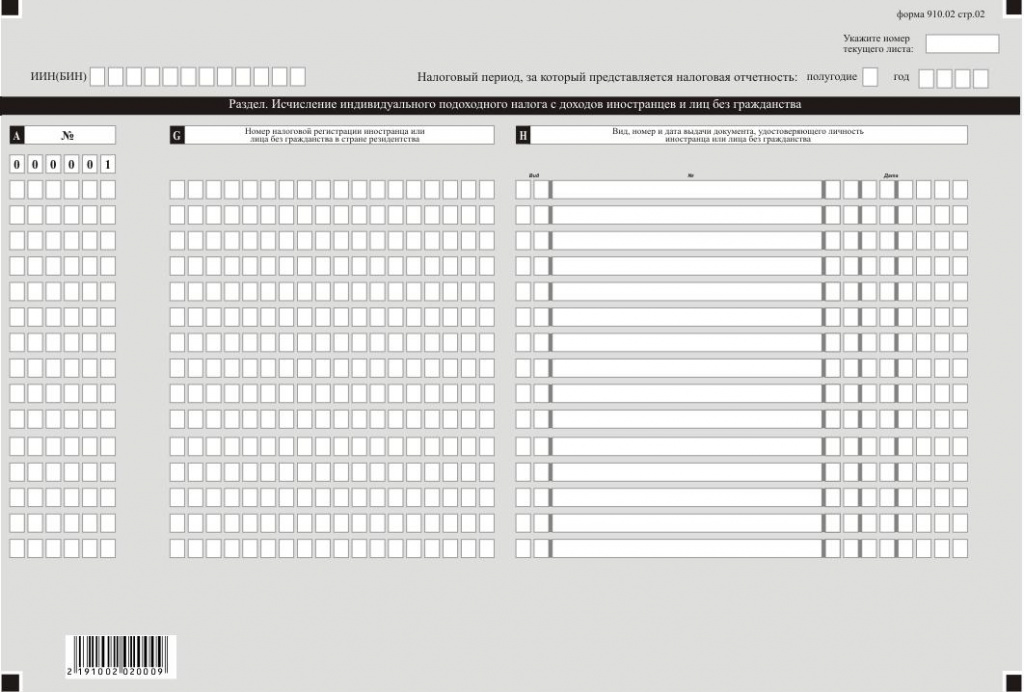

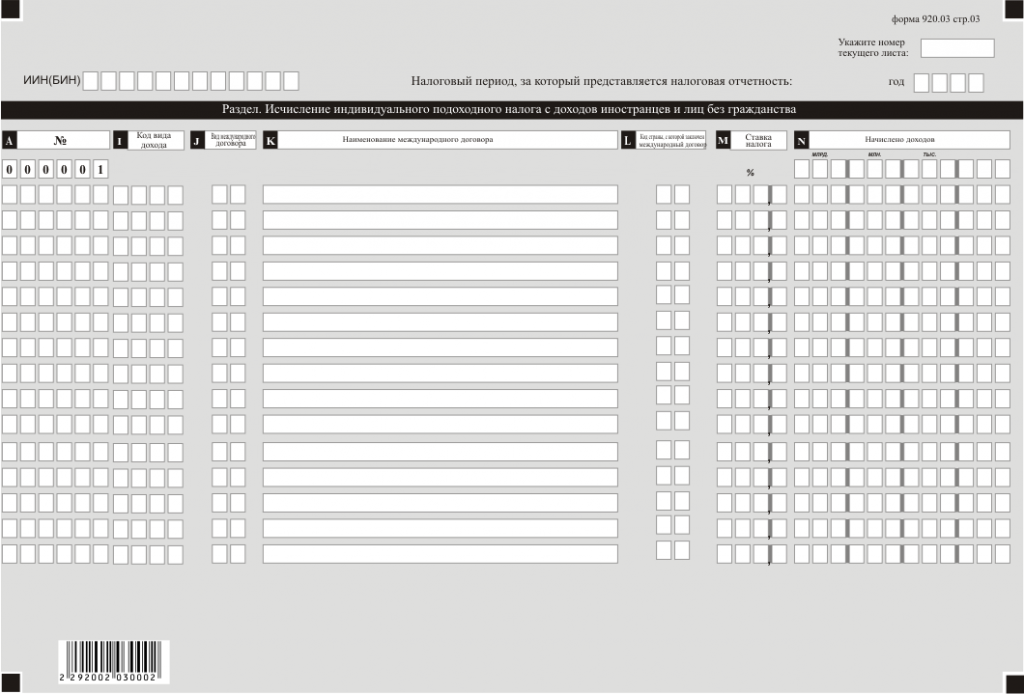

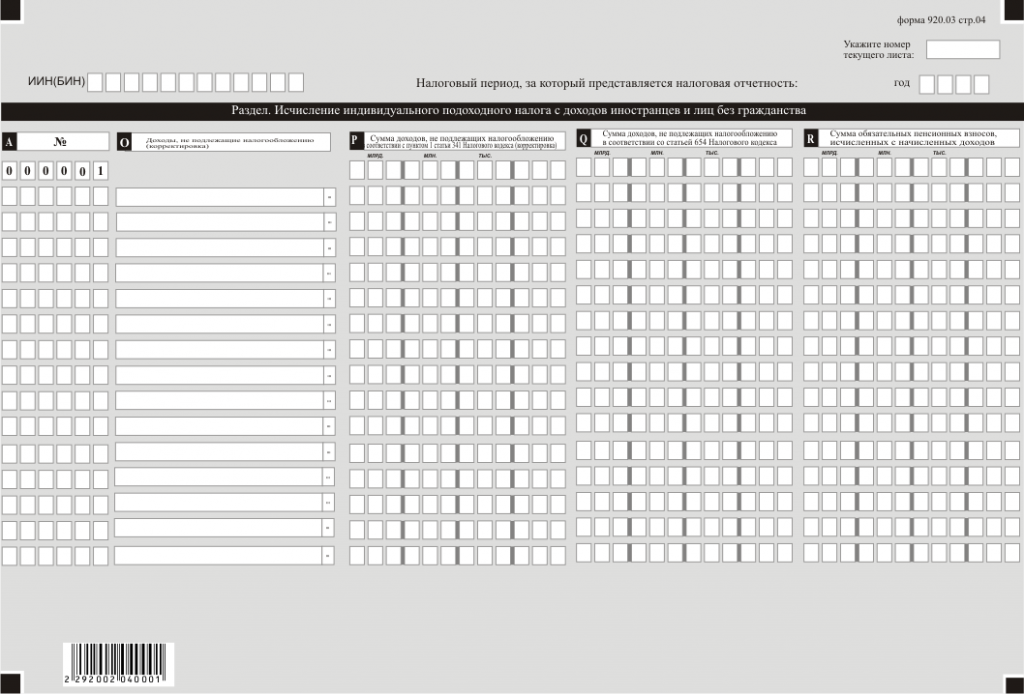

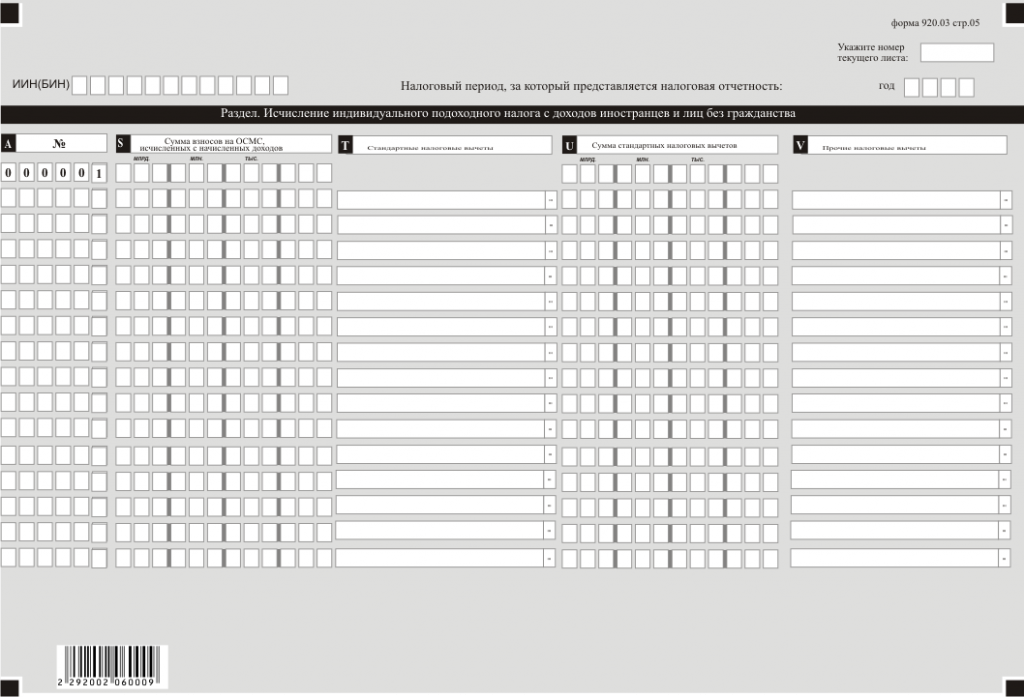

подпункты 9) и 10) пункта 19 изложить в следующей редакции:

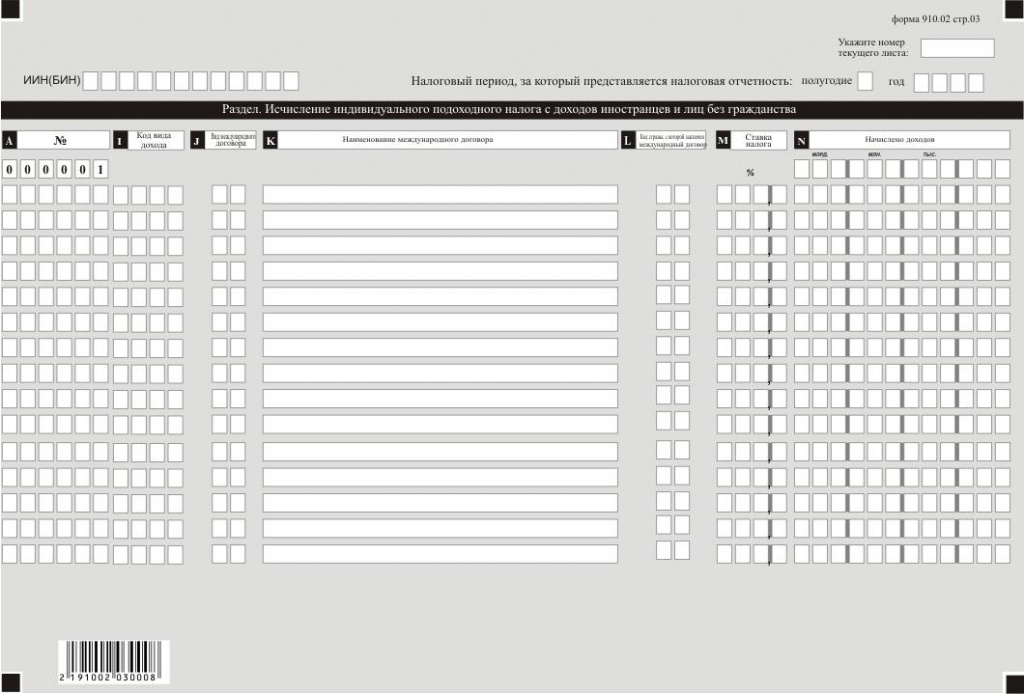

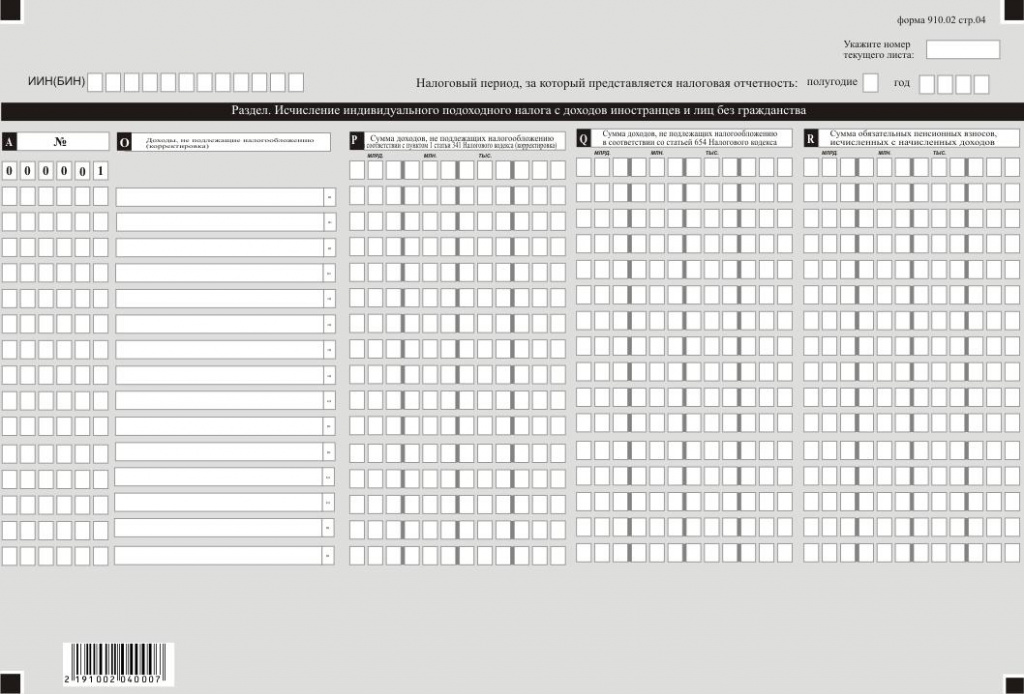

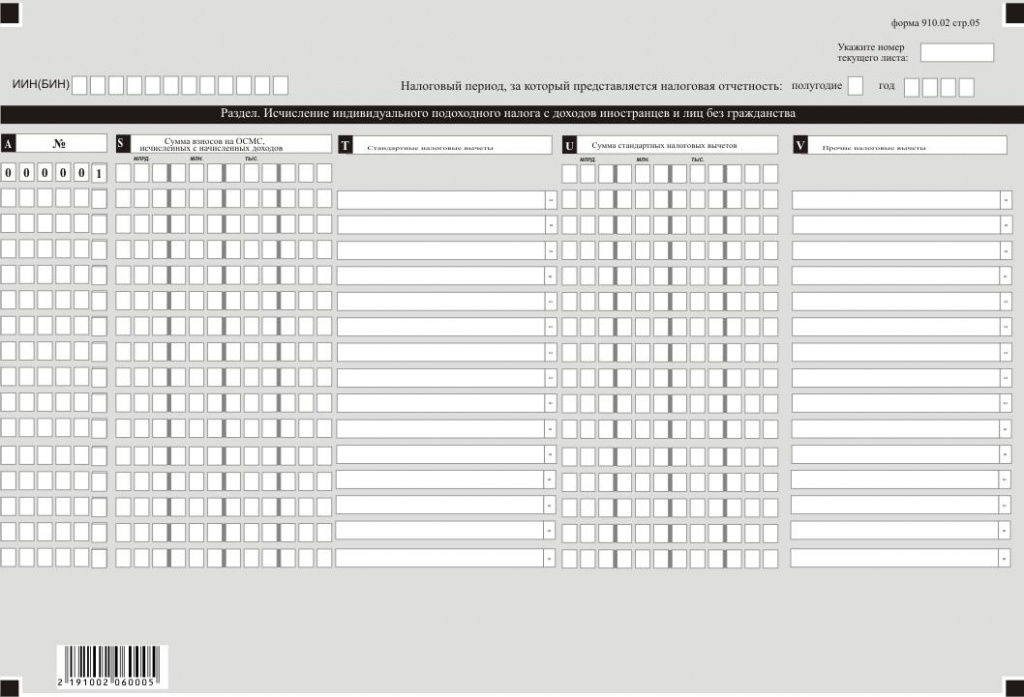

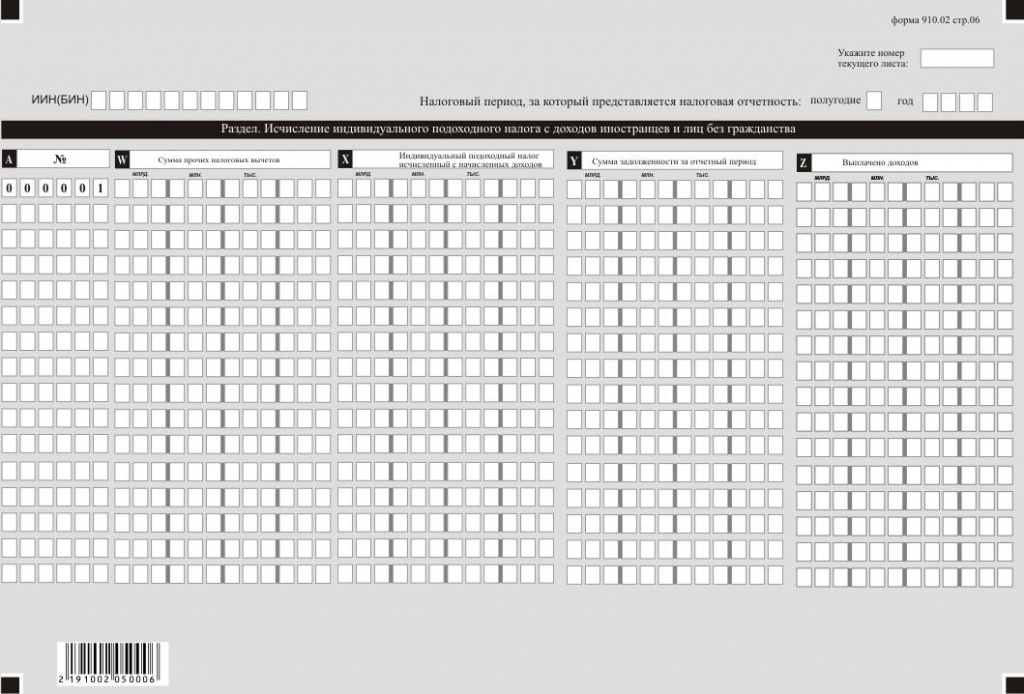

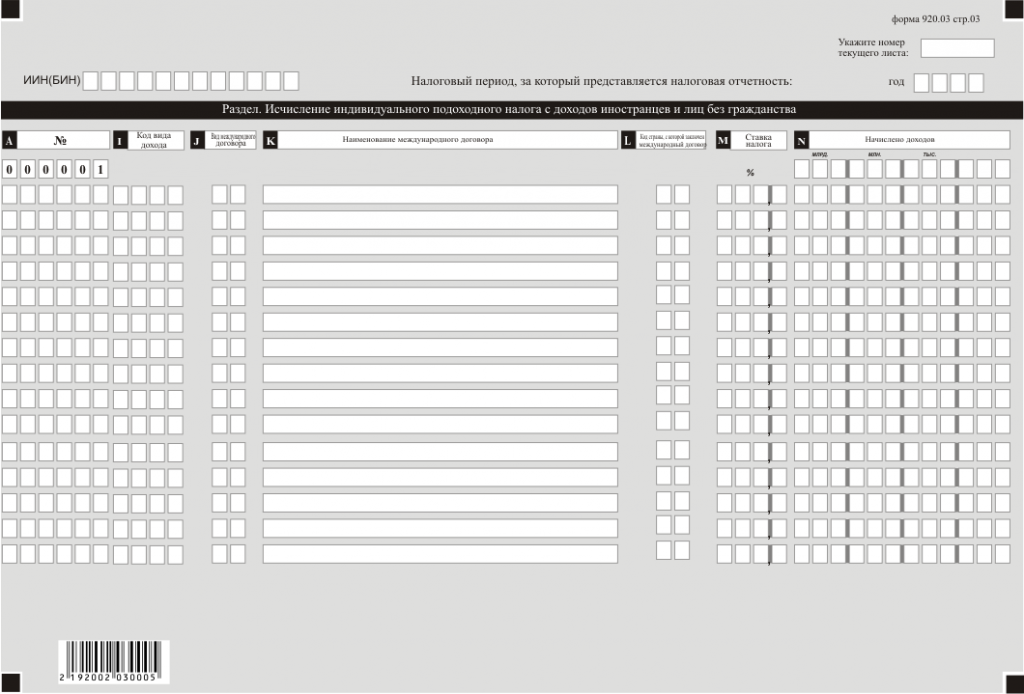

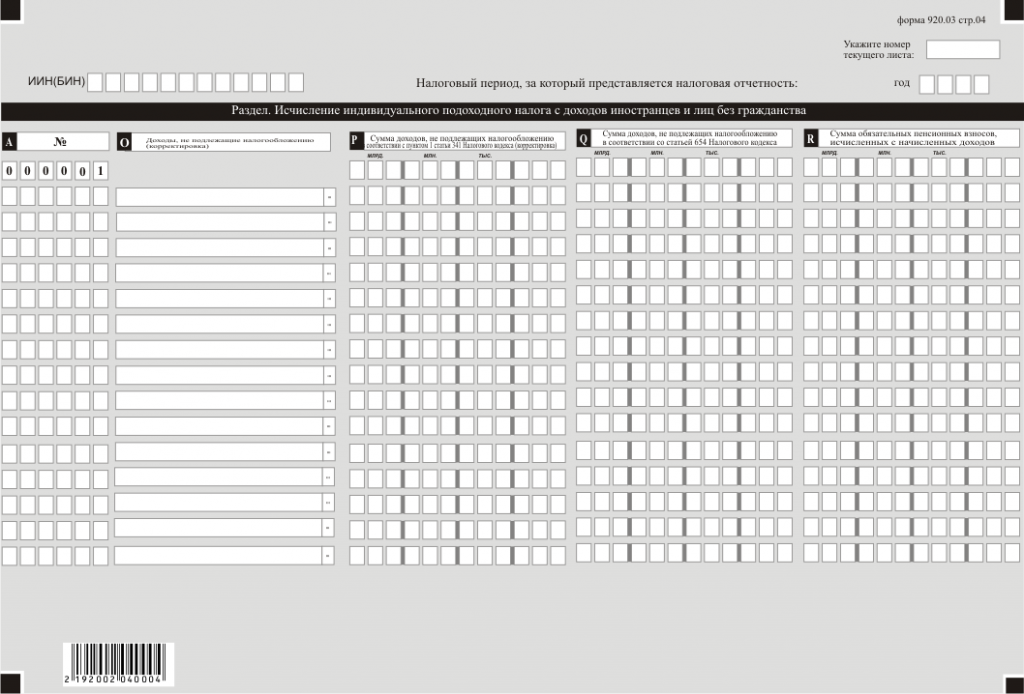

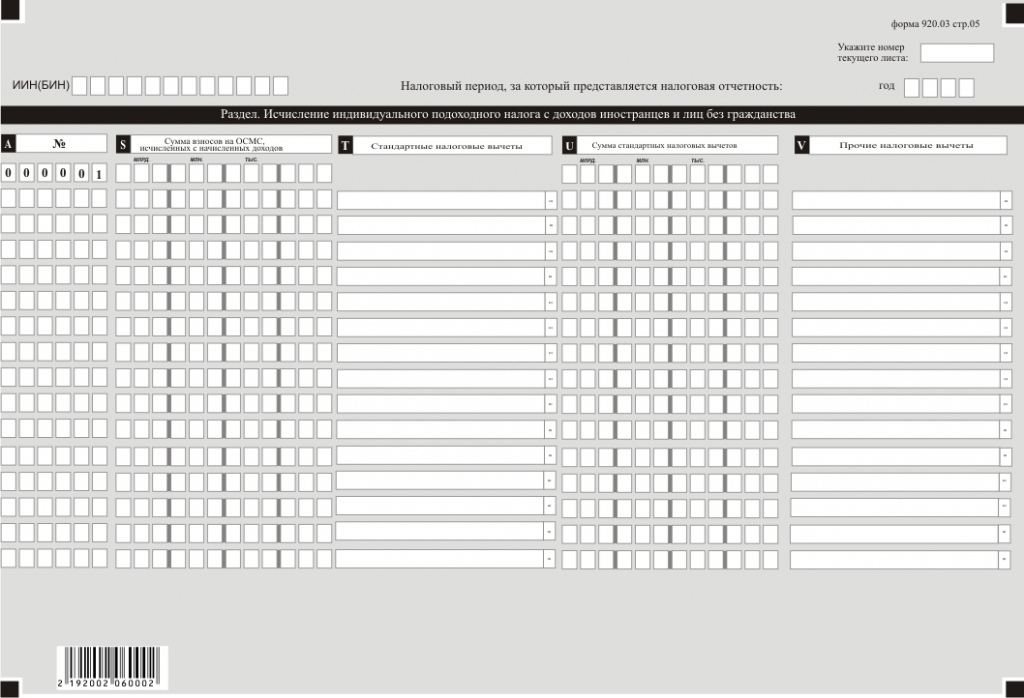

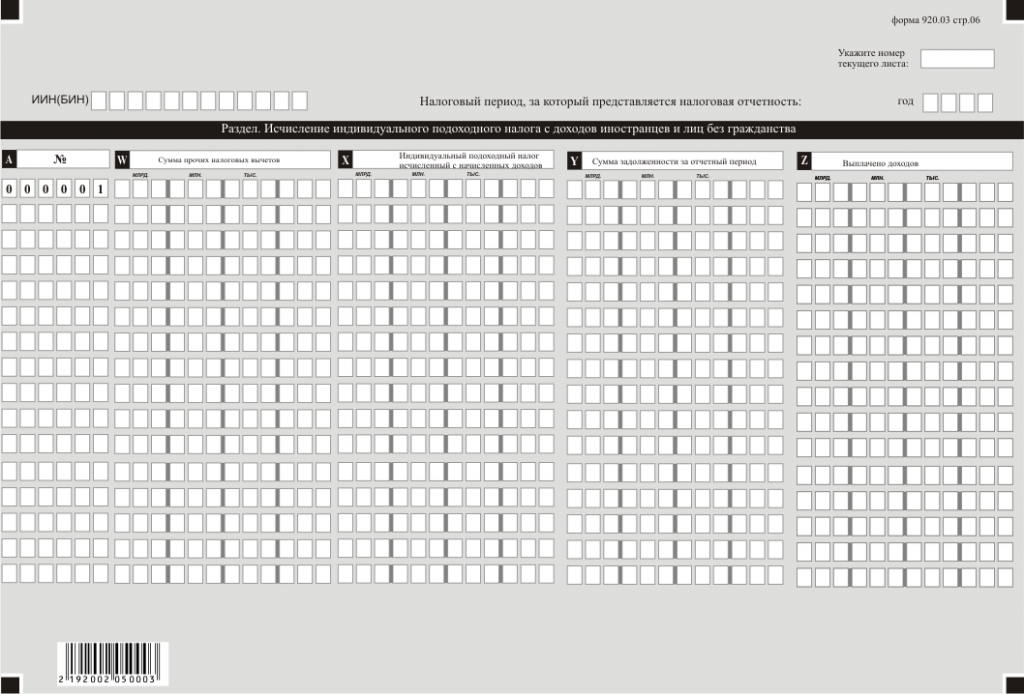

«9) в графе I указывается код вида дохода, выплачиваемого иностранцу или лицу без гражданства, согласно пункту 20 настоящих Правил;

10) в графе J указывается код вида международного договора согласно пункту 21 настоящих Правил, в соответствии с которым в отношении доходов, указанных в графе N, предусмотрен порядок налогообложения, отличный от порядка, установленного Налоговым кодексом.

Графа заполняется если налоговый агент применяет положения межгосударственного или межправительственного договора;»;

дополнить пунктами 20 и 21 следующего содержания:

«20. При заполнении декларации используется следующая кодировка видов доходов из источников в Республике Казахстан:

1010 – доход от реализации товаров на территории Республики Казахстан, а также доход от реализации товаров, находящихся в Республике Казахстан, за ее пределами в рамках осуществления внешнеторговой деятельности;

1020 – доход от выполнения работ, оказания услуг на территории Республики Казахстан;

1030 – доход от оказания управленческих, финансовых, консультационных, инжиниринговых, маркетинговых, аудиторских, юридических (за исключением услуг по представительству и защите прав и законных интересов в судах, арбитраже или третейском суде, а также нотариальных услуг) услуг за пределами Республики Казахстан;

1040 – доходы лица, зарегистрированного в государстве с льготным налогообложением, включенным в перечень государств с льготным налогообложением, утвержденный приказом Министра финансов Республики Казахстан от 8 февраля 2018 года № 142 «Об утверждении перечня государств с льготным налогообложением» (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 16404), от выполнения работ, оказания услуг независимо от места их фактического выполнения, оказания, а также иные доходы, установленные статьей 644 Налогового кодекса;

1050 – доходы лица, зарегистрированного в иностранном государстве, в виде обязательств по полученному авансу (предоплате) при выполнении одного из следующих условий:

не удовлетворенных нерезидентом по истечении двухлетнего периода со дня выплаты аванса (предоплаты);

не удовлетворенных нерезидентом на дату представления ликвидационной налоговой отчетности при ликвидации лица, выплатившего аванс (предоплату), до истечения двухлетнего периода со дня выплаты аванса (предоплаты), если иное не предусмотрено настоящим подпунктом;

1060 – доход от прироста стоимости при реализации:

находящегося на территории Республики Казахстан имущества, права на которое или сделки по которому подлежат государственной регистрации в соответствии с Законом Республики Казахстан «О государственной регистрации прав на недвижимое имущество» (далее – Закон о государственной регистрации);

находящегося на территории Республики Казахстан имущества, подлежащего государственной регистрации в соответствии с Законом о государственной регистрации;

ценных бумаг, выпущенных резидентом, а также долей участия в уставном капитале юридического лица-резидента, консорциума, расположенного в Республике Казахстан;

акций, выпущенных нерезидентом, а также долей участия в уставном капитале юридического лица-нерезидента, консорциума, если 50 и более процентов стоимости таких акций, долей участия или активов юридического лица-нерезидента составляет имущество, находящееся в Республике Казахстан;

1070 – доход от уступки прав требования долга резиденту или юридическому лицу-нерезиденту, осуществляющему деятельность в Республике Казахстан через постоянное учреждение, – для нерезидента, уступившего право требования;

1080 – доход от уступки прав требования при приобретении прав требования долга у резидента или юридического лица-нерезидента, осуществляющего деятельность в Республике Казахстан через постоянное учреждение, – для нерезидента, приобретающего право требования;

1090 – доход в виде неустойки (штрафов, пени) и других видов санкций, кроме возвращенных из бюджета необоснованно удержанных ранее штрафов;

1100 – доход в виде дивидендов, получаемый от юридического лица-резидента, а также от паевых инвестиционных фондов, созданных в соответствии с Законом Республики Казахстан «Об инвестиционных и венчурных фондах»;

1110 – доходы в виде вознаграждений, за исключением вознаграждений по долговым ценным бумагам;

1120 – доходы в виде вознаграждений по долговым ценным бумагам, получаемые от эмитента;

1130 – доходы в форме роялти;

1140 – доход от сдачи в имущественный наем (аренду) имущества, которое находится или будет находиться в Республике Казахстан, кроме финансового лизинга;

1150 – доход, получаемый от недвижимого имущества, находящегося в Республике Казахстан;

1160 – доход в виде страховых премий, выплачиваемых по договорам страхования или перестрахования рисков, возникающих в Республике Казахстан;

1170 – доход от оказания услуг по международной перевозке;

1180 – доход в виде платежа за простой судна при погрузочно-разгрузочными операциях сверхсталийного времени, предусмотренного в договоре (контракте) морской перевозки;

1190 – доход, получаемый от эксплуатации трубопроводов, линий электропередачи, линий волоконно-оптической связи, находящихся на территории Республики Казахстан;

1200 – доход физического лица-нерезидента от деятельности в Республике Казахстан по трудовому договору (соглашению, контракту), заключенному с резидентом или нерезидентом, являющимися работодателями;

1210 – доход трудового иммигранта-нерезидента по трудовому договору, заключенному в соответствии с Трудовым кодексом Республики Казахстан на основании разрешения трудовому иммигранту;

1220 – гонорары руководителя и (или) иные выплаты членам органа управления (совета директоров или иного органа), получаемые указанными лицами в связи с выполнением возложенных на них управленческих обязанностей в отношении резидента, независимо от места фактического выполнения таких обязанностей;

1230 – надбавки физического лица-нерезидента, выплачиваемые ему в связи с проживанием в Республике Казахстан резидентом или нерезидентом, являющимся работодателем;

1240 – доход физического лица-нерезидента от деятельности в Республике Казахстан в виде материальной выгоды, полученной от работодателя;

1250 – доход физического лица-нерезидента в виде материальной выгоды, полученной от лица, не являющегося работодателем;

1260 – пенсионные выплаты, осуществляемые накопительным пенсионным фондом-резидентом;

1270 – доход артиста театра, кино, радио, телевидения, музыканта, художника, спортсмена и иного физического лица-нерезидента от деятельности в Республике Казахстан в области культуры, искусства и спорта, независимо от того, как и кому осуществляются выплаты;

1280 – доходв виде выигрыша;

1290 – доход, от оказания независимых личных (профессиональных) услуг в Республике Казахстан;

1300 – доход в виде безвозмездно полученного или унаследованного имущества, в том числе работ, услуг, за исключением безвозмездно полученного имущества физическим лицом-нерезидентом от физического лица-резидента;

1310 – доходы по производным финансовым инструментам;

1320 – доход от передачи в доверительное управление имущества резиденту, на которого возложено исполнение налогового обязательства в Республике Казахстан за нерезидента, являющегося учредителем доверительного управления;

1330 – доход по инвестиционному депозиту, размещенному в исламском банке;

1340 – другие доходы, возникающие от деятельности на территории Республики Казахстан;

0001 – Княжество Андора;

0002 – Антигуа и Барбуда;

0003 – Содружество Багамских островов;

0004 – Барбадос;

0005 – Королевство Бахрейн;

0006 – Белиз;

0007 – Султанат Бруней Даруссалам;

0008 – Республика Вануату;

0009 – Кооперативная Республика Гайана;

0010 – Республика Гватемала;

0011 – Гренада;

0012 – Республика Джибути;

0013 – Доминиканская Республика;

0014 – Содружество Доминики;

0015 – Королевство Испания (только в части территории Канарских островов);

0016 – Китайская Народная Республика (только в части территорий специальных административных районов Аомынь (Макао) и Сянган (Гонконг));

0017 – Республика Колумбия;

0018 – Федеративная Исламская Республика Коморские острова;

0019 – Республика Коста-Рика;

0020 – Малайзия (только в части территории анклава Лабуан);

0021 – Республика Либерия;

0022 – Ливанская Республика;

0023 – Княжество Лихтенштейн;

0024 – Республика Маврикий;

0025 – Исламская Республика Мавритания;

0026 – Португальская Республика (только в части территории Мадейра);

0027 – Мальдивская Республика;

0028 – Республика Маршалловы острова;

0029 – Княжество Монако;

0030 – Мальта;

0031 – Марианские острова;

0032 – Королевство Марокко (только в части территории города Танжер);

0033 – Республика Союз Мьянма;

0034 – Республика Науру;

0035 – Королевство Нидерланды (только в части территории острова Аруба и зависимых территорий Антильских островов);

0036 – Федеративная Республика Нигерия;

0037 – Новая Зеландия (только в части территории островов Кука и Ниуэ);

0038 – Республика Палау;

0039 – Республика Панама;

0040 – Независимое Государство Самоа;

0041 – Республика Сан-Марино;

0042 – Республика Сейшельские острова;

0043 – Сент-Винсент и Гренадины;

0044 – Федерация Сент-Китс и Невис;

0045 – Сент-Люсия;

0046 – Соединенное Королевство Великобритании и Северной Ирландии (только в части следующих территорий остров Ангилья, Бермудские острова, Британские Виргинские острова, Гибралтар, Каймановы острова, остров Монтсеррат, острова Терке и Кайкос, остров Мэн, Нормандские острова (острова Гернси, Джерси, Сарк, Олдерни), остров Южная Георгия, Южные Сэндвичевы острова, остров Чагос);

0047 – Соединенные Штаты Америки (только в части американские Виргинские острова, остров Гуам, содружество Пуэрто-Рико, штат Вайоминг, штат Делавэр);

0048 – Республика Суринам;

0049 – Объединенная Республика Танзания;

0050 – Королевство Тонга;

0051 – Республика Тринидад и Тобаго;

0052 – Суверенная Демократическая Республика Фиджи;

0053 – Республика Филиппины;

0054 – Французская Республика (только в части остров Кергелен, Французская Полинезия, Французская Гвиана);

0055 – Черногория;

0056 – Демократическая Республика Шри-Ланка;

0057 – Ямайка.

21. При заполнении декларации используется следующая кодировка видов международных договоров (соглашений):

01 – Конвенция об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал;

02 – Учредительный договор Исламского Банка Развития;

03 – Соглашение об условиях работы регионального экологического центра Центральной Азии;

04 – Учредительный договор Азиатского банка развития;

05 – Соглашение по использованию гранта на проект строительства нового правительственного здания;

06 – Соглашение о финансовом сотрудничестве;

07 – Меморандум о взаимопонимании;

08 – Соглашение относительно уничтожения шахтных пусковых установок межконтинентальных баллистических ракет, ликвидации последствий аварийных ситуаций и предотвращения распространения ядерного оружия;

09 – Соглашение Международного банка реконструкции и развития;

10 – Соглашение Международного валютного фонда;

11 – Соглашение Международной финансовой корпорации;

12 – Конвенция об урегулировании инвестиционных споров;

13 – Соглашение об учреждении Европейского банка реконструкции и развития;

14 – Венская конвенция о дипломатических сношениях;

15 – Договор по созданию Университета Центральной Азии;

16 – Конвенция об учреждении Многостороннего агентства по гарантиям инвестиций;

17 – Соглашение о Египетском университете исламской культуры «Нур-Мубарак»;

18 – Соглашение о воздушном сообщении;

19 – Соглашение о предоставлении Международным Банком Реконструкции и Развития гранта Республике Казахстан на подготовку проекта «Поддержка агросервисных служб»;

20 – Соглашение в форме обмена нотами о привлечении гранта Правительства Японии для осуществления проекта «Водоснабжение сельских населенных пунктов в Республике Казахстан»;

21 – Конвенция о привилегиях и иммунитетах Евразийского экономического сообщества;

22 – Соглашение Азиатского банка инфраструктурных инвестиций;

23 – Иные международные договоры (соглашения, конвенции).»;

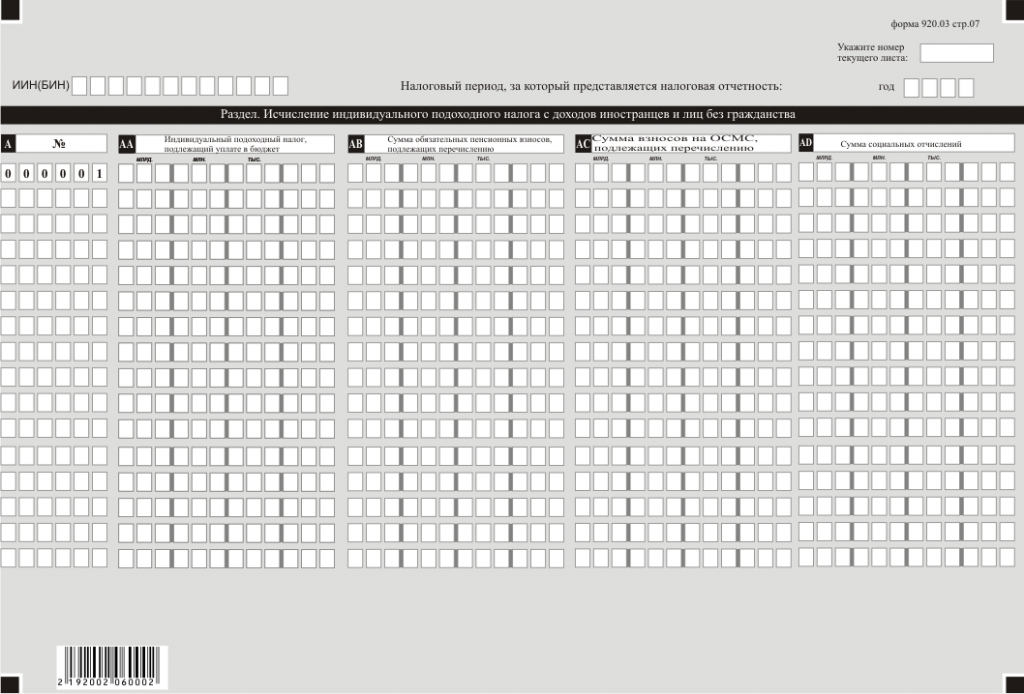

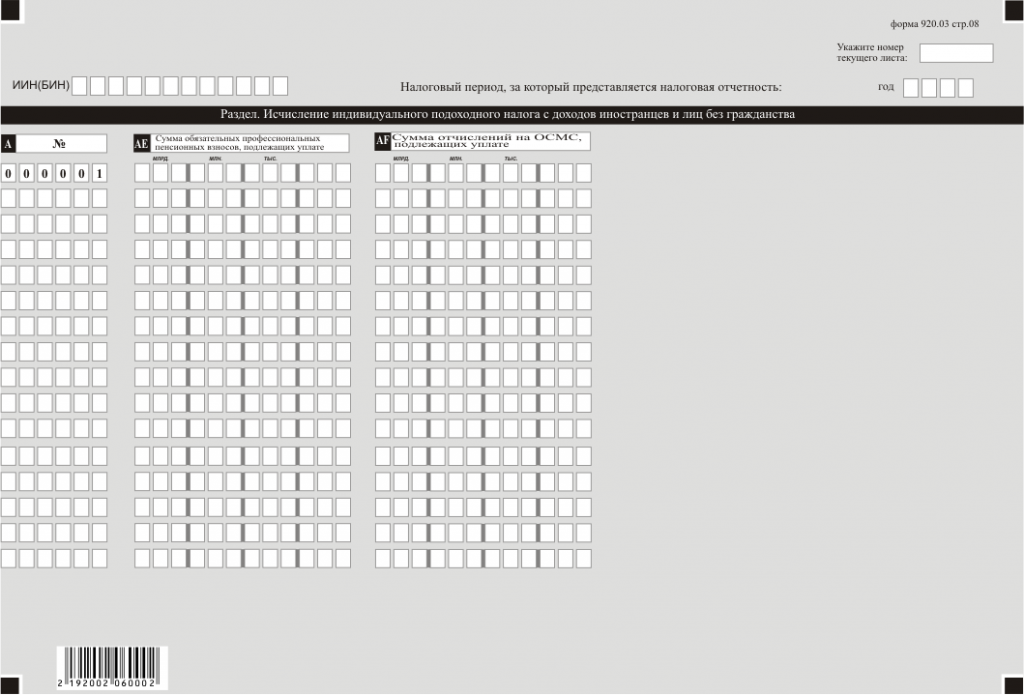

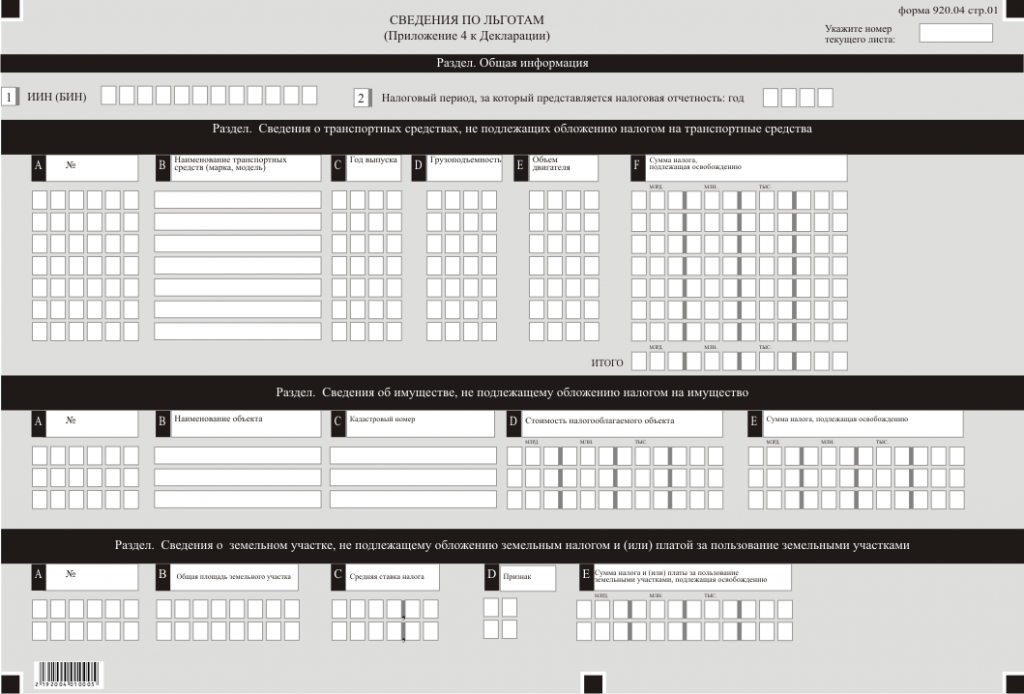

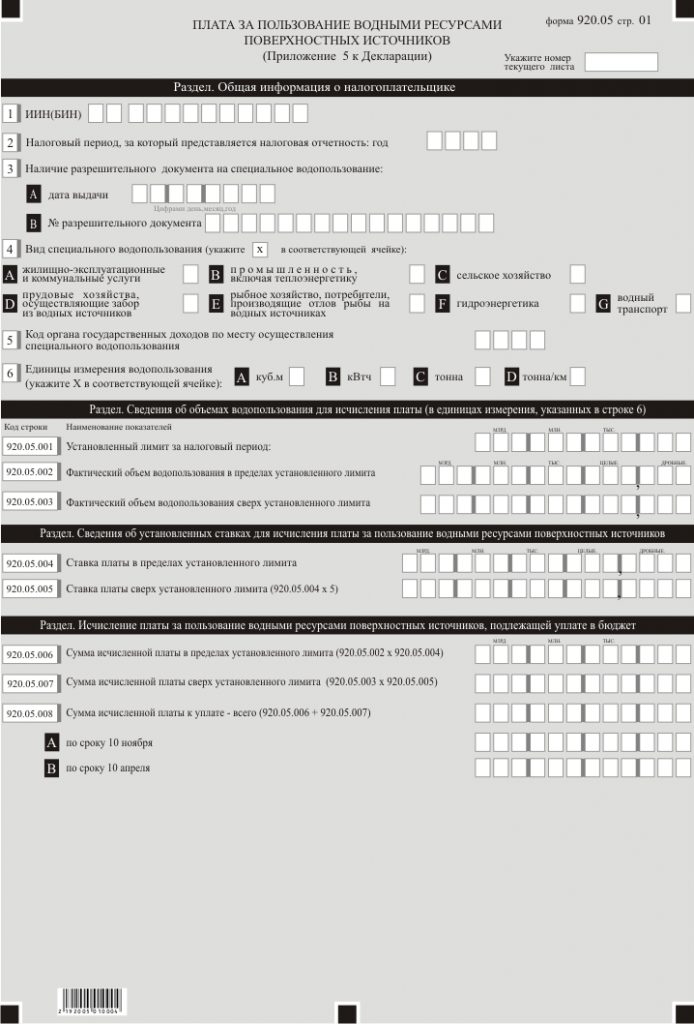

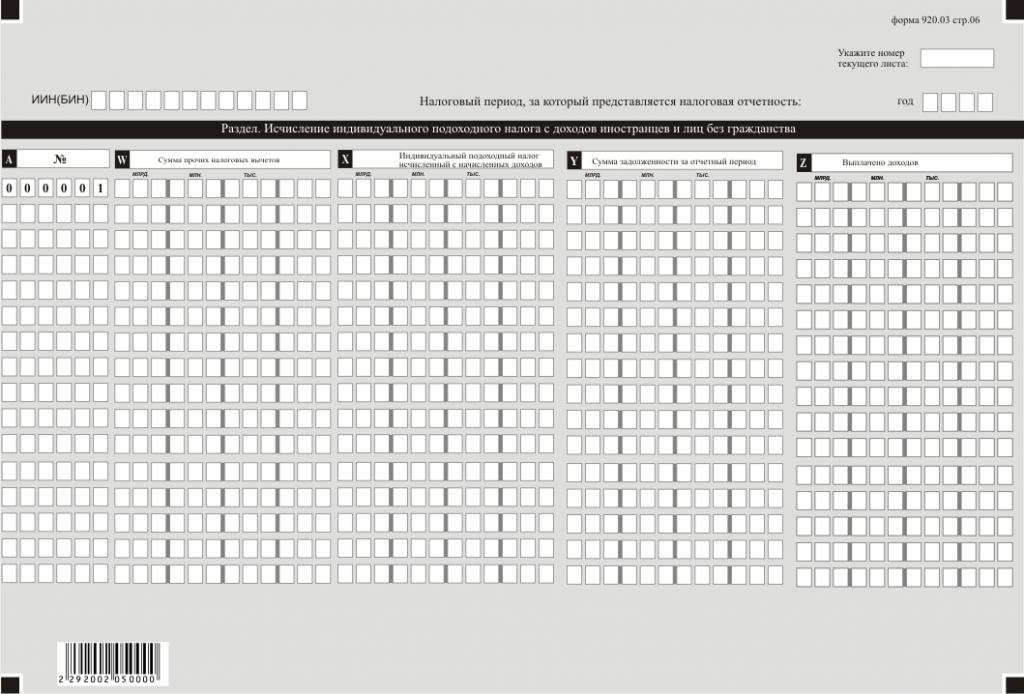

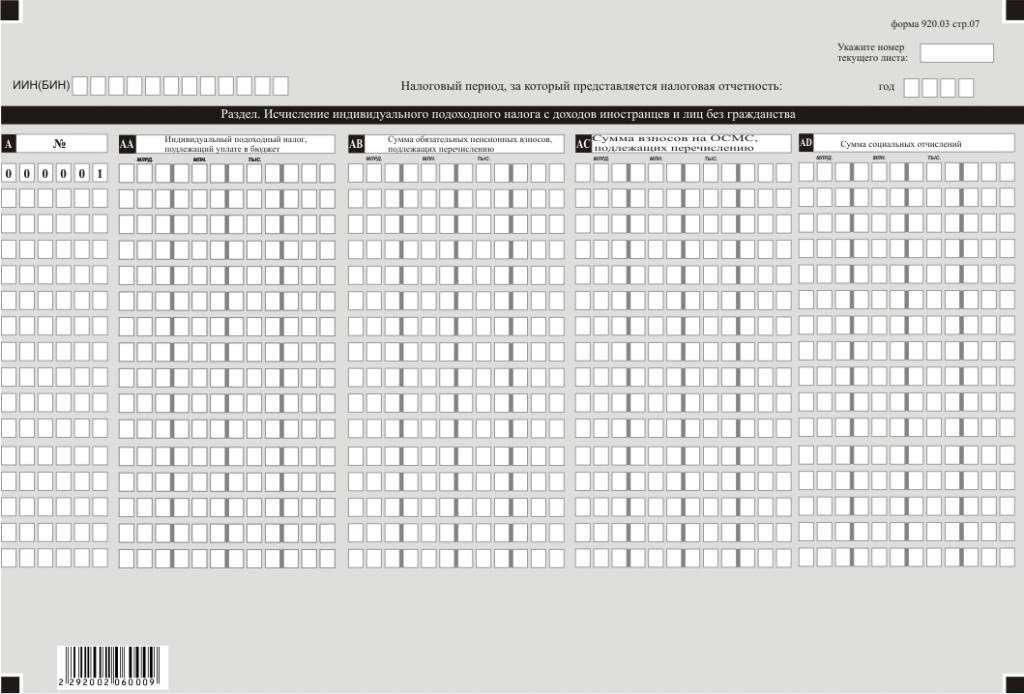

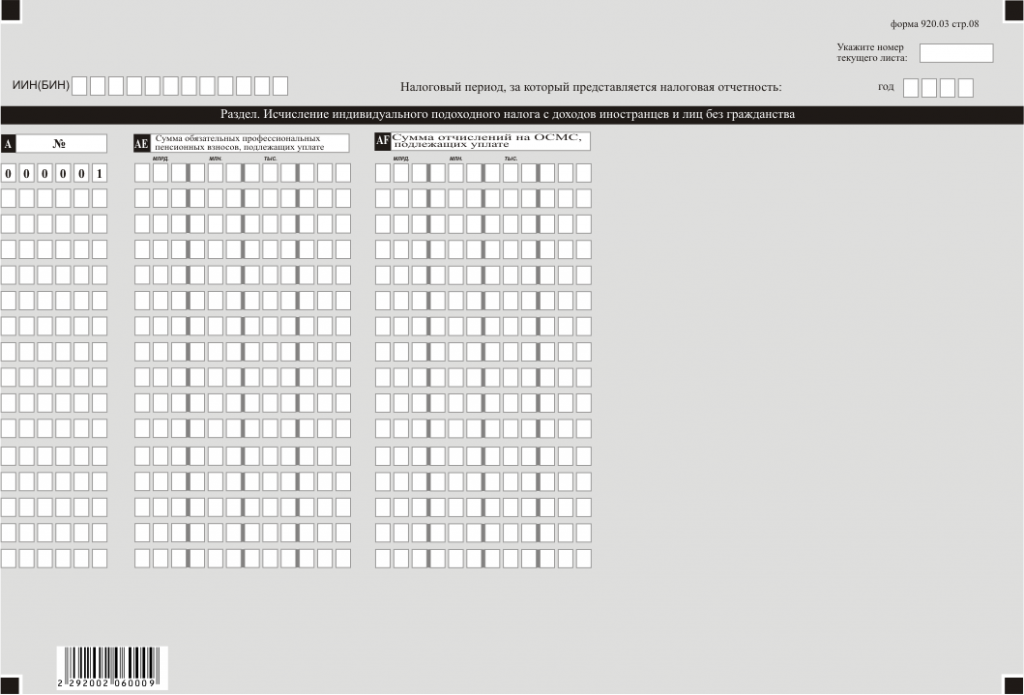

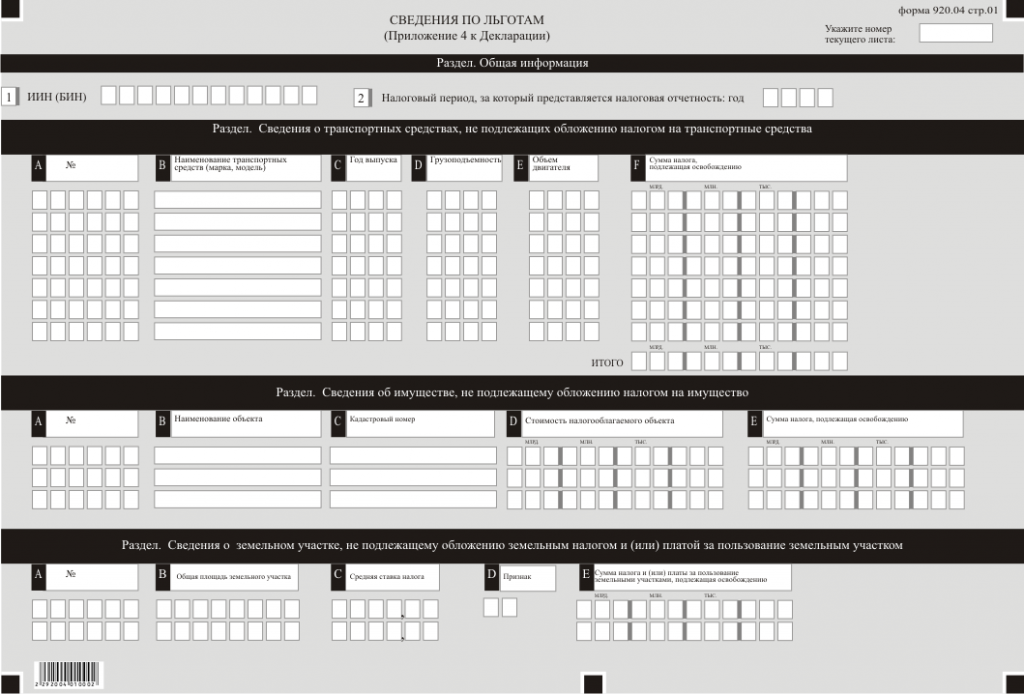

форму декларации для плательщиков единого земельного налога (форма 920.00), утвержденную указанным приказом, изложить в новой редакции согласно приложению 6 к настоящему приказу;

Правила составления налоговой отчетности «Декларация для плательщиков единого земельного налога (форма 920.00)», утвержденных указанным приказом, изложить в новой редакции согласно приложению 7 к настоящему приказу;

дополнить приложениями 101, 102, 103, 104, 105, 106, 107, 108, 109, 110, 111, 112, 113, 114, 115 и 116 согласно приложениям 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22 и 23 к настоящему приказу.

2. Комитету государственных доходов Министерства финансов Республики Казахстан в установленном законодательством Республики Казахстан порядке обеспечить:

1) государственную регистрацию настоящего приказа в Министерстве юстиции Республики Казахстан;

2) размещение настоящего приказа на интернет-ресурсе Министерства финансов Республики Казахстан;

3) в течение десяти рабочих дней после государственной регистрации настоящего приказа в Министерстве юстиции Республики Казахстан представление в Департамент юридической службы Министерства финансов Республики Казахстан сведений об исполнении мероприятий, предусмотренных подпунктами 1) и 2) настоящего пункта.

3. Настоящий приказ вводится в действие по истечении десяти календарных дней после дня его первого официального опубликования и распространяется на правоотношения, возникшие с 1 января 2022 года.

Заместитель Премьер-Министра - Министр финансов Республики Казахстан

|

Е. Жамаубаев

|

к приказу

Заместителя Премьер-Министра -

Министра финансов

Республики Казахстан

от 14 апреля 2022 года № 409

Приложение 27-1

к приказу Первого заместителя

Премьера-Министра

Республики Казахстан –

Министра финансов

Республики Казахстан

от 20 января 2020 года № 39

Правила заполнения и представления налоговой отчетности «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)»

1. Правила заполнения и представления налоговой отчетности «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)» (приложение 26 к приказу) определяют порядок заполнения и представления заявления о ввозе товаров и уплате косвенных налогов (далее – Заявление).

2. Заявление состоит из трех разделов и приложения к нему, предназначенных для детального отражения информации о ввозе товаров и об исчислении налогового обязательства.

Первый и третий разделы Заявления и приложение к нему заполняет налогоплательщик, второй раздел – орган государственных доходов.

3. При заполнении Заявления не допускаются исправления, подчистки и помарки.

4. При отсутствии сведений (информации), подлежащих отражению в Заявлении, соответствующие ячейки не заполняются.

5. Приложение к Заявлению не составляется при отсутствии данных, подлежащих отражению в них.

6. При составлении Заявления:

1) на бумажном носителе – заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) в электронной форме – заполняется в соответствии со статьей 208 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) (далее – Налоговый кодекс).

Страницы Заявления и приложения пронумеровываются налогоплательщиком.

7. Заявление составляется, подписывается, заверяется (электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронном носителях на казахском и (или) русском языках, в соответствии с пунктом 2 статьи 204 Налогового кодекса.

Заявление в электронном виде представляется посредством системы приема и обработки налоговой отчетности либо на электронном носителе, допускающим компьютерную обработку информации.

При этом Заявление в электронном виде, представляемое посредством системы приема и обработки налоговой отчетности, заверяется электронной цифровой подписью налогоплательщика в соответствии с пунктом 2 статьи 204 Налогового кодекса.

Сведения, отраженные в Заявлении в электронном виде, должны соответствовать сведениям, содержащимся в Заявлении на бумажном носителе.

8. Заявление представляется налогоплательщиком либо его представителем на бумажном носителе (в четырех экземплярах) и в электронном виде, либо в электронном виде в орган государственных доходов по месту нахождения (жительства).

9. Заявлению, представленному в электронном виде, присваивается регистрационный номер центральным узлом системы приема и обработки налоговой отчетности.

10. Заявление на бумажном носителе (в четырех экземплярах) и в электронном виде представляется:

лицами, импортирующими на территорию Республики Казахстан с территории государств-членов Евразийского экономического союза (далее – государств-членов) товары с освобождением от уплаты налога на добавленную стоимость (далее – НДС) в порядке, утвержденном приказом Министра финансов Республики Казахстан от 16 февраля 2018 года № 204 «Об утверждении Правил освобождения от налога на добавленную стоимость импорта товаров в рамках Евразийского экономического союза» (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 16691) и (или) иным способом уплаты в соответствии со статьей 428 Налогового кодекса;

налогоплательщиком в случае, предусмотренном подпунктом 3) пункта 3 статьи 458 Налогового кодекса;

налогоплательщиком в случае, предусмотренном пунктом 8 статьи 444 Налогового кодекса.

11. Заявление, представленное на бумажном носителе, регистрируется органом государственных доходов в Журнале регистрации заявлений о ввозе товаров и уплате косвенных налогов под присвоенным центральным узлом системы приема и обработки налоговой отчетности регистрационным номером Заявления, представленного в электронном виде.

Данный регистрационный номер проставляется органом государственных доходов во втором разделе экземпляров Заявления, представленных на бумажном носителе.

При представлении Заявления на бумажном носителе (в четырех экземплярах) и в электронном виде датой представления Заявления является дата приема органом государственных доходов Заявления на бумажном носителе, при представлении Заявления только в электронном виде – дата принятия центральным узлом системы приема и обработки налоговой отчетности.

12. Данная форма распространяется на правоотношения, возникшие с 1 января 2021 года.

Глава 2. Пояснение по заполнению заявления

13. В правом верхнем углу каждой страницы Заявления налогоплательщиком проставляется номер Заявления, число, месяц и год его заполнения.

14. В строках «Продавец/Покупатель» Заявления указываются:

идентификационный код (номер) налогоплательщика;

наименование юридического лица или фамилия, имя, отчество (при его наличии) индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем.

При заключении договора лизинга в соответствующей ячейке проставляется отметка «Х».

При заключении договора переработки давальческого сырья в соответствующей ячейке проставляется отметка «Х».

При заключении договора о приобретении товара у физического лица, не являющегося индивидуальным предпринимателем, в соответствующей ячейке проставляется отметка «Х».

В строке 01 (Продавец) указывается лицо, заключившее договор (контракт) с Покупателем, указанным в строке 02, или с комиссионером, поверенным.

В строке 02 (Покупатель) указывается налогоплательщик Республики Казахстан, импортировавший товары и представляющий Заявление в орган государственных доходов по месту нахождения (жительства).

В строке 03 указывается код страны, адрес местонахождения (жительства) Продавца.

В строке 04 указывается код страны, адрес местонахождения (жительства) Покупателя.

Раздел 1 заполняется Покупателем товаров, а также комиссионером, поверенным, установленных нормами статьи 455 Налогового кодекса.

В строке 05 указываются номер и дата договора (контракта), заключенного между Продавцом и Покупателем (комиссионером, поверенным), номера и даты спецификаций к договору (контракту), на основании которого импортированы товары на территорию Республики Казахстан с территории государства-члена.

При розничной купли-продажи при отсутствии договора (контракта), заключенного между Продавцом и Покупателем (комиссионером, поверенным), указываются номер и дата документа, подтверждающего получение (либо приобретение) импортированных на территорию Республики Казахстан товаров (в том числе чеки контрольно-кассовой машины, товарные чеки, закупочные акты).

Строки 06 и 07 Заявления налогоплательщиком Республики Казахстан не заполняются. При этом данные строки заполняются налогоплательщиками (плательщиками) других государств-членов, если законодательством указанных государств не предусмотрена уплата косвенных налогов комиссионером, поверенным, агентом.

При ввозе налогоплательщиком Республики Казахстан на территорию Республики Казахстан товаров, являющихся продуктом переработки давальческого сырья, приобретенного на территории другого государства-члена, и переработанного на территории третьего государства-члена, заполняется 2 (два) Заявления, при этом:

при заполнении граф Заявления, направляемого Продавцу товаров (давальческого сырья), в графах 2 и 6 таблицы указывается соответственно наименование и стоимость давальческого сырья;

при заполнении граф Заявления, направляемого Продавцу работ по переработке давальческого сырья, в графах 2 и 6 таблицы указывается соответственно наименование товара, являющегося продуктом переработки, и стоимость работ по переработке давальческого сырья.

Для определения сумм косвенных налогов при импорте товаров налогоплательщиком заполняется таблица, в которой указываются:

в графе 2 – наименование товара на основании счета-фактуры или транспортных (товаросопроводительных) документов;

в графе 3 – 10-значный код товаров по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза;

в графе 4 – единица измерения количества товара, указанная в счете-фактуре или транспортном (товаросопроводительном) документе либо ином документе, подтверждающем приобретение импортированного товара;

в графе 5 – количество товара в единицах измерения, указанных в графе 4;

в графе 6 – стоимость товара (работы) на основании сведений из счета-фактуры или транспортных (товаросопроводительных) документов либо ином документе, подтверждающем приобретение импортированного товара;

в графе 7 – код валюты;

в графе 8 – установленный Национальным банком Республики Казахстан курс тенге к валюте, указанной в счете-фактуре или транспортном (товаросопроводительном) документе, предшествующий дате принятия на учет импортированных товаров;

в графе 9 – серия, номер транспортных (товаросопроводительных) документов;

в графе 10 – дата транспортных (товаросопроводительных) документов;

в графе 11 – номер счета-фактуры;

в графе 12 – дата счета-фактуры;

в графе 13 – дата принятия налогоплательщиком товара на учет;

в графе 14 – налоговая база по подакцизным товарам, исходя из объема импортируемого товара в натуральном выражении, равна показателю графы 5, если твердые (специфические) ставки акцизов установлены за единицу измерения, указанную в графе 4. При отсутствии твердых (специфических) ставок налоговая база по подакцизным товарам указывается в единицах измерения с учетом пересчета показателя графы 5 на соответствующие величины, установленные статьей 463 Налогового кодекса для такого пересчета;

в графе 15 – налоговая база по НДС в национальной валюте Республики Казахстан. Налоговая база рассчитывается с учетом требований статьи 444 Налогового кодекса. В размер налоговой базы по НДС включается сумма акцизов по подакцизным товарам, указанная в графе 19;

в графах 16 и 18 – налоговые ставки по акцизам и НДС, установленные Налоговым кодексом. Если налоговым законодательством Республики Казахстан предусмотрено освобождение от уплаты НДС и (или) акцизов по ввезенным товарам на территорию Республики Казахстан, в графах проставляется слово «льгота». По подакцизным товарам в графе 16 указывается ставка акцизов в национальной валюте;

в графе 17 – проставляется прочерк;

в графе 19 – сумма акцизов, рассчитанная Покупателем товаров исходя из применяемых налоговых ставок, указанных в графе 16.

Если статьей 464 Налогового кодекса предусмотрено освобождение от уплаты акцизов по ввезенным товарам на территорию Республики Казахстан и в графе 16 проставляется слово «льгота», в графе 19 проставляется «0» (ноль);

в графе 20 – сумма НДС, рассчитанная исходя из применяемой налоговой ставки, указанной в графе 18, к налоговой базе, указанной в графе 15.

Если статьей 451 Налогового кодекса предусмотрено освобождение от уплаты НДС по ввезенным товарам на территорию Республики Казахстан и в графе 18 проставляется слово «льгота», в графе 20 проставляется «0» (ноль).

Если транспортный (товаросопроводительный) документ, подтверждающий перемещение товаров с территории одного государства-члена на территорию другого государства-члена, имеет итоговую строку, допускается перенесение в одну строку Заявления сведений итоговой строки транспортного (товаросопроводительного) документа с указанием общего наименования аналогичных друг другу ввозимых товаров.

Если в транспортном (товаросопроводительном) документе указаны подакцизные товары либо приведены показатели, относящиеся к товарам, облагаемым косвенными налогами по различным ставкам или имеющим различные единицы измерения, то в Заявление переносятся все наименования товаров (каждая позиция) из транспортного (товаросопроводительного) документа.

Если транспортный (товаросопроводительный) документ, в котором отражено несколько аналогичных друг другу товаров, не имеет итоговой строки, то показатели, отраженные в каждой из строк товаросопроводительного (транспортного) документа, переносятся в Заявление. При этом в графах 9 и 10 Заявления указываются сведения одного и того же транспортного (товаросопроводительного) документа.

Если в счете-фактуре перечислены товары, которые указаны в нескольких транспортных (товаросопроводительных) документах, то в Заявление переносятся позиции из каждого транспортного (товаросопроводительного) документа с учетом требований, изложенных выше. При этом в графах 11 и 12 Заявления повторяются данные такого счета-фактуры.

Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо приобретение товаров осуществляется у налогоплательщика государства, не являющегося государством-членом, в графах 4, 6, 7, 8, 9, 10, 11 и 12 таблицы раздела 1 Заявления указываются сведения из иного документа, выставленного (выписанного) продавцом, подтверждающего стоимость импортированного товара.

Если участниками договора (контракта) увеличена цена импортированных товаров после истечения месяца, в котором товары были приняты налогоплательщиком к учету, то в таблице раздела 1 Заявления делается следующая запись: «Корректировка значений показателей, указанных в зарегистрированном в налоговом органе заявлении от «__» _____ 20__ г №__, в связи с увеличением цены в «__» _____ 20__ г.» (указываются месяц и год, в которых участниками договора (контракта) увеличена цена).

Дата и номер указываются из раздела 2 Заявления. При этом в графе 1 таблицы раздела 1 Заявления указывается порядковый номер товарной позиции, под которым она указана в Заявлении, значения показателей которого корректируются. В графы 2, 3, 4, 5, 7 8, 9, 10, 11, 12, 13, 16, 17 и 18 таблицы раздела 1 Заявления переносятся значения показателей из корректируемого Заявления. В графах 6, 14, 15, 19 и 20 таблицы раздела 1 Заявления указывается разница между измененными и предыдущими значениями показателей.

Если по истечении месяца, в котором ввезенные товары были приняты налогоплательщиком к учету, осуществлен их частичный возврат по причине ненадлежащих качества и (или) комплектации, то в таблице уточненного Заявления делается следующая запись: «Взамен ранее представленного и зарегистрированного в налоговом органе Заявления от «__» _____ 20__ г. № __ в связи с частичным возвратом». Дата и номер указываются из раздела 2 Заявления. В таблице раздела 1 Заявления указываются значения показателей без указания информации о частичном возврате. При этом в графе 1 таблицы раздела 1 Заявления указывается порядковый номер товарной позиции, под которым она была указана в соответствующем Заявлении.

Если представление налогоплательщиком Заявления взамен ранее представленного Заявления обусловлено причинами, не указанными в абзацах тридцать восьмом и тридцать девятом настоящего пункта, то в таблице такого Заявления делается следующая запись: «Взамен ранее представленного и зарегистрированного в налоговом органе Заявления от «__» _____ 20__ г. №__». Дата и номер указываются из раздела 2 Заявления.

Если импортированный товар приобретен у физического лица, не являющегося индивидуальным предпринимателем, то реквизит идентификационный код (номер) налогоплательщика продавца указывается при его наличии.

15. Раздел 3 Заявления заполняется, в том числе в следующих случаях:

1) если обороты (операции) по реализации товаров Продавцом, указанным в разделе 1 Заявления, Покупателю, указанному в разделе 1 Заявления, не являются объектом обложения косвенными налогами в соответствии с законодательством государства-члена – Продавца, так как местом реализации таких товаров не признается территория государства-члена – Продавца. При этом в строке 08 «Продавец (комитент, доверитель, принципал)» указывается налогоплательщик государства-члена, с территории которого были вывезены товары, применивший при реализации этих товаров ставку НДС в размере 0 процентов (освобождение по акцизам). В строке 12 указываются реквизиты договора (контракта) (номер и дата договора (контракта), номера и даты спецификаций), заключенного между Продавцом и Покупателем, указанным в строках 08 и 09;

2) при реализации товара Покупателю (строка 02) через комиссионера, поверенного либо агента. При этом в строке 12 отражаются реквизиты договора (контракта) комиссии, поручения либо агентского договора (контракта), а в строках 08 и 09 – стороны данного договора (контракта);

3) при импорте с территории одного государства-члена на территорию другого государства-члена товаров, приобретаемых налогоплательщиком этого другого государства (Покупатель) на основании договора с налогоплательщиком государства, не являющегося государством-членом. При этом в строках 08 и 09 Покупателем, на территорию государства которого импортированы товары, указываются налогоплательщик государства-члена, с территории которого были экспортированы товары, применивший при реализации этих товаров ставку НДС в размере 0 процентов (освобождение по акцизам), и налогоплательщик государства, не являющегося государством-членом. В строках 10 и 11 указываются коды государств, налогоплательщиками которых являются указанные лица. В строке 12 отражаются реквизиты договора между указанными лицами. При указании кодов государств и реквизитов договора реквизит «идентификационный код (номер) налогоплательщика» в строке 09 (а также в строке 01 раздела 1) являются необязательными для заполнения.

16. В тех случаях, когда в поставке товара участвуют более трех лиц, налогоплательщик в Приложении указывает сведения о сделках по реализации товаров (перемещении товаров) от Продавца (налогоплательщика государства-члена, с территории которого были вывезены товары, и представляющего в орган государственных доходов пакет документов, подтверждающий правомерность применения ставки НДС 0 процентов или освобождение от уплаты акцизов) до Покупателя (налогоплательщика, представляющего Заявление) с указанием лиц, участников соответствующих сделок, а также сведений из договоров (контрактов): наименование, идентификационный код (номер) налогоплательщика, код страны, место его нахождения (жительства), номер договора (контракта), дата договора (контракта), номера и даты спецификаций.

17. При представлении Заявления только в электронном виде должностное лицо органа государственных доходов в течение 3 (трех) рабочих дней со дня поступления Заявления в электронном виде должно направить налогоплательщику уведомление о подтверждении факта уплаты косвенных налогов либо мотивированный отказ в электронном виде.

18. По Заявлениям, представляемым на бумажном носителе (в четырех экземплярах) и в электронном виде, должностное лицо органа государственных доходов в течение 10 (десяти) рабочих дней со дня поступления Заявления на бумажном носителе и документов, предусмотренных пунктом 2 статьи 456 Налогового кодекса, должно его рассмотреть и подтвердить факт уплаты косвенных налогов (освобождения либо иного способа уплаты), либо мотивированно отказать в соответствующем подтверждении.

При представлении Заявления на бумажном носителе один экземпляр остается в органе государственных доходов, три экземпляра возвращаются налогоплательщику с отметкой органа государственных доходов об уплате косвенных налогов (освобождении либо ином способе уплаты) в разделе 2 Заявления. При этом налогоплательщик направляет два экземпляра Заявления с отметкой органа государственных доходов налогоплательщику государства-члена, с территории которого экспортированы товары.